Suspensão do Crédito para SEFAZ-RJ

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo sobre a Suspensão do Crédito para SEFAZ-RJ, tema disciplinado principalmente pelo Código Tributário Nacional.

O artigo será divido da seguinte forma:

- Conceitos Gerais

- Moratória

- Depósito do montante integral

- Defesa

- Parcelamento

Vamos lá?

Conceitos Gerais

Iniciemos o resumo sobre a Suspensão do Crédito para SEFAZ-RJ.

Primeiro ponto a afirmar é na realidade o que está suspenso é a Exigibilidade do Crédito e não o crédito em si, de tal forma que não fica impedido o lançamento do crédito por parte do Fisco.

Em outras palavras, a suspensão da exigibilidade do crédito tributário significa que, temporariamente, o Fisco não pode exigir o pagamento do tributo devido pelo contribuinte.

Isso não significa que a dívida está extinta ou que o contribuinte está dispensado de pagar, mas sim que o direito do Fisco de cobrar esse tributo está suspenso por determinado período ou condição.

E quais são as hipóteses de suspensão da exigibilidade do crédito tributário? Vejamos o Art. 151 do CTN.

- I – moratória;

- II – o depósito do seu montante integral;

- III – as reclamações e os recursos, nos termos das leis reguladoras do processo tributário administrativo;

- IV – a concessão de medida liminar em mandado de segurança.

- V – a concessão de medida liminar ou de tutela antecipada, em outras espécies de ação judicial;

- VI – o parcelamento.

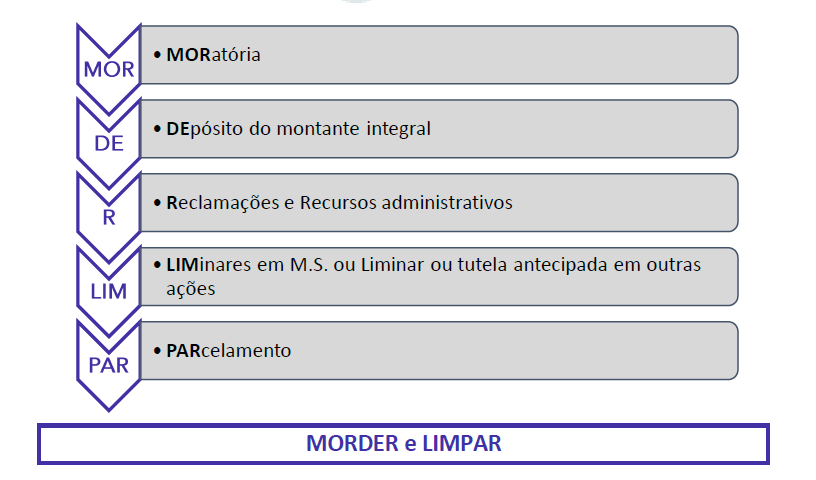

Decore o mnemônico famoso: MORDER e LIMPAR

Moratória

Continuemos no resumo sobre a Suspensão do Crédito para SEFAZ-RJ.

Moratória é a concessão de prazo adicional para pagamento do tributo em casos de circunstâncias excepcionais. Exemplo, uma dilação do prazo para pagamento em caso de calamidade pública.

Tem como abrangência, em regra, os créditos definitivamente constituídos (não aproveita em caso de fraude e etc.)

- Caráter Geral (CTN, Art. 152): beneficia a todos em determinada situação

Características: Apenas Lei; Gera Direito Adquirido; Dispensa oferecimento de garantia

Tipos de Moratória Geral:

Autônoma: pela PJ de direito público competente para instituir o tributo

Heterônoma: pela U, quanto a tributos de competência dos E, do DF ou dos M, quando simultaneamente concedida quanto aos tributos de competência federal e às obrigações de direito privado;

- Caráter individual (CTN, Art. 155): beneficia alguns dependendo de comprovação de condições.

Características: Lei autorizativa + despacho da autoridade adm. (CTN, Art. 152, II); não gera direito adquirido e será anulado de ofício se não satisfazer as condições

Importante frisar que as Regras da moratória individual são aplicáveis a “M-A-R-I-PA”

- Moratória (CTN, Art. 155),

- Anistia (CTN, Art. 182, §ú),

- Remissão (CTN, Art. 172, §ú),

- Isenção (CTN, Art. 179, §2º)

- Parcelamento (Art. 155-A, §2º)

Os requisitos para concessão da moratória, conforme o Art. 153 do CTN, incluem obrigatoriamente o prazo de duração do favor e as condições da concessão em caráter individual.

Facultativamente, podem ser definidos os tributos a que se aplica, o número de prestações e seus vencimentos (moratória parcelada), as garantias que devem ser fornecidas pelo beneficiado no caso de concessão em caráter individual, e a região do território ou classe de categoria de sujeitos passivos (Art. 152, § único).

Depósito do montante integral

O Depósito integral ocorre quando um contribuinte discorda de um lançamento tributário e, para evitar o risco de execução fiscal, realiza o depósito integral do valor discutido (em dinheiro!) enquanto aguarda a decisão final do processo judicial.

Tem por objetivo evitar influência de juros de mora no processo administrativo ou suspender a exigibilidade via judicial.

É importante frisar que o depósito não é condição para questionar o crédito, afinal isso afetaria o direito de defesa do contribuinte.

Além disso, o resultado dependerá da decisão final do processo. Se a decisão for desfavorável ao contribuinte, o valor depositado é convertido em renda para o Fisco, extinguindo o crédito tributário. Caso a decisão seja favorável ao contribuinte, ele pode proceder ao levantamento (resgate) do valor depositado.

Defesa

Prosseguindo com o resumo sobre a Suspensão do Crédito para SEFAZ-RJ.

- Reclamações e Recursos no PAF

No âmbito do Processo Administrativo Fiscal (PAF), a interposição de reclamações e recursos suspende a exigibilidade do crédito tributário.

Se a decisão final for desfavorável ao contribuinte, o crédito volta a ser exigível, acrescido dos encargos moratórios. Nesse caso, ainda é possível ao contribuinte recorrer à ação judicial, conforme o Art. 5º, XXXV, da Constituição Federal de 1988. Se a decisão for favorável ao contribuinte, o crédito é extinto.

Importante frisar que é inconstitucional a exigência de depósito ou arrolamento prévios de dinheiro ou bens para admissibilidade de recurso administrativo (STF, SV 21)

- Concessão de medida liminar em MS, liminar (ou tutela antecipada) em outras espécies de ação judicial

Isso ocorre quando o contribuinte obtém uma decisão judicial provisória que reconhece a plausibilidade de suas alegações, impedindo temporariamente a cobrança do tributo até a decisão final do processo.

Se, ao final, a decisão for favorável ao contribuinte, o crédito será extinto; caso contrário, o crédito volta a ser exigível, incluindo eventuais encargos moratórios.

Em regra, os requisitos para a concessão de liminar são o Perigo da demora (periculum in mora) e a Relevância do fundamento (fumus boni juris)

Parcelamento

Finalizaremos agora o resumo sobre a Suspensão do Crédito para SEFAZ-RJ com o Parcelamento.

O Parcelamento, diferentemente da moratória, é uma mera dilação, utilizado de forma mais “geral”.

Tem por característica necessitar de lei específica e não excluir a incidência de juros e multas, salvo disposição de lei em contrário (CTN, Art. 155-A).

Outro ponto que é bem cobrado em prova, o Parcelamento em recuperação judicial (CTN, Art. 155-A, §3º e §4º):

- lei específica disporá sobre as condições

- inexistindo lei específica: aplica-se a lei geral de parcelamento do ente, entretanto o prazo não pode ser inferior ao prazo da lei federal.

E para finalizar, é importante compreender a diferença entre pedido, concessão e o parcelamento de ofício.

Pedido X Concessão X Parcelamento de Ofício

Pedido: ainda que indeferido, interrompe o prazo prescricional (Art. 174, §ú, IV; STJ, 653)

Concessão: suspense o crédito tributário

Parcelamento de ofício (REsp 1658517/PA): Não suspende o crédito – ex. opção de parcelamento do IPTU pelo Município

Considerações Finais

Pessoal, chegamos ao final do resumo sobre Suspensão do Crédito Tributário para SEFAZ-RJ.

Trata-se de um tema muito importante para o Direito Tributário, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!