Sistema Financeiro Nacional: resumo da estrutura do SFN para o Banco do Brasil

Conheça composição do Sistema Financeiro Nacional, sua importância no mercado financeiro brasileiro e seus principais elementos neste resumo para o Concurso do Banco do Brasil.

O que é Sistema Financeiro Nacional?

O Sistema Financeiro Nacional (SFN), é um conjunto de órgãos que regulamenta, fiscaliza e executa as operações necessárias à circulação da moeda e do crédito na economia.

Genericamente, o SFN é a transação de recursos entre poupadores (indivíduos e empresas) e investidores através do mercado financeiro.

No Brasil, o Sistema Financeiro Nacional é composto por instituições normativas e reguladoras, como o Conselho Monetário Nacional (CMN), o Banco Central do Brasil (BACEN, BCB ou BC) e a Comissão de Valores Mobiliários (CVM), que desenvolvem mecanismos (leis) a fim de sistematizar o funcionamento das demais instituições financeiras públicas e privadas que servem como intermediárias de captação, distribuição e transferências de recursos financeiros de toda a sociedade.

As decisões das instituições normativas e reguladoras impactam diretamente na economia e, consequentemente, em toda a sociedade.

Além disso, o SFN possui o papel de harmonizar os interesses, de modo que necessidades individuais não se sobreponham às demandas coletivas.

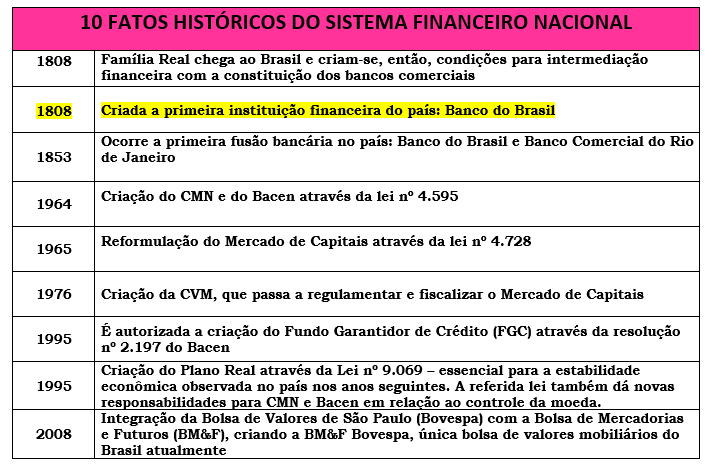

10 fatos históricos do Sistema Financeiro Nacional

É relevante apresentar 10 fatos históricos sobre a evolução do Sistema Financeiro Nacional, considerando que uma delas foi a criação do Banco do Brasil, vejamos:

Importante mencionar que o resumo proposto tem a finalidade exclusiva de complementar seus estudos em relação ao conteúdo sobre o Sistema Financeiro Nacional para o concurso Banco do Brasil, não bastando apenas a leitura do que aqui está exibido.

Estrutura do Sistema Financeiro Nacional

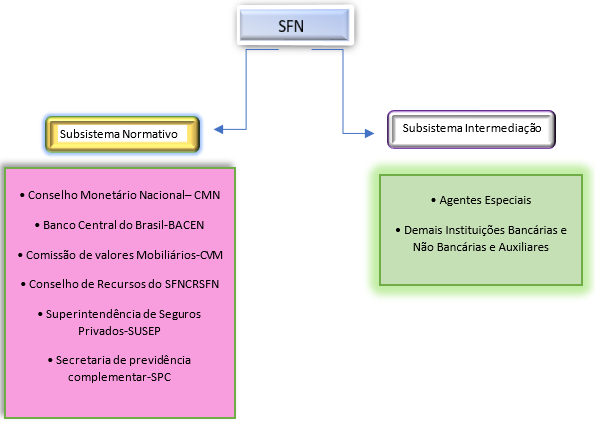

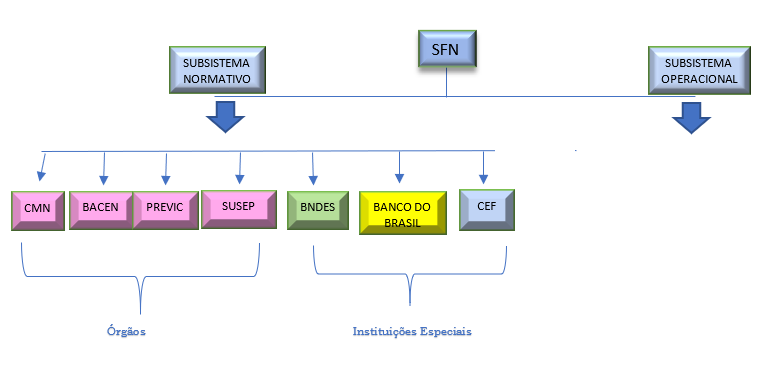

O SFN é composto de dois subsistemas:

- Subsistema Normativo; e

- Subsistema Intermediação ou Operacional.

Subsistema Normativo (Sistema Financeiro Nacional BB)

a) Conselho Monetário Nacional – CMN, é o órgão deliberativo do SFN. Processa todo o controle do sistema financeiro, influenciando as ações de órgãos normativos como o Banco Nacional de Desenvolvimento Econômico Social – BNDES.

Suas atribuições estão previstas nos Artigos 3° e 4° da Lei 4.595/64.

IMPORTANTE!

Até então o Conselho Monetário Nacional era composto por apenas três integrantes: o ministro da Fazenda, que ocupava o lugar de presidente do CMN; o presidente do BACEN; e o ministro do Planejamento, Desenvolvimento e Gestão (MPOG).

Em 2019, houve uma reorganização nos ministérios. Assim, o CMN passou a ser composto por: ministro da Economia, presidente do BACEN e pelo secretário Especial de Fazenda.

São membros do Conselho Monetário Nacional (Lei n° 13.844, de 18 de junho de 2019):

- Ministro da Economia (presidente do conselho);

- Presidente do Banco Central do Brasil (BACEN); e

- Secretário especial de Fazenda do Ministério da Economia.

Por ser um órgão normativo, ele não executa tarefas. Lembre-se dos verbos autorizar, regulamentar, determinar, disciplinar etc.

Cuidado com os verbos autorizar e regulamentar, pois também podem ser usados para se referir às funções do BACEN.

b) Banco Central do Brasil – BACEN, com a Lei Complementar n° 179, de 24 de fevereiro de 2021, se tornou autarquia de natureza especial sem vinculação a Ministério, com autonomia técnica, operacional, administrativa e financeira.

Antes da criação do Banco Central, o papel de autoridade monetária era desempenhado pela Superintendência da Moeda e do Crédito – SUMOC, pelo Banco do Brasil – BB e pelo Tesouro Nacional.

Atualmente, o BACEN é o supervisor do Sistema Financeiro, antes era uma autarquia vinculada ao Ministério da Economia.

- Diretoria colegiada composta por um presidente e oito diretores (nove membros), todos nomeados pelo presidente da república e aprovados pelo Senado.

- Principal órgão executivo do SFN.

c) Comissão de Valores Mobiliários – CVM, é uma autarquia federal ligada ao Ministério da Economia, criada em 1976, por meio da Lei n. 6.385, tem como objetivo zelar pelo funcionamento eficiente, pela integridade e pelo desenvolvimento do mercado de capitais, promovendo o equilíbrio entre a iniciativa dos agentes e a efetiva proteção dos investidores. É o órgão normativo do SFN.

d) Conselho de Recursos do SFN-CRSFN, é um órgão colegiado, de segundo grau, integrante da estrutura do Ministério da Economia e tem por finalidade julgar, em última instância administrativa, os recursos contra as sanções aplicadas pelo BCB e CVM e, nos processos de lavagem de dinheiro, as sanções aplicadas pelo COAF, SUSEP e demais autoridades competentes.

e) Superintendência de Seguros Privados – SUSEP, é o órgão responsável pelo controle e fiscalização dos mercados de seguro, previdência privada aberta, capitalização e resseguro.

É uma autarquia vinculada ao Ministério da Fazenda, foi criada pelo Decreto-lei nº 73, de 21 de novembro de 1966. Tem como missão “Desenvolver os mercados supervisionados, assegurando sua estabilidade e os direitos do consumidor.”

f) Superintendência Nacional de Previdência Complementar (PREVIC) é uma autarquia de natureza especial, dotada de autonomia administrativa e financeira e patrimônio próprio, vinculada ao Ministério da Fazenda.

Tem atuação em todo o território nacional como entidade de fiscalização e supervisão das atividades das entidades fechadas de previdência complementar e de execução das políticas para o regime de previdência complementar operado pelas referidas entidades.

A importância das instituições normativas deve-se ao fato de que elas regulamentam o funcionamento do SFN, modernizam as leis e determinam as garantias que devem ser dadas às pessoas e empresas que operam nesse sistema.

O Subsistema Normativo também possui algumas instituições que são classificadas como especiais, dadas as funções que exercem: o Banco do Brasil, o Banco Nacional de Desenvolvimento Econômico e Social (BNDES) e a Caixa Econômica Federal.

Banco do Brasil S.A. (BB) é uma instituição financeira brasileira, constituída na forma de sociedade de economia mista, com participação do Governo Federal do Brasil em 50% das ações (em fevereiro de 2020).

É um dos cinco bancos estatais do governo brasileiro, tendo como acionistas, para além da União (com 59,1%), a Previ (10,4%), capital estrangeiro (29,82%), o BNDES (0,2%), pessoas físicas (6,0%), pessoas jurídicas (5,2%) e ações em tesouraria (0,7%).

Subsistema de Intermediação

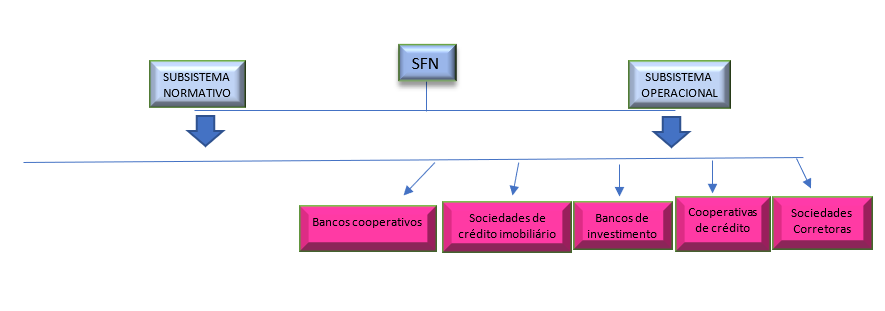

Estão subordinados às entidades supervisoras e lidam com o público sob o papel de intermediário financeiro.

São eles: bancos e caixas econômicas, cooperativas de crédito, instituições de pagamento, administradoras de consórcios, corretoras e distribuidoras, demais instituições não bancárias, bolsa de valores, bolsa de mercadorias e futuros, seguradoras e resseguradoras, entidades abertas de previdência, sociedades de capitalização e entidades fechadas de previdência complementar (fundos de pensão).

O papel das instituições operacionais é, em seu sentido mais amplo, o de funcionar como intermediadoras ou facilitadoras das atividades que ocorrem no SFN.

Elas oferecem e vendem os serviços prestados pelo sistema financeiro, sendo assim, quando se deseja fazer algum tipo de operação financeira, recorrem-se a elas.

Os intermediários financeiros são classificados de acordo com a área de atuação, considerando sua capacidade de oferta de crédito ou de indenizações e garantias, podendo ser Bancos cooperativos, Sociedade de crédito imobiliário, Bancos de investimento, Cooperativas de Crédito e Sociedade Corretoras.

O Sistema Financeiro Nacional tem como propósito, facilitar a transferência de recursos entre os agentes superavitários e os agentes deficitários.

Isso ocorre através do que chamamos de intermediação financeira, que possui esses dois atores principais:

O agente Superavitário é aquele cuja renda excede suas despesas, isso quer dizer que ele tem dinheiro para suprir todas as suas necessidades (necessárias ou supérfluas) e ainda fica com capital sobrando. É você que planeja suas contas e não compra por impulso.

O agente Deficitário é aquele cuja renda não cobre suas despesas. Eles têm necessidades básicas (ou não!) que não permitem que sobre dinheiro.

O subsistema operacional é constituído pelas instituições dedicadas à execução das atividades finalísticas do SFN, notadamente as instituições financeiras e os demais intermediários financeiros, a elas equiparadas.

A definição de instituição financeira é dada pela Lei Federal nº 4.595/64, em seu artigo 17.

Consideram-se instituições financeiras, para os efeitos da legislação em vigor, as pessoas jurídicas públicas ou privadas, que tenham como atividade principal ou acessória a coleta, intermediação ou aplicação de recursos financeiros próprios ou de terceiros, em moeda nacional ou estrangeira, e a custódia de valor de propriedade de terceiros.”

No mesmo artigo, em seu parágrafo único, é possível termos a identificação de “equiparação à instituição financeira”:

Para os efeitos desta lei e da legislação em vigor, equiparam-se às instituições financeiras as pessoas físicas que exerçam qualquer das atividades referidas neste artigo, de forma permanente ou eventual.

Algumas instituições financeiras, além de pertencerem ao subsistema operacional, também executam atividades normativas.

Por esse motivo, são conhecidos como agentes especiais. Conforme anteriormente apontado, que são: o Banco do Brasil – BB, a Caixa Econômica Federal – CEF e o Banco Nacional de Desenvolvimento Econômico e Social – BNDES.

Subdivisões do Mercado Financeiro brasileiro

O mercado financeiro tem a função de facilitador e intermediador, possibilitando que pessoas e empresas movimentem seu dinheiro e negociem ativos financeiros.

Dito isso, podemos descrever que o Mercado Financeiro é composto por 8 subdivisões:

- Mercado de Capitais: Meio de captação de recursos para agentes deficitários através da oferta de valores mobiliários (ações, debêntures e notas promissórias, entre outros). É uma forma de o investidor acessar diretamente os emissores desses valores mobiliários

- Mercado de Crédito: Aqui ocorre a intermediação de recursos de médio e longo prazo entre os agentes superavitários (ofertantes de recursos) e os deficitários (tomadores de recursos).

- Mercado de Câmbio: Troca de moeda estrangeira por moeda nacional (real) ou o inverso. Todas as transações de comércio exterior do país passam por esse mercado

- Mercado Monetário: Garante a liquidez da economia. O Banco Central é o principal executor desse mercado, no qual atua através da Política Monetária para realizar o controle de oferta de moeda e das taxas de juros de empréstimos de curto prazo

- Mercado de Seguros e Resseguro: Transferência de risco de um agente (segurado) para uma instituição (seguradora) através do pagamento de prêmio (custo do seguro). Mercado essencial para o gerenciamento de riscos de indivíduos e empresas

- Mercado de Previdência Aberta: Acumulação de recursos para garantir uma aposentadoria complementar ao Instituto Nacional do Seguro Social (INSS). Disponível para qualquer participante que possua interesse.

- Mercado de Capitalização: Garantir ao participante a oportunidade de acumular recursos e também de concorrer a sorteios periódicos de valores em dinheiro.

- Mercado de Previdência Complementar Fechada (Fundos de Pensão): Acumulação de recursos para garantir uma aposentadoria complementar ao Instituto Nacional do Seguro Social (INSS). Porém, disponível apenas para um grupo restrito de participantes (funcionários de uma mesma empresa, por exemplo).

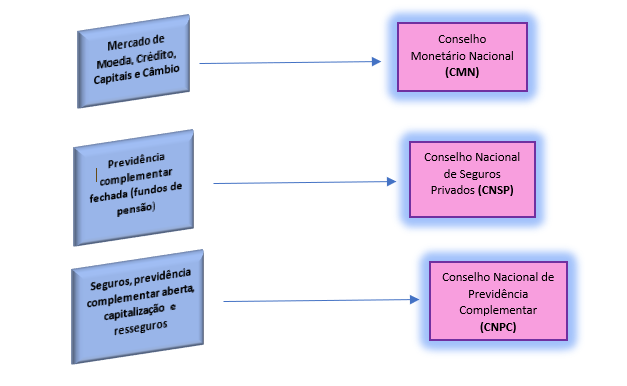

Por sua vez, no Mercado Financeiro há três órgãos normativos (Conselhos), que são os responsáveis por fixar as diretrizes de cada mercado.

Veja qual conselho é responsável por cada divisão de mercado:

Tipos de investimento do mercado financeiro

O mercado financeiro oferece basicamente dois tipos de investimento, a renda fixa e a renda variável. Ambas são bastante interessantes e não devem ser descartadas pelo investidor.

- Renda fixa: Quando você aplica em um investimento de renda fixa, as regras de rentabilidade já estão definidas antes da compra do ativo. Entre as possibilidades, estão os ativos do Tesouro Direto, que são títulos da dívida pública. Neste caso, o investidor empresta para o governo federal, que o devolve no prazo acordado e corrigido a partir de um indicador conhecido no momento da contratação.

- Renda Variável: Os ativos de renda variável são aqueles em que o investidor aplica sem ter certeza sobre a rentabilidade futura, mas que têm chances de uma rentabilidade maior.

A renda variável ainda é pouco explorada pelo investidor pessoa física no Brasil. Em mercados mais desenvolvidos, como os Estados Unidos, ela representa uma fatia bem mais ampla dos investimentos.

Exemplos de renda variável são ações, opções e derivativos na bolsa de valores, fundos de investimento de ações e multimercados, entre outros.

Quais são os agentes do mercado financeiro?

Quando se fala em agentes, pensamos em relacionamentos. Pois não há como investir no mercado financeiro sem criar um relacionamento com suas instituições.

Os agentes do Mercado financeiro são:

Emissores de títulos: na renda fixa, os emissores dos títulos podem ser o Tesouro (para os títulos públicos) ou instituições financeiras (para títulos privados).

Por seu turno, o Tesouro Direto é considerado o investimento mais seguro: você está colocando seu dinheiro em dívida do Governo Federal, que se compromete a pagar seu dinheiro de volta acrescido de juros.

No caso dos títulos privados, o risco é maior, já que se trata de instituições privadas (bancos ou corretoras).

Bolsa de valores: é uma plataforma de negociação de ações de empresas de capital aberto, como exemplo, temos o Banco do Brasil.

- O Banco do Brasil é considerado com boas práticas de governança corporativa e direitos dos acionistas.

- De acordo com isso, só existem no mercado ações BB ordinárias, com direito a voto, e os acionistas são beneficiados pelo grau de segurança da companhia, que influi na valorização e liquidez das ações do Banco do Brasil.

A bolsa oficial no Brasil se chama BM & FBovespa (Bolsa de Valores, Mercadorias e Futuros de São Paulo), desde 2008, quando ocorreu a fusão da Bolsa de Valores de São Paulo com a Bolsa de Mercadorias e Futuros.

Tomadores: tomadores de recursos são empresas ou indivíduos que precisam de capital (para fluxo de caixa, capital de giro, financiamento, etc) e estão dispostos a pagar juros pelo dinheiro.

Investidores: são pessoas físicas ou jurídicas que desejam multiplicar seu capital que está sobrando.

Eles abrem mão da disponibilidade do recurso em um momento para colherem a valorização em um prazo previamente acertado na aplicação.

Como estudar para concursos bancários?

Estrategistas, chegamos ao final de mais um artigo. O foco aqui é apresentá-los ao conteúdo com maior incidência em provas que envolvam conhecimentos em concursos bancários.

Por esse motivo, visando uma maior preparação para a prova do Banco do Brasil, o Estratégia Concursos tem excelentes cursos específicos, não bastando apenas a leitura do resumo sobre o Sistema Financeiro Nacional para o BB, aqui apresentado.

Espero que tenham gostado e aproveitem o máximo as informações aqui expostas.

Um grande abraço.

Quer saber tudo sobre concursos previstos?

Confira nossos artigos!