SEFIN – RO – RESOLUÇÃO DA PROVA DE LEGISLAÇÃO COM POSSIBILIDADE DE RECURSO

Fala, pessoal! Tudo beleza? Antes de mais nada gostaria de convidá-los a me seguir no Insta (@profeduardodarocha). Será uma grande honra.

Vamos comentar todas as questões da prova de Auditor da SEFIN-RO? A prova não veio difícil, cobrando um número surpreendente de questões de IPVA e ITCD. Vamos lá?

- Analise as afirmativas a seguir, assinalando (V) para verdadeira ou (F) para falsa.

( ) O Sujeito Passivo do ICMS deverá estornar crédito decorrente de entrada de mercadoria em seu estabelecimento, quando esta mercadoria for objeto de saída com redução de alíquota.

( ) É hipótese de estorno de crédito, a utilização de mercadoria em fim alheio à atividade do estabelecimento.

( ) Os créditos referentes a mercadorias e serviços que venham a ser objeto de operações destinadas ao exterior, devem ser estornados.

Na sequência em que aparecem, as afirmativas são, respectivamente.

(A) V – F – V.

(B) F – V – F.

(C) V – F – F.

(D) F – V – V.

(E) V – V – F.

Vamos analisar um a um como fizemos nas aulas?

(F) Falso. Pegadinha da banca. O estorno deve ser feito quando houver redução da base de cálculo e não da alíquota!

Base legal: Lei 688/96.

Art. 38. Acarretará a anulação do crédito:

II – a operação ou prestação subsequente, com redução de base de cálculo, hipótese em que o estorno será proporcional à redução;

(V) Verdadeiro. Falei isso tanto na Aula 02 quanto na aula 06.

Base legal: Lei 688/96.

Art. 34. O sujeito passivo deverá efetuar o estorno do imposto de que se tiver creditado sempre que o serviço tomado ou a mercadoria entrada no estabelecimento:

III – vier a ser utilizada em fim alheio à atividade do estabelecimento;

(F) Falso. Duvido que algum aluno meu tenha errado isso. Falei na aula 02 e na aula 06 também. Mesmo as exportações e as operações com papéis destinados à impressão de livros, jornais e periódicos sendo imunes, nossa Constituição, através da EC 42/03, assegurou a manutenção do crédito, sendo uma exceção à regra. Da mesma forma, pode a lei complementar prever novas formas de manutenção do crédito nas operações interestaduais. Além disso, também é possível, através de convênios, a manutenção de créditos do ICMS.

Base legal: Lei 688/96.

Art. 34. § 2º Não se estornam créditos referentes a mercadorias e serviços que venham a ser objeto de operações ou prestações destinadas ao exterior ou de operações com o papel destinado à impressão de livros, jornais e periódicos.

Gabarito: Letra B.

——————————————————————————————————————-

- A abertura da sucessão, momento que marca a ocorrência de um dos fatos geradores do imposto de transmissão de Causa Mortis e Doação de Quaisquer Bens ou Direitos (ITCD), ocorre na data

(A) da distribuição da petição inicial do inventário.

(B) em que morreu o autor da herança.

(C) da nomeação do inventariante.

(D) da lavratura do testamento.

(E) em que há aceitação da herança.

Outra questão tranquila para quem viu o curso! Disse na aula 09 que a abertura da sucessão se dá, normalmente, no momento da morte, e esse é o átimo de tempo da ocorrência do fato gerador do ITCD.

Base legal: Lei 959/00.

Art. 3º Ocorre o fato gerador do ITCD:

I – na transmissão causa mortis, na data da:

a) abertura da sucessão legítima ou testamentária, mesmo no caso de sucessão provisória, e na instituição de fideicomisso e de usufruto;

Gabarito: Letra B.

——————————————————————————————————————-

- Com relação ao Imposto sobre a Propriedade de Veículos Automotores (IPVA), a propriedade dos veículos aéreos de uso exclusivo agrícola é

(A) imune.

(B) tributada.

(C) isenta.

(D) remida.

(E) não-incidente.

Questão bastante discutida em aula também. Muitos alunos perguntavam: “Professor, o STF já não decidiu que o IPVA incide somente sobre veículos terrestres?” Eu respondia: e daí? Você vai fazer prova pro STF ou pro Fisco? O que importa, smj, para a prova de legislação é o que nossa lei diz e segundo a lei 950/00 o IPVA incide sobre a propriedade de veículo automotor aéreo, aquático ou terrestre, quaisquer que sejam as suas espécies, ainda que o proprietário seja domiciliado no exterior.

Em que pese essa incidência o legislador trouxe uma isenção para os veículos aéreos de uso exclusivamente agrícola.

(Uma pausa na explicação: quem lembra quando coloquei um símbolo do Vasco na parte de isenção falando que ia cair? CAIU. Rs.)

Base legal: Lei 950/00.

Art. 6º É isenta do IPVA a propriedade dos seguintes veículos:

I – máquina e trator agrícolas e de terraplenagem;

II – aéreo de exclusivo uso agrícola;

Gabarito: Letra C.

——————————————————————————————————————-

- Sobre a base de cálculo do Imposto sobre Circulação de Mercadorias e prestação de Serviços (ICMS), assinale a opção que apresenta duas assertivas corretas e a segunda completa o sentido da primeira.

(A) Será o valor da mercadoria na saída do estabelecimento do contribuinte./Deduzindo-se os descontos e bônus ofertados ao cliente.

(B) Será o montante desembolsado pelo usuário, no caso de compra de cartão pré-pago de telefonia./Ocorre o fato gerador por ocasião do fornecimento do cartão de crédito para ativação de telefone celular pré-pago.

(C) Será o valor de máquina objeto de arrendamento mercantil, importada por indústria nacional./Ocorre o fato gerador quando do seu ingresso no país.

(D) Será o valor da operação de transporte interestadual de mercadoria a ser destinada ao comércio exterior./Não prevalece, nessa hipótese, a imunidade à exportação.

(E) Será o valor da mercadoria, acrescido do montante relativo ao Imposto sobre Produtos Industrializados, em operações tributadas por ambos os impostos./Desde que o produto seja destinado ao ativo imobilizado do adquirente.

(A) Falso. Nem todos os descontos são excluídos da BC. Os descontos sob condição devem ser mantidos, fazendo parte da BC.

Base legal: Lei 688/96.

1º Integra a base de cálculo do imposto, inclusive na hipótese do inciso V do caput:

II – o valor correspondente a:

a) seguros, juros e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição;

(B) Correto. O momento é o fornecimento do cartão com os créditos para o celular ao usuário e a base de cálculo é o preço do serviço. Para resolver essa alternativa precisamos da combinação de alguns dispositivos.

Base legal: Lei 688/96.

Art. 18. A base de cálculo do imposto é:

III – na prestação de serviço de transporte interestadual e intermunicipal e de comunicação, prevista nos incisos V, VI e VII do artigo 17, o preço do serviço;

Art. 17. Considera-se ocorrido o fato gerador do imposto no momento:

VII – das prestações onerosas de serviços de comunicação, feita por qualquer meio, inclusive a geração, a emissão, a recepção, a transmissão, a retransmissão, a repetição, e a ampliação de comunicação de qualquer natureza;

1º. Na hipótese do inciso VII do caput, quando o serviço for prestado mediante pagamento em ficha, cartão ou assemelhados, considera-se ocorrido o fato gerador do imposto quando do fornecimento destes instrumentos ao usuário.

(C) Falso. Questão duplamente falsa. Não incide ICMS sobre leasing (mesmo nas importações, conforme corroborado pelo STF no RE 540829). Mesmo sem essa informação poderíamos assinalar a alternativa como falsa pois na importação o fato gerador ocorre no momento do desembaraço aduaneiro e não na entrada no país.

Base legal: Lei 688/96.

Art. 17. Considera-se ocorrido o fato gerador do imposto no momento: IX – do desembaraço aduaneiro das mercadorias ou bens importados do exterior;

(D) Falso. Alternativa bem confusa. “Operação de transporte” não existe! Ou é “prestação de transporte” ou “operação com mercadoria”. Apesar de o examinador ter inventado uma nova nomenclatura não incide ICMS (imunidade constitucional) tanto nas operações de mercadorias vindas de outro Estado com destino à exportação quanto sobre o serviço de transporte. Obs: há discussões doutrinárias sobre o tema inclusive com posicionamento do STF sobre a incidência sobre o frete vindo de outro Estado com destino à exportação.

(E) Falso. O IPI não integrará a BC do ICMS se a operação for fato gerador dos dois impostos, entre contribuintes e destinado a comercialização ou industrialização. O enunciado condicionou apenas à utilização no ativo imobilizado do adquirente o que é falso uma vez que o IPI também não integrará a BC quando a mercadoria for utilizada para uso/consumo.

Base legal: Lei 688/96.

Art. 18. § 2º Não integra a base de cálculo do imposto o montante do Imposto sobre Produtos Industrializados, quando a operação, realizada entre contribuintes e relativa a produto destinado à industrialização ou à comercialização, configurar fato gerador de ambos os impostos.

Gabarito: Letra B.

——————————————————————————————————————-

- Argeu, residente e domiciliado no Estado de Rondônia, doou ao filho César, residente no Estado de Goiás, um rebanho com 2 mil cabeças de gado, o qual se encontra na Fazenda Riacho Doce, localizada no Estado de Mato Grosso.

Nesse caso, o Imposto incidente sobre a doação

(A) é devido no Estado de Mato Grosso, onde está o rebanho.

(B) é devido no Estado de Goiás, onde reside o donatário.

(C) não é devido, por não haver incidência sobre a transmissão de animais.

(D) é devido no Estado de Rondônia, onde o doador tem domicílio.

(E) é devido no Estado em que a escritura pública de doação for lavrada.

O ITCD é devido sobre a transmissão de qualquer bem ou direito e com isso já podemos eliminar a letra (C). Veja:

Base legal: Lei 959/00.

Art. 2º O imposto incide sobre a transmissão de qualquer bem ou direito:

(…)

II – por doação.

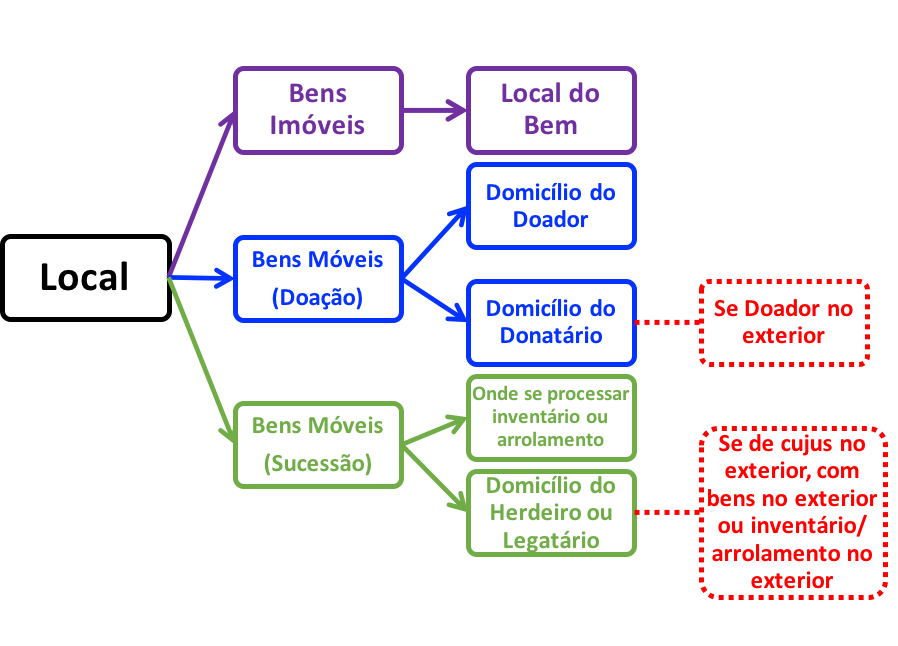

As outras 4 alternativas que sobraram pode sem facilmente julgadas apenas sabendo para onde é devido o ITCD em uma doação. No nosso curso resumimos da seguinte forma:

Temos então que o local da operação do caso de bens móveis (animais são aqui enquadrados) é o domicílio do doador, não importando onde está localizado o bem ou onde está localizado quem recebe a doação (donatário), a não ser nos casos que envolvam o exterior. Como na nossa questão o doador encontra-se em Rondônia é para este Estado que o ITCD será devido.

Base legal: Lei 959/00.

Art. 2º-B. O imposto incide sobre a transmissão de bens móveis, inclusive semoventes, direitos, títulos e créditos, e direitos a eles relativos, inclusive os que se encontrem em outro Estado ou no Distrito Federal, quando:

I – o doador tiver domicílio no Estado; ou

Gabarito: Letra D.

——————————————————————————————————————-

- Leia o fragmento a seguir.

Ocorre ____________ nos casos em que ________ e o pagamento _________ incidente sobre determinada operação ou prestação forem ____________ para etapa ou etapas posteriores.

Assinale a opção que preenche, corretamente, as lacunas do fragmento.

a) o diferimento – o lançamento – do imposto – transferidos.

b) a substituição – a obrigação – do imposto – alterados.

c) a obrigação – o lançamento – da taxa – adiados.

d) o diferimento – a cobrança – do imposto – alterados.

e) a obrigação – o lançamento – do tributo – transferidos.

O examinador simplesmente copiou 2 vezes para fazer essa questão. Primeiramente copiou o art. 5º da lei 688/96 sem tirar nem por. Além disso copiou a mesma ideia de uma questão que eu trouxe no nosso curso do concurso da SEFIN/2010.Vejam:

- (SEFIN-RO/FCC/2010) Nos casos em que o lançamento e o pagamento do ICMS incidentes sobre determinada operação ou prestação são transferidos para etapa ou etapas posteriores, ocorre

- a) diferimento.

- b) isenção.

- c) substituição tributária “para frente”.

- d) suspensão.

- e) parcelamento.

Fica bem fácil marcar a letra (A) na nossa prova né?

Base legal: Lei 688/96.

Art. 5º Ocorre o diferimento nos casos em que o lançamento e o pagamento do imposto incidente sobre determinada operação ou prestação forem transferidos para etapa ou etapas posteriores.

Gabarito: Letra A.

——————————————————————————————————————-

- Quanto à base de cálculo do Imposto sobre a Propriedade de Veículos Automotores (IPVA), assinale a opção que apresenta duas assertivas corretas e a segunda especifica o conteúdo da primeira.

(A) No caso de veículo novo adquirido por consumidor final, será o valor constante da nota fiscal, incluindo opcionais e acessórios e despesas relativas à compra e venda./Se houver valor médio de mercado, regularmente fixado, não dispondo de outra forma o regulamento, esse seria a base de cálculo.

(B) Na hipótese de veículo importado, será o valor constante do documento de importação, mais o valor do imposto próprio e despesas de importação./Comprovando-se que o importador, pessoa jurídica ou física, incorreu em tais gastos, esses seriam a base de cálculo.

(C) Quando houver montagem de peças e partes pelo próprio consumidor, ou por sua conta e ordem, será o valor do somatório das notas fiscais dessas partes e peças./O quantum final seria a base de cálculo, mas não poderá ser inferior ao valor médio de mercado.

(D) Sendo o veículo incorporado ao ativo permanente do revendedor, será o custo de fabricação ou aquisição./A este custo serão acrescidas todas as despesas inerentes à imobilização do bem.

(E) Quando o veículo for adquirido em exercício fiscal anterior será o valor médio de mercado./Nessa hipótese, deve ser observada a potência do motor, o anos e o modelo do veículo.

(A) Correto. É a combinação do inciso I do art. 4º com o § 4º da lei do IPVA. Veja:

Art. 4º A base de cálculo do IPVA é:

I – o valor constante do documento fiscal relativo à aquisição, acrescido do valor de opcional e acessório e das demais despesas relativas à operação, quando se tratar da primeira aquisição de veículo novo por consumidor final, observado o § 4º e as condições estabelecidas no regulamento;

- 4º Havendo valor médio de mercado divulgado em tabela elaborada por órgão próprio indicado em regulamento, este prevalecerá como base de cálculo para a primeira aquisição de veículo novo por consumidor final, salvo disposição contrária no regulamento.

(B) Falso. Mesmo que o importador não tenha pago essas despesas de importação a BC do IPVA será a mesma.

Base legal: Lei 950/00.

Art. 4º A base de cálculo do IPVA é:

II – o valor constante do documento de importação, acrescido do valor de tributo incidente e de qualquer despesa decorrente da importação, ainda que não pagos pelo importador, quando se tratar de veículo importado do exterior, diretamente ou por meio de “trading”, por consumidor final;

(C) Falso. Faltou mencionar o valor dos serviços.

Base legal: Lei 950/00.

Art. 4º A base de cálculo do IPVA é:

IV – o somatório dos valores constantes de documento fiscal relativo à aquisição de parte e peça e a serviço prestado, quando se tratar de veículo montado pelo próprio consumidor ou por conta e ordem deste, não podendo o somatório ser inferior ao valor médio de mercado;

(D) Falso. A primeira frase esta correta porém o examinador acresceu indevidamente os custos de imobilização à BC.

Base legal: Lei 950/00.

Art. 4º A base de cálculo do IPVA é:

III – o valor do custo de aquisição ou de fabricação constante do documento relativo à operação, quando se tratar de incorporação de veículo ao ativo permanente do fabricante, do revendedor ou do importador;

(E) Falso. A primeira frase está ok mas nem sempre utilizaremos a potência do motor, o ano e o modelo do veículo. As exigências serão diferentes para veículos aéreos, terrestres e aquáticos.

Base legal: Lei 950/00.

Art. 4º A base de cálculo do IPVA é:

V – o valor médio de mercado divulgado em tabela elaborada por órgão próprio indicado em regulamento, quando se tratar de veículo adquirido em exercício anterior, observando-se, no mínimo, o seguinte:

- a) em relação ao veículo aéreo, o fabricante e o modelo;

- b) em relação ao veículo aquático, a potência do motor, o comprimento, o tipo de casco e o ano de fabricação;

- c) em relação ao veículo terrestre, a marca, o modelo, a espécie e o ano de fabricação.

Gabarito: Letra A.

——————————————————————————————————————-

- Joaquim Elias efetivou a remessa de 100 cabeças de gado da Fazenda Boa Vista, para a Fazenda Ribanceira, ambas de sua propriedade, sendo a primeira no Estado de Rondônia e a segunda no Estado de Tocantins. O gado é de sua titularidade conforme prova documental incontroversa, inclusive do pagamento do imposto devido quando da aquisição dos animais. A Fazenda Estadual de Rondônia, no entanto, está a exigir o pagamento do Imposto sobre Circulação de Mercadorias e prestação de Serviços (ICMS) no deslocamento do rebanho de uma para outra propriedade.

Nessa hipótese, o imposto

(A) não é devido, por que já foi pago na etapa anterior.

(B) é devido, por haver diferimento do pagamento do tributo.

(C) não é devido, por ser mero deslocamento físico do gado.

(D) é devido, por que há circulação da mercadoria.

(E) é devido, já que há substituição tributária.

Recurso neles! A banca foi totalmente incoerente ao não cobrar a jurisprudência do STF no que tange à questão 89 sobre IPVA e cobrar nessa! Em ambas o posicionamento da nossa lei é divergente do posicionamento do STF. Se em uma ela considera o posicionamento do STF (foi o caso desta questão) por que na outra agiu de maneira diversa?

Na questão 89 a resposta seria diferente caso se adotasse o posicionamento do STF uma vez que aquela Corte entende não incidir IPVA sobre veículos aéreos. Entretanto, acertadamente, a banca considerou a lei rondoniense como resposta: incide IPVA sobre veículos aéreos de uso exclusivo agrícola porém existe isenção.

Seguindo a mesma linha, deveria a banca ter adotado o que a nossa lei diz a respeito da circulação de mercadoria entre estabelecimentos do mesmo titular.

Segundo o STF “o mero deslocamento de mercadorias entre estabelecimentos comerciais do mesmo titular não caracteriza fato gerador do ICMS, ainda que estejam localizados em diferentes unidades federativas.”

Entretanto veja o que diz a Lei 688/96 (que é o que deve valer para uma prova de legislação):

Art. 17. Considera-se ocorrido o fato gerador do imposto no momento:

I – da saída de mercadoria de estabelecimento de contribuinte, ainda que para outro estabelecimento do mesmo titular;

Por esse motivo, em que pese a banca ter considerado o gabarito como letra (C) entendo que o gabarito deve ser alterado para a letra (D), respeitando a lei rondoniense expressamente prevista em nosso edital.

Obs: Para haver qualquer ST (incluindo diferimento) entre Estados deve haver acordo entre eles. (letra B e E).

Gabarito da Banca: Letra C.

Gabarito Sugerido: Letra D.

——————————————————————————————————————-

- Júlio vendeu seu carro a José, deixando de comunicar a venda ao DETRAN/RO. Só o fez quatro anos mais tarde, quando recebeu citação em processo de execução fiscal, pelo não pagamento do Imposto sobre a Propriedade de veículos Automotores (IPVA) do veículo.

Nesse caso, o valor do imposto é devido por

(A) José, que adquiriu o veículo e estava na posse do carro.

(B) Júlio, que não informou ao órgão próprio sobre a alienação.

(C) ambos, solidariamente, cabendo à Fazenda optar pelo sujeito passivo da execução.

(D) Júlio, na qualidade de substituto tributário de José, face à Fazenda Estadual.

(E) ambos, solidariamente, devendo prevalecer no entanto o benefício de ordem.

Essa foi uma questão que bastava decorar as responsabilidades. Quem alienar veículo deve comunicar ao DETRAN/RO em 30 dias e, se não o fizer, responderá solidariamente pelo IPVA. Como se trata de responsabilidade não há benefício de ordem e a Fazenda pode optar por cobrar tanto do alienante quanto do adquirente.

Base legal: Lei 950/00.

Art. 11. É solidariamente responsável pelo pagamento do IPVA:

V – o proprietário de veículo automotor que o alienar e não comunicar a venda ao DETRAN/RO, no prazo de 30 (trinta) dias contados do evento, em relação aos fatos geradores ocorridos entre o momento da alienação e o conhecimento dessa autoridade responsável.

Parágrafo único. A solidariedade não comporta benefício de ordem.

Gabarito: Letra C.

——————————————————————————————————————-

- Vera Maria teve seu veículo roubado ao final do mês de março do ano calendário. Vera havia quitado o seu imposto sobre a propriedade de veículos automotores (IPVA) em janeiro, em cota única, para auferir do desconto. Ela pretende receber de volta o valor do IPVA.

Nesse caso, Vera

(A) terá direito a receber o IPVA quitado se tiver pago o seguro obrigatório.

(B) terá direito a receber a repetição da integralidade do imposto pago.

(C) não terá direito de repetir o valor pago pois o sinistro não tem relação com o fato gerador do imposto.

(D) não terá direito de restituição do IPVA, sendo o ocorrido considerado fortuito externo.

(E) terá direito à restituição parcial do IPVA, considerando que a subtração ocorreu em março.

Fizemos um exemplo bem parecido com essa questão durante nossas aulas.

Base legal: Lei 950/00.

Art. 13. O valor do IPVA compreende tantos doze avos do seu valor anual quantos forem os meses:

II – decorridos do ano civil, incluindo-se o mês da ocorrência do evento, nas seguintes situações:

b) caso de inutilização, perecimento ou subtração injusta.

Art. 15. O sujeito passivo tem direito à restituição total ou parcial do IPVA nos seguintes casos:

II – inutilização, perda, perecimento ou subtração injusta do veículo após o pagamento;

Como Vera teve seu veículo roubado em março só será devido o IPVA de janeiro, fevereiro e março, sendo a ela devido o estorno dos 9 meses restantes do ano.

Vejam o exemplo utilizado em aula:

Exemplo 171) Dimulé adquiriu um Peugeot conversível zero Km em Porto Velho no dia 20 de janeiro de 2017. Sabendo-se que o valor venal do veículo foi de R$ 120.000 e alíquota de IPVA é de 3%, Dimulé recolheu R$ 3.600. Em outubro do mesmo ano ocorreu uma situação bem chata: seu veículo foi roubado em plena luz do dia. Como já havia pago todo o IPVA Dimulé tem direito a restituição dos meses que não possuiu o veículo (novembro e dezembro). Logo lhe deve ser restituído 2/12 x R$ 3.600 = R$ 600.

Gabarito: Letra E.

——————————————————————————————————————-

- Júlio Cesar, nascido, criado e falecido no Estado de Rondônia, deixou para ser inventariado um terreno ser partilhado entre seus dois filhos e herdeiros, um deles menor. Nessa situação, a base de cálculo do Imposto de Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos (ITCD) será valor

(A) que o herdeiro indicar na petição inicial inventário.

(B) constante da última declaração e bens e direitos feita por Júlio.

(C) venal do imóvel, assim entendido o valor de mercado do bem, na data do óbito.

(D) venal do imóvel, assim entendido o valor de mercado do bem, na data do início do inventário.

(E) constante do espelho do carnê Imposto Predial Territorial Urbano (IPTU), emitido no ano de falecimento de Júlio.

Mais uma questão sobre ITCD. A BC do ITCD é o valor venal do bem ou direito, considerando-se para tal o valor de mercado na data da ocorrência do fato gerador. Como já vimos em questão anterior a data da ocorrência do ocorrência do fato gerador é a data da morte, o que torna a alternativa (C) correta.

Base legal: Lei 959/00.

Art. 3º Ocorre o fato gerador do ITCD:

I – na transmissão causa mortis, na data da:

- a) abertura da sucessão legítima ou testamentária, mesmo no caso de sucessão provisória, e na instituição de fideicomisso e de usufruto;

Art. 4º A base de cálculo do ITCD é o valor venal do bem e do direito a ele relativo, do título ou do crédito transmitido ou doado, expresso em moeda nacional.

- 1º Para os efeitos desta Lei, considera-se valor venal o valor de mercado do bem ou direito na data de ocorrência do fato gerador.

Gabarito: Letra C.

- Considere as hipóteses a seguir.

I – Uma doação modal.

II – O direito autoral.

III – Uma compra e venda.

IV – O prêmio de seguro de vida.

Assinale a opção que indica apenas aquelas cuja transmissão são fatos geradores de Imposto sobre Transmissão Causa Mortis e Doação – ITCD.

(A) I e II.

(B) II e III.

(C) I e IV.

(D) III e IV.

(E) I e III.

Outra sobre ITCD.

I e II – (Verdadeiros) – Por doação modal entende-se o mesmo que doação com encargo, com exigência. A Lei 959/00 não fez qualquer distinção entre doação com ou sem encargo e por isso qualquer doação de bens ou direitos é fato gerador do ITCD.

Também se sujeita ao imposto a doação, além de bens, de direitos como os autorais.

Base legal: Lei 959/00.

Art. 2º O imposto incide sobre a transmissão de qualquer bem ou direito:

(…)

II – por doação.

Obs: apenas com a lei poderíamos responder o item I mas o Regulamento do ITCD também corrobora com o afirmado. (sei que o regulamento não estava previsto no edital mas, como afirmado, somente com a lei já era possível responder a questão).

Base legal: Decreto 15.474/10

- 2º A legítima dos herdeiros, ainda que gravada, e a doação com encargo sujeitam-se ao imposto como se não o fossem.

III- Falso – a compra e venda não se sujeita ao ITCD. Não se trata de doação e tampouco de transmissão por sucessão. Incide o ITBI sobre a operação.

IV – Falso – O ITCD não incide na transmissão de seguro de vida.

Base legal: Lei 959/00.

Art. 7º. § 1º O ITCD não incide, também:

II – na transmissão de seguro de vida, pecúlio por morte e de vencimento, salário, remuneração ou honorário profissional não recebidos em vida pelo de cujus;

Gabarito: Letra A.

——————————————————————————————————————-

- Armando Teles transportava mercadoria em seu próprio caminhão, a serviço da VT Transportes Ltda, empresa que o contratou exclusivamente para o mencionado serviço.

Em operação de fiscalização, a Fazenda verificou que parte da mercadoria transportada estava deslacrada. Em razão disso multou Armando, o autuou, e, posteriormente, emitiu a CDA e ingressou com o executivo fiscal.

Nesta hipótese,

(A) está correto o Fisco, uma vez que há responsabilidade do proprietário do caminhão que faz o transporte em verificar a mercadoria transportada, podendo recusar o serviço se houver desconformidade com a legislação.

(B) o Fisco só pode multar Armando se estiver provado que este recebeu a mercadoria lacrada e deslacrou dentro do Estado.

(C) está correto o Fisco, já que existe responsabilidade solidária entre o dono do caminhão e a transportadora.

(D) o Fisco pode multar Armando, porque este não tem vínculo laboral com a transportadora.

(E) o Fisco errou, pois a obrigação tributária não pode ser imputada ao motorista do veículo que não é proprietário da mercadoria transportada.

Questão muito mal feita! O art. 77 da lei 688/96 estabelece que o rompimento do lacre é uma infração à legislação tributária. Vejamos:

Art. 77. As infrações e as multas correspondentes são as seguintes:

XVI – outras infrações:

- c) romper, violar, danificar ou deslocar lacre colocado pelo Fisco, para controle do trânsito de mercadorias, ou deixar o transportador de comparecer no local determinado para emissão ou baixa do documento de controle de trânsito de mercadorias adotado pela Coordenadoria da Receita Estadual, inclusive o decorrente de Convênio ou Protocolo do qual o Estado de Rondônia seja signatário – multa de 50 (cinquenta) UPF/RO sem prejuízo da penalidade prevista no item 5 da alínea “e” do inciso VII deste artigo;

A responsabilidade tributária deve ser atribuída por lei, o que não foi feito para o motorista pela lei 688/96 no que tange ao rompimento de lacre. Entendeu a banca que somente o proprietário da mercadoria poderia ser autuado, o que discordo. Na minha opinião quem romper o lacre, seja onde estiver, terá cometido à infração, podendo ser autuado. Mas, como responsável, realmente não há que se atribuir ao caminhoneiro ou à empresa de transportes por falta de expressa previsão legal.

A redação ficou horrível, dando a entender que o caminhoneiro somente não pode ser autuado por não ser dono da mercadoria, o que não é verdade. Ele não pode ser responsável por falta de previsão legal, o que é diferente de não ser o dono da mercadoria e não poder ser autuado por ter rompido o lacre.

Gabarito da Banca: Letra E.

Gabarito Sugerido: Anulação.

——————————————————————————————————————-

- São hipóteses de restituição o Imposto sobre Circulação de Mercadorias prestação de Serviços (ICMS), indevidamente quitado.

I – O pagamento espontâneo indevido ou maior que o devido título de imposto.

II – O crédito tributário pago de forma simples eu tenha sido objeto de auto de infração.

III – A ocorrência de erro de identificação do sujeito passivo.

Está correto o que se afirma em

(A) II, apenas.

(B) III, apenas.

(C) I e II, apenas.

(D) I e III, apenas.

(E) I, II e III.

Segue um trechinho da aula 06 do meu curso para você não dizer que não foi avisado rs:

“As 4 possibilidades de restituição não guardam qualquer segredo mas são importantes para sua prova. Qualquer erro que faça com que se pague indevidamente é passível de restituição em dinheiro ou em crédito. Agora preste muitíssima atenção! Se pagou o auto de infração, chorou! Não cabe restituição alegando posteriormente, por exemplo, que não concorda com o auto. A única possibilidade de restituição de auto de infração é no caso de pagamento em duplicidade.”

Só com isso já matávamos a questão. O item II é falso uma vez que o auto foi pago de forma simples e não em duplicidade. O item I e III são casos descritos na lei. Veja:

Art. 47. O contribuinte ou responsável tem direito à restituição, total ou parcial, da quantia indevidamente paga a título de imposto, nos seguintes casos:

I – cobrança ou pagamento espontâneo indevido ou maior que o devido a título de imposto, em face da legislação tributária aplicável ou da natureza ou circunstâncias materiais do fato gerador efetivamente ocorrido;

II – erro na identificação do sujeito passivo, na determinação da alíquota aplicável, no cálculo do montante do débito ou na elaboração ou conferência de qualquer documento relativo ao pagamento efetuado;

IV – em qualquer caso em que ocorrer duplicidade de pagamento.

Parágrafo único. Não cabe restituição de crédito tributário pago, que tenha sido reclamado pelo Fisco em auto de infração, salvo o caso previsto no inciso IV do caput.

É isso aí, pessoal!

Um forte abraço a todos!

SRN!

Eduardo da Rocha