SEFAZ-RS – Prova de Direito Tributário Comentada (Com Recursos)

Olá, pessoal, tudo bem?

Meu nome é Fábio Dutra, e sou professor de Direito Tributário aqui do Estratégia!

Neste final de semana foram aplicadas as tão aguardadas provas para o concurso da SEFAZ-RS (Técnico Tributário)! Foram cobradas 10 questões da disciplina de Direito Tributário, as quais serão comentadas, já considerando os gabaritos oficiais da banca CESPE.

De antemão, adianto possível recurso contra gabarito da questão 65, é a Letra B, mas a Letra A pode ser questionada. Cabe recurso também na questão 62, por conter assuntos não cobrados no edital. Por fim, discordamos do gabarito trazido na questão 61.

Em relação ao Direito Tributário, os comentários seguem abaixo!

Desejo muito sucesso a todos vocês!

Um abraço e boa sorte!

Sigam-me no Instagram: @proffabiodutra

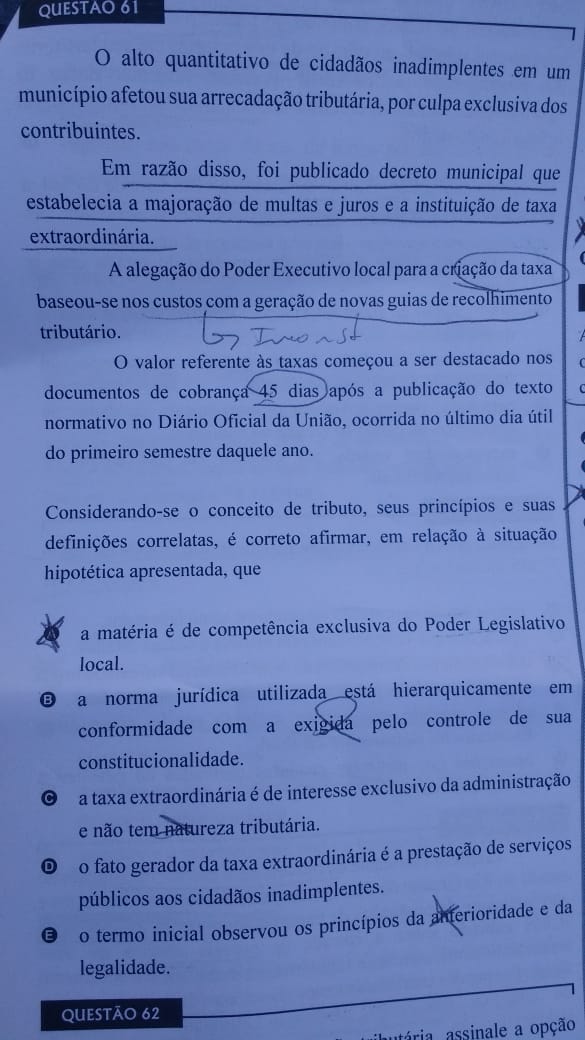

Questão 61 –

Comentário: A questão afirma que houve majoração de multa e de juros, além da instituição de um tributo (taxa) pela via de decreto, que é um ato infralegal. Sabe-se que, pelo princípio da legalidade, os tributos devem ser instituídos por meio de lei.

Mas temos que considerar ainda que a taxa foi cobrada antes do cumprimento dos princípios da anterioridade anual e nonagesimal, além de ter como objeto a emissão de novas guias de recolhimento, o que, para o STF, é inconstitucional (RE 789.218).

De qualquer modo, a instituição de um tributo por meio de decreto não deixa de ser tributo, conforme as lições de Leandro Paulsen, em sua obra “Curso de Direito Tributário Completo”:

“Cabe, porém, ressaltar que o art. 3º do CTN, ao se referir à instituição por lei, refere-se a um requisito de validade e não de existência do tributo. Requisito de existência é a compulsoriedade. A exigência de lei pelo art. 150, I, da CF, como já ocorria nas constituições anteriores, constitui limitação constitucional à instituição de tributos. Instituído tributo sem lei, será inconstitucional a norma infralegal instituidora e, portanto, inválida, restando sem sustentação a sua cobrança. Uma exigência pecuniária, compulsória, que não seja sanção de ilícito, cobrada pela Administração com base em uma Portaria, será, sim, tributo (os requisitos de existência estão satisfeitos), ainda que inválido (o requisito de validade – observância da legalidade estrita – está violado).”

A questão que se coloca é: a referida taxa é um tributo ou não?

Estamos falando de uma cobrança pecuniária compulsória, que não configura sanção por ato ilícito, cobrada por atividade vinculada. O único requisito não atendido é a lei (que não é um requisito de existência). Diante do exposto, chegamos à conclusão de que é um tributo.

O ponto de partida agora seria: qual espécie tributária, uma vez que a denominação dada pela norma instituidora é irrelevante para definir sua natureza jurídica (CTN, art. 4º).

Somente após tais conclusões é que poderíamos chegar na análise se o tributo seria devido ou não. Assim sendo, considerando a jurisprudência do STF e a doutrina acima descrita, a referida taxa, evidentemente, não poderia remunerar um serviço, que, a rigor, não é serviço (emissão de guias de recolhimento de tributos), mas tal tarefa caberia ao Poder Judiciário decidir, quando provocado.

Gabarito: Letra C (Cabe recurso!)

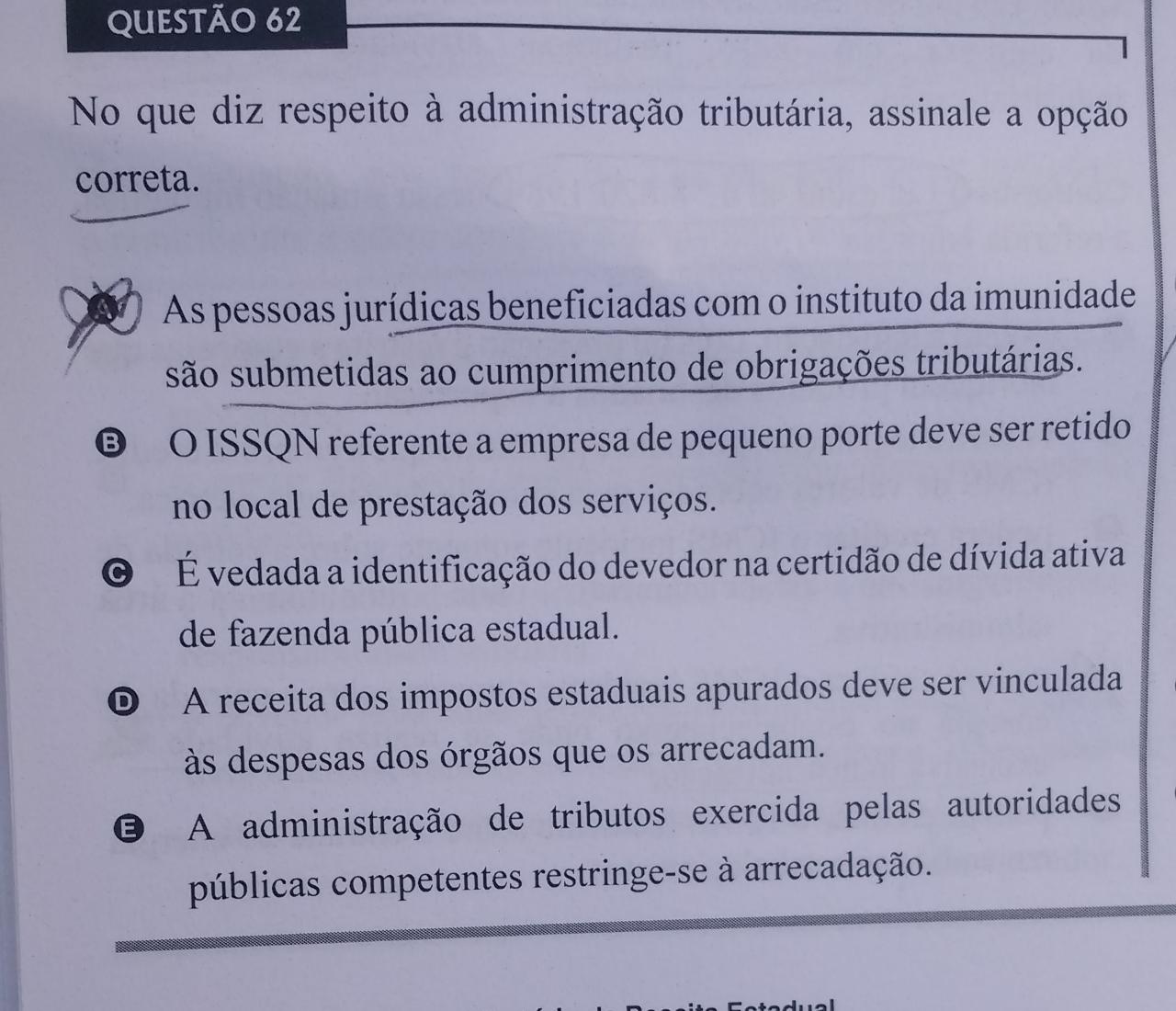

Comentário: Esta questão deve ser ANULADA! A Letra C contém expressamente o assunto “dívida ativa”, que é um assunto não previsto no edital.

Alternativa A: Realmente, ainda que objeto da imunidade, as pessoas jurídicas alcançadas por determinada imunidade continuam obrigadas ao cumprimento de obrigações acessórias. Alternativa correta.

Alternativa B: Em regra, o ISS é devido no local do estabelecimento do prestador do serviço. Alternativa errada.

Alternativa C: Na realidade, o art. 202, I, do CTN, determina a identificação do devedor na CDA. Alternativa errada.

Alternativa D: O art. 167, IV, da CF/88, veda, como regra, a vinculação da receita dos impostos a órgão, fundo ou despesa. Alternativa errada.

Alternativa E: Além da arrecadação, podemos dizer que existe também a atividade de fiscalização tributária. Alternativa errada.

Gabarito: Letra C

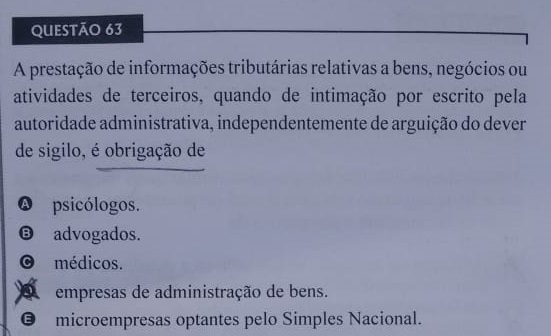

Questão 63 –

Comentário: Como existe sigilo para médicos, advogados e psicólogos, e considerando que tais profissões podem, a depender da situação, ser exercidas por meio de empresas optantes pelo Simples Nacional, resta-nos a empresa de administração de bens como gabarito da questão.

Gabarito: Letra D

Questão 64 –

Comentário: O princípio da anterioridade nonagesimal é aquele que veda a cobrança de tributos antes de decorridos 90 dias da data da publicação da lei que os instituiu ou os majorou. Logo, seu objetivo é evitar que o contribuinte seja surpreendido com a criação de um novo tributo.

Gabarito: Letra C

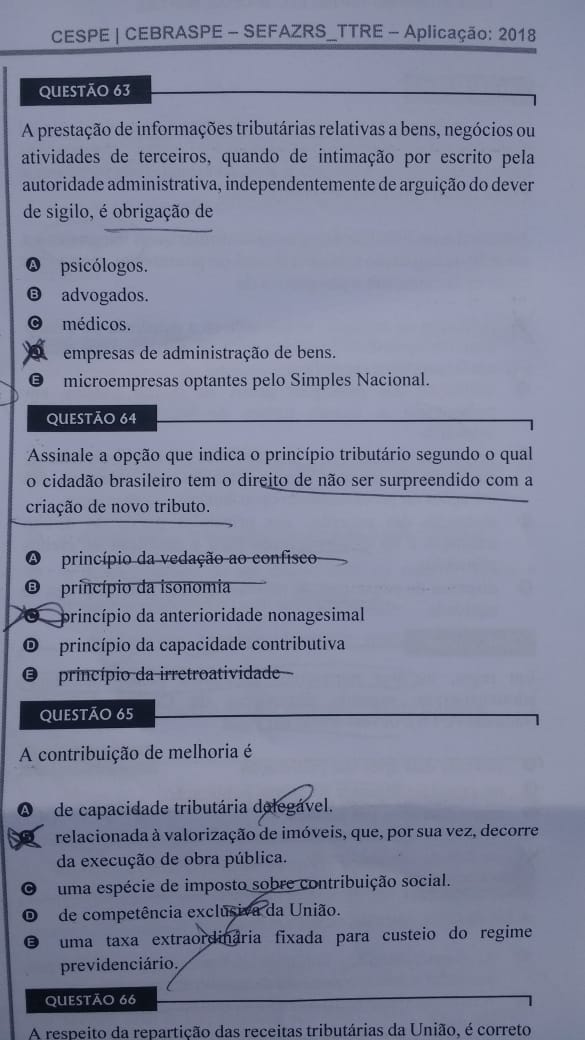

Questão 65 –

Comentário:

Alternativa A: A competência tributária é indelegável, porém a capacidade tributária (ativa) pode ser delegada a outra pessoa jurídica de direito público, nos termos do art. 7º, do CTN. Logo, esta alternativa também poderia ser considerada correta.

Alternativa B: Realmente, a contribuição de melhoria é cobrada em face da realização de obras públicas das quais decorra valorização imobiliária. Alternativa correta.

Alternativa C: A contribuição de melhoria é uma espécie tributária distinta de imposto e de contribuição social. Alternativa errada.

Alternativa D: A contribuição de melhoria é indicada como tributo de competência comum pela CF/88. Alternativa errada.

Alternativa E: A contribuição de melhoria é uma espécie tributária distinta de taxa, e não tem por objetivo custear regime previdenciário. Alternativa errada.

Gabarito: Letra B (cabe recurso na Letra A!)

Questão 66 –

Comentário:

Alternativa A: Apenas 7,25% da CIDE Combustível é repassada aos Municípios. Alternativa errada.

Alternativa B: Realmente, caso o Município opte por arrecadar e fiscalizar o ITR, terá direito a 100% da arrecadação. Caso contrário, fará jus apenas a 50% dessa receita. Alternativa correta.

Alternativa C: O IOF é repartido em 30% para o Estado de origem e 70% para o Município de origem. Logo, é incorreto afirmar que o repasse é idêntico para Estados e Municípios. Alternativa errada.

Alternativa D: Os impostos residuais são repartidos apenas com os Estados. Alternativa errada.

Alternativa E: Na realidade, cabe aos Estados, DF e Municípios a totalidade do que foi retido em fonte. Alternativa errada.

Gabarito: Letra B

Questão 67 –

Comentário: A integração da legislação tributária foi disciplinada no art. 108, do CTN.

Alternativa A: De fato, a analogia é o primeiro método de integração da legislação tributária a ser utilizado, restando vedado o emprego da analogia não poderá resultar na exigência de tributo não previsto em lei. Alternativa correta.

Alternativa B: A ordem de integração é: analogia, princípios gerais de direito tributário, princípios gerais de direito público e equidade. Logo, a alternativa está errada.

Alternativa C: Não há regra de integração no sentido da presunção de culpa do sujeito passivo. Alternativa errada.

Alternativa D: Os princípios gerais de direito tributário e de direito público devem ser utilizados na integração da legislação tributária. Alternativa errada.

Alternativa E: De acordo com o art. 108, § 2º, do CTN, o emprego da equidade não poderá resultar na dispensa do pagamento de tributo devido. Alternativa errada.

Gabarito: Letra A

Questão 68 –

Comentário: A banca foi cautelosa ao inserir a expressão “em regra” no início do enunciado, na linha do disposto no art. 103, I, do CTN, que prevê a possibilidade de disposição em sentido contrário da regra ali trazida, que aponta o início da vigência dos atos normativos expedidos pelas autoridades administrativas para a data da sua publicação.

Gabarito: Letra E

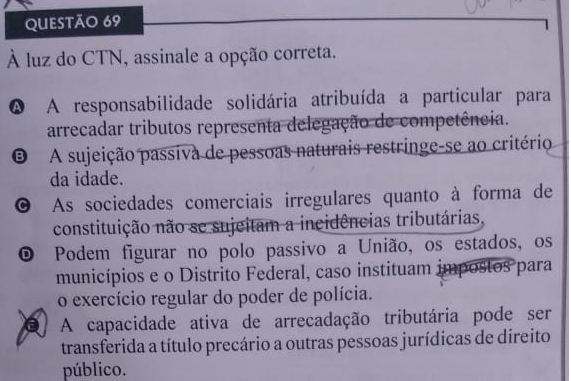

Questão 69 –

Comentário:

Alternativa A: A competência tributária é indelegável, sem exceções. Logo, alternativa errada.

Alternativa B: A sujeição passiva das pessoas físicas ou naturais independe da sua idade. Alternativa errada.

Alternativa C: O art. 126, III, do CTN, torna claro que as sociedades comerciais irregulares não deixam de ser sujeitos passivos das obrigações tributárias. Alternativa errada.

Alternativa D: Há que se ressaltar que, nos termos do art. 16, do CTN, os impostos não têm como fato gerador o exercício de uma atividade estatal específica relativa ao contribuinte (poder de polícia). Ademais, se fosse qualquer outro imposto sobre patrimônio, renda ou serviços, tais entes estariam ao abrigo da imunidade recíproca. Alternativa errada.

Alternativa E: Realmente, nos termos do art. 7º, do CTN, a capacidade tributária ativa pode ser delegada a outra pessoa jurídica de direito público. Alternativa errada.

Gabarito: Letra E

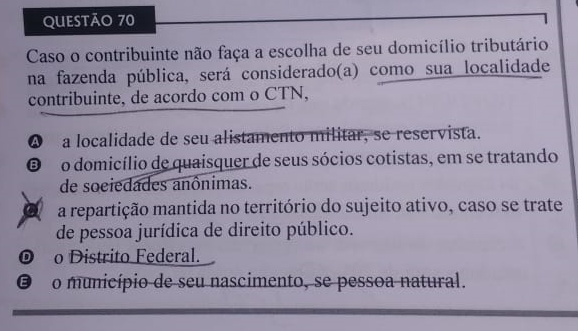

Questão 70 –

Comentário:

Alternativa A: Não existe qualquer hipótese nesse sentido no art. 127, do CTN. Alternativa errada.

Alternativa B: Não existe qualquer hipótese nesse sentido no art. 127, do CTN. Alternativa errada.

Alternativa C: Trata-se da regra do art. 127, III, do CTN. Alternativa correta.

Alternativa D: Não existe qualquer hipótese nesse sentido no art. 127, do CTN. Alternativa errada.

Alternativa E: No caso de pessoa natural, o seu domicílio será a sua residência habitual, ou, sendo esta incerta ou desconhecida, o centro habitual de sua atividade. Alternativa errada.

Gabarito: Letra C