Resumo ITCMD p/ SEFAZ-ES – Lei 10.011/2013 – parte 2

Olá, pessoal. Tudo certo? No artigo de hoje veremos a segunda e última parte do Resumo ITCMD p/ SEFAZ-ES.

Trata-se da Lei 10.011/2013 que dispõe sobre o Imposto sobre Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos (ITCMD).

Tópicos a serem vistos:

- Da sujeição passiva

- Do cálculo e do pagamento do imposto

- Das Penalidades

- Da Fiscalização

- Do Crédito Tributário de Natureza não Contenciosa

Vamos lá?

Da sujeição passiva

Para iniciarmos o Resumo ITCMD p/ SEFAZ-ES, vejamos sobre a Sujeição Passiva.

Sabemos pelo CTN que o sujeito passivo da obrigação principal é a pessoa obrigada ao pagamento de tributo ou penalidade pecuniária (Art. 121), podendo ser:

- Contribuinte: quando tenha relação pessoal e direta com a situação que constitua o respectivo fato gerador; ou

- Responsável: quando, sem revestir a condição de contribuinte, sua obrigação decorra de disposição expressa de lei.

Vejamos a sujeição passiva no ITCMD.

Do Contribuinte X Responsável

Contribuinte (Art. 8): aquele que recebe a transmissão (ex. herdeiro, donatário e etc.).

Temos um exceção à regra geral, o doador, caso o donatário não resida nem for domiciliado neste Estado.

Já a responsável solidário será atribuída ao “outro lado da relação” ou quem participe de alguma forma na transmissão.

Responsáveis solidários (Art. 9)

- I – o doador, o cedente ou o donatário, quando não contribuintes;

- II – os notários, os registradores, os escrivães e os demais servidores do Poder Judiciário, em relação aos atos praticados por eles ou perante eles, em razão de seu ofício, bem como a autoridade judicial que não exigir o cumprimento do disposto na legislação de regência do imposto;

- III – a empresa, a instituição financeira ou bancária e todo aquele a quem caiba a responsabilidade pelo registro ou pela prática de ato que implique na transmissão de bem móvel ou imóvel e respectivos direitos e ações;

- IV – o inventariante ou o testamenteiro em relação aos atos que praticarem;

- V – o titular, o administrador e o servidor dos demais órgãos ou entidades de direito público ou privado onde se processe o registro, a anotação ou a averbação de doação;

- VI – qualquer pessoa natural ou jurídica que detenha a posse do bem transmitido ou doado;

- VII – o cessionário, na cessão onerosa, em relação ao imposto devido pela transmissão causa mortis dos direitos hereditários a ele cedidos;

- VIII – a pessoa natural ou jurídica que tenha interesse comum na situação que constitua o fato gerador da obrigação principal.

Não confunda:

Cessionário na cessão onerosa (Art. 9, VII) -> Responsável tributário

Cessionário na cessão a título não oneroso (Art. 8, V) -> Contribuinte

Do cálculo e do pagamento do imposto

Agora, conheçamos as disposições sobre base de cálculo, alíquota e cálculo do imposto.

Base de cálculo (Art. 10): valor venal dos bens ou direitos ou valor do título ou crédito, transmitidos ou doados. A base de cálculo será determinada pela SEFAZ (Art. 11)

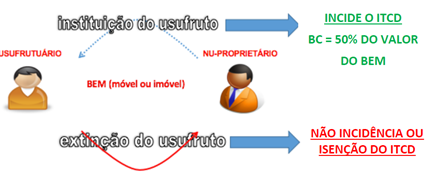

BC nas doações com reservas de usufruto ou na instituição gratuita (Art. 10, §2º): metade do valor do bem.

Ainda, quando houver pluralidade de usufrutuários e nu-proprietários, o valor do imposto será proporcional à parte conferida a cada usufrutuário ou nu-proprietário (Art. 10, §3º)

Valor mínimo para efeitos de BC (§4º e §5º): A SEFAZ poderá utilizar pauta de valor (pauta fiscal), valor não inferior:

- Imóvel urbano -> IPTU

- Imóvel Rural -> ITR

Além disso, na hipótese de sucessivas doações entre os mesmos doador e donatário, serão consideradas todas as transmissões realizadas a esse título, dentro de cada ano civil, deduzindo-se os valores dos impostos já recolhidos (Art. 10, §6º).

Obviamente que o contribuinte poderá impugnar administrativamente, caso discorde do valor atribuído à BC pela SEFAZ (Art. 11, §ú).

Alíquota (Art. 12): 4%

Valor a recolher (Art. 13): Segue a sistemática geral – BC x Alíquota

Das Penalidades

De fato o tema penalidades não costuma ser o mais visado em prova, entretanto conheçamos suas disposições.

Acréscimos possíveis pela falta de recolhimento do imposto (Art. 15)

- I – atualização monetária do valor devido, utilizando-se o VRTE;

- II – exigência de juros moratórios de 1% ao mês ou fração;

- III – aplicação de penalidade pecuniária.

Quanto à penalidades, é previsto que:

Penalidades:

Para o não recolhimento do imposto (Art. 16)

- I – 0,33% do valor do imposto devido, por dia de atraso, se o recolhimento for efetuado espontaneamente, até 60 dias após o vencimento;

- II – 20% do valor do imposto devido, se o recolhimento for efetuado espontaneamente, após 60 dias do vencimento;

- III* – 60% do valor do imposto devido, se o recolhimento for motivado por ação fiscal.

Embaraço à ação fiscal (Art. 16, §1º): 1.000 VRTEs.

Inventário judicial ou extrajudicial requerido após 60 dias da abertura da sucessão (Art. 16, §1º): 10% do valor do imposto devido.

Sonegação (Art. 17): 100% do valor do imposto sonegado.

Obs. A sonegação de bens em inventário ou arrolamento só poderá ser arguida depois de encerrada a descrição dos bens, com a declaração de não existirem outros a inventariar (Art. 16, §3º)

* Redução da multa motivada por ação fiscal (Art. 18): Na hipótese de que trata o art. 16, III, desde que o imposto devido e a parcela de multa, com os devidos acréscimos, sejam recolhidos, ainda que parcialmente, a multa poderá ser reduzida para:

- I – 50%, se o recolhimento for efetuado no prazo de impugnação ou defesa; ou -> redução de 50%

- II – 60%, se o recolhimento for efetuado antes da inscrição em dívida ativa. -> redução de 40%

Da Fiscalização

Em relação à fiscalização temos que ela é privativamente, aos Auditores Fiscais (Art. 22), entretanto todos aqueles que exerçam funções públicas (MP, servidores da Justiça e etc.) deverão fiscalizar subsidiariamente (Art. 22, §2)

Nesse sentido, entenda que a fiscalização será exercida sobre todas as pessoas naturais ou jurídicas, contribuintes ou não (Art. 23).

Ainda, guarde uma informação MUITO IMPORTANTE para a prova:

Art. 24. Poderá ser dispensada a constituição de crédito tributário quando seu valor total for inferior ao equivalente a 500 VRTEs, conforme dispuser o regulamento.

Do Crédito Tributário de Natureza não Contenciosa

Para finalizar o Resumo ITCMD p/ SEFAZ-ES, conheçamos o “Crédito Tributário de Natureza não Contenciosa” (Art. 27-A).

Trata-se do crédito tributário decorrente de imposto vencido e não recolhido, incidente sobre doação constante de declaração prestada à Receita Federal. Ex. Doação declarada na DIRPF.

Lembre-se que:

STJ, SÚMULA N. 436 – A entrega de declaração pelo contribuinte reconhecendo débito fiscal constitui o crédito tributário, dispensada qualquer outra providência por parte do fisco.

Características do crédito (Art. 27-A, §1º)

- I – é exigível mediante aviso de cobrança, independentemente de lançamento de ofício; e

- II – implica incidência de juros, multa e demais acréscimos legais;

- III – veda a expedição de certidão negativa de débito; e

- IV – determina a sua inscrição em dívida ativa.

E quais são os requisitos do aviso de cobrança expedido pela SEFAZ? Vejamos:

- I – o nome do devedor e, sendo caso, o dos corresponsáveis, bem como, sempre que possível, o domicílio ou a residência de um e de outros;

- II – a quantia devida e a maneira de calcular os juros de mora acrescidos;

- III – a origem e natureza do crédito, mencionada especificamente a disposição da lei em que seja fundado; e

- IV – a data da emissão.

Considerações Finais

Pessoal, chegamos ao final da segunda e última parte do Resumo ITCMD p/ SEFAZ ES – Lei 10.011/2013. Espero que tenham gostado.

Obviamente que por ser um resumo, não temos um maior aprofundamento no tema, logo não deixe de acompanhar as aulas.

Ainda, salientamos a importância da prática de solução de questões. Nesse sentido, nosso sistema de questões têm várias questões inéditas para que você possa treinar.

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Até mais e bons estudos!