Responsabilidade Tributária para SEFAZ-RJ: Direito Tributário

Olá, pessoal. Tudo certo? No artigo de hoje trataremos sobre a Responsabilidade Tributária para SEFAZ-RJ, tema do Direito Tributário.

O artigo será divido da seguinte forma:

- Conceitos Gerais

- Dos Sucessores

- De Terceiros

- Por Infrações

- Denúncia espontânea

Sem mais delongas, vamos lá!

Conceitos Gerais

No Direito Tributário, a responsabilidade pelo crédito tributário pode ser atribuída a uma terceira pessoa vinculada ao fato gerador da respectiva obrigação, conforme disposto no Art. 128 do Código Tributário Nacional (CTN). Esse dispositivo legal permite que a lei atribua de modo expresso tal responsabilidade, transferindo-a do contribuinte original para terceiros.

Entretanto, é importante destacar que essa atribuição não autoriza o legislador a criar novos casos de responsabilidade tributária sem a observância dos requisitos estabelecidos pelo próprio CTN. Esse entendimento foi reafirmado pelo Supremo Tribunal Federal (STF) no Recurso Extraordinário (RE) 565969 RS, que reitera a necessidade de conformidade com as disposições legais preexistentes para a validação de novas hipóteses de responsabilidade tributária.

E lembre-se que as normas gerais de direito tributário, incluindo a sujeição passiva, são reservadas para a Lei Complementar. No entanto, a atribuição de responsabilidade tributária a determinados sujeitos pode ser realizada por meio de Lei Ordinária.

Esse mecanismo permite uma maior flexibilidade legislativa na definição dos responsáveis pelo crédito tributário, desde que observadas as diretrizes estabelecidas pela Lei Complementar, garantindo assim a coerência e a conformidade com o sistema tributário nacional.

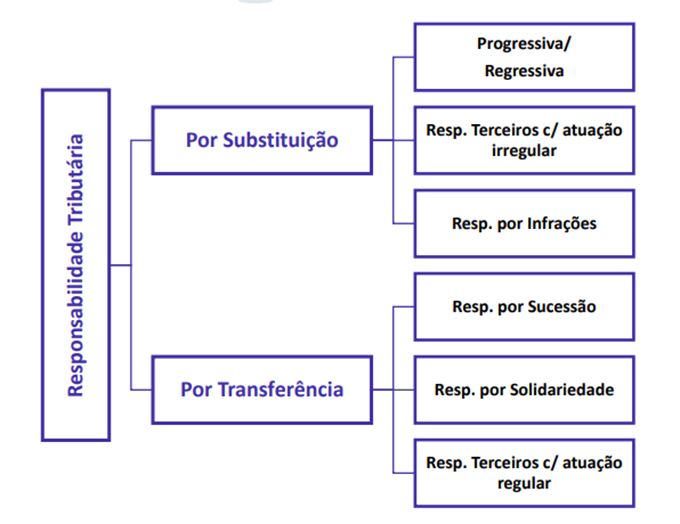

Também é importante conhecer a classificação da responsabilidade.

A responsabilidade por substituição ocorre quando o substituto assume a responsabilidade pelo crédito tributário desde o início, antes mesmo da ocorrência do fato gerador (ex. ICMS retido na fonte). Já a responsabilidade por transferência acontece após a ocorrência do fato gerador, com o responsável assumindo a obrigação tributária em situações específicas definidas em lei, como em casos de sucessão empresarial, por exemplo.

Fato é que o CTN traz uma classificação própria.

Classificação no CTN – responsabilidade:

- Sucessores (Seção II – art. 129 a 133)

- Terceiros (Seção III – art. 134 e 135)

- Por Infrações (Seção IV – art. 136 e 137)

Dos Sucessores

A responsabilidade por sucessores refere-se à obrigação de pagamento de tributos que pode ser transferida para terceiros em virtude de sucessão empresarial, como em fusões, incorporações, ou em casos de transferência de patrimônio.

Essa responsabilidade garante que os débitos fiscais não sejam evitados através da reestruturação societária, assegurando a continuidade do cumprimento das obrigações tributárias.

- Bens imóveis (CTN, Art. 130): impostos, taxas e CM subrogam-se na pessoa dos respectivos adquirentes. Exceto prova de quitação ou arrematação em hasta pública (ocorre sobre o respectivo preço).

- Bens móveis (CTN, Art. 131, I) – são pessoalmente responsáveis o adquirente ou remitente, pelos tributos relativos aos bens [móveis] adquiridos ou remidos;

- Transmissão causa mortis (CTN, Art. 131, II e III) – são pessoalmente responsáveis o espólio até a data da abertura da sucessão e o sucessor (ou cônjuge meeiro) até a data da partilha ou adjudicação, limitada ao quinhão/meação.

- Sucessão empresarial = Operações societárias (CTN, Art. 132) e Sucessão no estabelecimento (CTN, Art. 133).

De Terceiros

Continuemos o resumo sobre a Responsabilidade Tributária para SEFAZ-RJ.

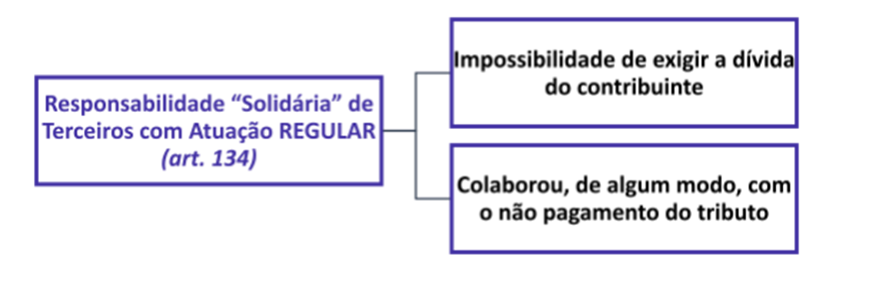

Ao contrário da responsabilidade por sucessão, que envolve a transferência patrimonial e a consequente obrigação tributária, a responsabilização de terceiros refere-se à imputação de responsabilidade a pessoas que têm o dever de administrar ou representar os bens dos contribuintes.

- Responsabilidade por ação regular (CTN, Art. 134): na impossibilidade de exigência do contribuinte, respondem solidariamente [deveria ser subsidiário] pelos atos/omissões: pais (pelos filhos menores); inventariante (pelo espólio); administradores de bens de terceiros (pelos tributos devidos pelo terceiro), entre outros.

- Responsabilidade por ação irregular (CTN, Art. 135): pessoalmente responsáveis pelos atos com excesso de poderes ou infração de lei, contrato social: as pessoas do artigo 134; procuradores, prepostos e empregados; Diretores, Gerentes e Representantes

Por Infrações

A responsabilidade por infração refere-se à obrigação atribuída a uma pessoa física ou jurídica que comete uma infração às normas tributárias, resultando em sanções administrativas, como multas ou penalidades.

Essas infrações podem incluir desde o não pagamento de tributos até o descumprimento de obrigações acessórias estabelecidas pela legislação fiscal.

Ou seja, em suma estamos tratando da responsabilidade pelo pagamento de multas, quando se descumpre uma obrigação.

Trata-se de uma responsabilidade objetiva, pois independe da intenção [dolo] e da efetividade, natureza e extensão dos efeitos do ato

Hipóteses de responsabilidade pessoal (CTN, Art. 137):

- crimes ou contravenções, salvo quando praticadas no exercício regular de administração, mandato, função, cargo ou emprego, ou no cumprimento de ordem expressa emitida por quem de direito;

- dolo específico do agente seja elementar;

- decorram direta e exclusivamente de dolo específico das pessoas do art. 135.

Denúncia espontânea

Para finalizar o resumo sobre Responsabilidade Tributária para SEFAZ-RJ, vamos concluir com a Denúncia espontânea.

A denúncia espontânea é um instituto do Direito Tributário que permite ao contribuinte regularizar sua situação fiscal de forma voluntária, sem que haja a aplicação de penalidades.

Isso ocorre quando o contribuinte, mesmo após a ocorrência da infração tributária, decide por iniciativa própria comunicar à autoridade fiscal sobre a irregularidade e efetuar o pagamento do tributo devido, acompanhado dos acréscimos legais (pagamento + juros ou depósito arbitrado).

Requisitos:

– Espontaneidade, vedado ser após início da fiscalização

– Pagamento integral (não vale parcelamento)

Ainda, vale a memorização da súmula que é amplamente cobrada.

STJ, 360 – O benefício da denúncia espontânea não se aplica aos tributos sujeitos a lançamento por homologação regularmente declarados, mas pagos a destempo.

Considerações Finais

Pessoal, chegamos ao final do resumo sobre a Responsabilidade Tributária para SEFAZ-RJ.

Por ser apenas um artigo/resumo, tratamos de forma superficial o tema, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!