Responsabilidade Tributária SEFAZ Santa Catarina

Entenda quais são os tópicos mais importantes no que tange à Responsabilidade Tributária e direcione seus estudos para o Sefaz Santa Catarina (SC), focando nos assuntos que costumam ser cobrados nas provas de concursos.

Estão abertas as inscrições do concurso Sefaz Santa Catarina (SC) para provimento de 58 vagas ao cargo de Analista da Receita Estadual IV. O prazo para se inscrever é até o dia 10 de novembro, através do site da banca FCC e as provas estão marcadas para o dia 19 de dezembro de 2021.

A responsabilidade tributária é assunto recorrente em provas de Direito Tributário, especialmente para concursos de Sefaz, nos quais o peso da disciplina costuma ser maior que das demais matérias. No caso da Sefaz SC não é diferente, uma vez que o Direito Tributário aparece nos “conhecimentos específicos” dentre as disciplinas da prova objetiva, juntamente com o Direito Financeiro, o Direito Processual Tributário e a Legislação Tributária.

Para explicações mais detalhadas, com exemplos práticos e resolução passo a passo dos exercícios, acesse aqui nossos cursos para o Concurso da Sefaz SC, elaborados pelos melhores professores da área.

Responsabilidade Tributária para o Sefaz Santa Catarina

Os dispositivos que dizem respeito à Responsabilidade Tributária estão dispostos nos artigos 128 a 138 do Código Tributário Nacional (CTN).

Via de regra, para provas objetivas, é necessário o conhecimento da lei seca e de algumas decisões dos Tribunais Superiores relacionadas a esses dispositivos. Essas regras apresentam certo grau de dificuldade de apreensão pelos candidatos, por isso, a seguir vamos dispor de forma estruturada sobre os principais pontos do instituto da Responsabilidade Tributária e jurisprudência correlata, de forma a facilitar a compreensão do conteúdo e garantir pontos aos candidatos do concurso da Sefaz SC.

Além do tema Responsabilidade Tributária, para mais informações sobre o concurso da Sefaz SC clique aqui.

Sujeito passivo da obrigação tributária principal

Antes de adentrar especificamente no instituto da Responsabilidade Tributária para o Sefaz SC, é importante fazer a distinção entre os sujeitos passivos da obrigação tributária principal, que podem ser:

O contribuinte: é quem realiza o fato gerador e detém a capacidade contributiva, tendo relação pessoal e direta com a situação que constitua o respectivo fato gerador.

O responsável: não realizou o comportamento previsto pela hipótese de incidência da norma tributária, tendo sido chamado a arcar com a obrigação em virtude de disposição expressa em lei, sem revestir a condição de contribuinte.

Responsabilidade Tributária

Segundo o art. 128 do CTN, a lei pode atribuir de modo expresso a responsabilidade pelo crédito tributário a terceira pessoa, vinculada ao fato gerador da respectiva obrigação, excluindo a responsabilidade do contribuinte ou atribuindo-a a este em caráter supletivo do cumprimento total ou parcial da referida obrigação.

Algumas disposições introdutórias sobre a responsabilidade tributária:

- A responsabilidade tributária pressupõe lei em sentido estrito;

- O terceiro eleito pela lei como responsável tributário deve ser vinculado ao fato gerador. Essa vinculação existe se presente uma das seguintes circunstâncias:

a) prática de uma conduta ilícita por parte deste terceiro;

b) possibilidade jurídica deste terceiro se ressarcir da quantia despendida a título de tributo.

- A responsabilidade do terceiro pode ser pessoal, supletiva, subsidiária ou solidária;

- A responsabilidade pode englobar não apenas o valor devido a título de tributo, mas também as penas pecuniárias (moratória – decorrente do inadimplemento do tributo no prazo fixado e/ou punitiva – decorrente do descumprimento de uma obrigação acessória).

Espécies de Responsabilidade Tributária

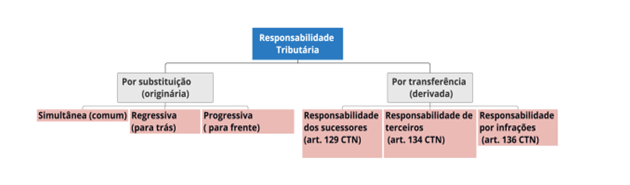

A responsabilidade tributária é dividida em dois grandes grupos:

- Responsabilidade por substituição/originária;

- Responsabilidade por transferência/derivada.

O quadro a seguir demonstra o critério distintivo desses dois grupos:

| POR SUBSTITUIÇÃO | POR TRANSFERÊNCIA |

| Responsabilidade surge no mesmo momento da ocorrência do fato gerador. Ela engloba os seguintes subgrupos: Substituição Tributária para trás (regressiva); Substituição Tributária para frente (progressiva); Substituição Tributária simultânea (comum) ou Retenção na Fonte. | Quando da ocorrência do fato gerador, o sujeito passivo da relação é o contribuinte. Posteriormente, em razão de algum acontecimento previsto pela norma atributiva de responsabilidade, alguém passa a ser responsável. Ela engloba os seguintes subgrupos: Responsabilidade dos sucessores; Responsabilidade de terceiros; Responsabilidade por infrações. |

O esquema a seguir ajuda a compreender as subdivisões da Responsabilidade Tributária:

Responsabilidade por Substituição

- Substituição Tributária para trás (regressiva): posição do responsável é posterior a posição do contribuinte. Comum nas operações entre os sucateiros (contribuintes) e as indústrias que adquirem a sucata (responsáveis).

- Substituição Tributária para frente (progressiva): posição do responsável é anterior a posição do contribuinte. Comum nas operações entre empresas fabricantes (responsáveis) e comerciantes (contribuintes).

Obs.: A Constituição Federal assegura a restituição quando o fato gerador não se realize e o STF já decidiu que também é devida a restituição da diferença do ICMS pago a mais se a base de cálculo efetiva da operação for inferior à base de cálculo presumida.

3. Substituição Tributária simultânea (comum) ou Retenção na Fonte: responsável retém o tributo devido na fonte, repassando-o para o fisco.

Obs.: O STJ tem considerado que a retenção na fonte é uma obrigação acessória. Caso a fonte não realize a obrigação acessória, não fazendo a retenção ou o recolhimento aos cofres públicos, aí sim se torna responsável – mas não substituta – pelo pagamento do tributo devido.

Responsabilidade por Transferência

Há três modalidades de responsabilidade por transferência: a responsabilidade dos sucessores, a responsabilidade de terceiros e a responsabilidade por infrações, às quais esmiuçaremos a seguir:

Responsabilidade dos sucessores

Sucessão na aquisição de bens

Essa espécie de sucessão engloba as obrigações tributárias surgidas até a data da sucessão, ainda que não tenha sido constituído o crédito tributário pelo fisco.

O fato gerador pode referir-se a:

Bens imóveis: os adquirentes subrogam-se nos créditos tributários (tributos e penalidades pecuniárias – punitivas e moratórias) relativos a impostos cujo fato gerador seja a propriedade, o domínio útil ou a posse de bens imóveis, nas taxas pela prestação de serviços referentes a tais bens ou a contribuições de melhoria.

Bens imóveis arrematados em hasta pública: a sub-rogação ocorre sobre o respectivo preço, ou seja, o crédito tributário deve ser abatido do preço arrecadado na execução.

Bens móveis: os adquirentes ou remitentes subrogam-se no valor dos tributos dos bens adquiridos ou remidos.

Para maior parte da doutrina, como a legislação utilizou a expressão tributo, e não crédito tributário, a sucessão para bens móveis se operaria tão somente quanto ao valor dos tributos, não abarcando as penalidades pecuniárias.

Obs.: Há julgados do STJ excluindo a responsabilidade do adquirente no caso de arrematação de bens móveis em hasta pública, em aplicação analógica ao dispositivo referente aos bens imóveis.

Obs. 2: Segundo o STJ a responsabilidade dos sucessores na aquisição de bens tem caráter solidário, aditivo, cumulativo, reforçativo e não excludente da responsabilidade do alienante, cabendo ao fisco escolher o acervo patrimonial que melhor satisfaça o débito.

Sucessão tributária causa mortis da pessoa física

Responsabilidade do espólio: pelos tributos devidos pelo de cujus da data da abertura da sucessão (falecimento) até a partilha dos bens.

Obs.: Segundo o STJ, a responsabilidade do espólio refere-se aos tributos e às multas punitivas, não abrangendo as multas moratórias.

Responsabilidade do sucessor a qualquer título e do cônjuge meeiro: pelos tributos devidos pelo de cujus até a data da partilha ou adjudicação (relativo aos tributos devidos antes do óbito e aos tributos que incidiram após o óbito, caso não quitadas até a partilha). A responsabilidade é limitada ao montante do quinhão, do legado ou da meação.

Sucessão Tributária das pessoas jurídicas e do estabelecimento

Fusão, transformação ou incorporação (e cisão): a sociedade que resultar dessas operações é responsável pelos tributos devidos até à data da sucessão pelas pessoas jurídicas que foram sucedidas.

Súmula 554 STJ: Na hipótese de sucessão empresarial, a responsabilidade da sucessora abrange não apenas os tributos devidos pela sucedida, mas também as multas moratórias ou punitivas referentes a fatos geradores ocorridos até a data da sucessão.

Extinção da sociedade: se um dos dois sócios de uma sociedade limitada falecer e o sócio remanescente continuar exercendo as mesmas atividades, sob a mesma ou outra razão social, ou sob firma individual, ele será ele responsável pelas obrigações tributárias (tributos, multas punitivas e moratórias) da antiga sociedade limitada, devidos até à data da sucessão. O mesmo acontece se o espólio continuar exercendo a mesma atividade do empresário individual falecido.

Sucessão de fundo de comércio ou estabelecimento comercial, industrial ou profissional

Alienante (vendedor) cessa a exploração do comércio, indústria ou atividade: o novo adquirente responde integralmente pelos tributos devidos até a data da sucessão.

Obs.: Apesar de constar que o adquirente responde integralmente, pela perspectiva da doutrina majoritária, nesse caso o alienante e adquirente respondem solidariamente pelos tributos devidos até a data da sucessão.

Alienante (vendedor) prossegue ou inicia exploração do comércio, indústria ou atividade: A responsabilidade do adquirente é subsidiária à do alienante, se este prosseguir na exploração ou iniciar dentro de seis meses a contar da data da alienação, nova atividade no mesmo ou em outro ramo de comércio, indústria ou profissão.

Estabelecimento alienado em processo de falência ou em processo de recuperação judicial: não há sucessão dos tributos.

Exceções quando o adquirente for:

- Sócio da sociedade falida ou em recuperação judicial;

- Sócio de sociedade controlada pelo devedor falido ou em recuperação judicial;

- Parente, em linha reta ou colateral até o 4º (quarto) grau, consanguíneo ou afim, do devedor falido ou em recuperação judicial;

- Parente, em linha reta ou colateral até o 4o (quarto) grau, consanguíneo ou afim, de qualquer dos sócios do devedor falido ou em recuperação judicial;

- Agente do falido ou do devedor em recuperação judicial com o objetivo de fraudar a sucessão tributária.

Obs.: em processo da falência, o produto da alienação judicial de empresa, filial ou unidade produtiva isolada deve permanecer em conta de depósito à disposição do juízo de falência pelo prazo de 1 (um) ano, contado da data de alienação do estabelecimento, somente podendo ser utilizado para o pagamento de créditos extraconcursais ou de créditos que preferem ao tributário.

Responsabilidade de Terceiros

Ato culposo ou omissão culposa

Nos atos em que intervirem ou pelas omissões de que forem responsáveis, na impossibilidade de exigência do cumprimento da obrigação principal pelo contribuinte (e multa moratória), respondem solidariamente:

I – pais, pelos tributos devidos por seus filhos menores;

II – os tutores e curadores, pelos tributos devidos por seus tutelados ou curatelados;

III – os administradores de bens de terceiros, pelos tributos devidos por estes;

IV – o inventariante, pelos tributos devidos pelo espólio;

V – o síndico e o comissário, pelos tributos devidos pela massa falida ou pelo concordatário;

VI – os tabeliães, escrivães e demais serventuários de ofício, pelos tributos devidos sobre os atos praticados por eles, ou perante eles, em razão do seu ofício;

VII – os sócios, no caso de liquidação de sociedade de pessoas (sociedades em nome coletivo, em comandita simples e em conta de participação).

Obs.: a doutrina majoritária entende que, embora o dispositivo mencione a expressão solidariamente, trata-se na verdade de uma responsabilidade subsidiária devido à existência de benefício de ordem.

Excesso de poderes ou infração de lei, contrato social ou estatutos

São pessoalmente responsáveis pelos créditos correspondentes a obrigações tributárias (tributos, multas moratórias e punitivas) resultantes de atos praticados com excesso de poderes ou infração de lei (não se limita às infrações à legislação tributária), contrato social ou estatutos:

As pessoas mencionadas de I a VII da seção acima;

VIII – os mandatários, prepostos e empregados;

IX – os diretores, gerentes ou representantes de pessoas jurídicas de direito privado;

Obs.: o STJ tem entendido que, nesse caso, também estamos diante de uma responsabilidade subsidiária.

Responsabilidade por infrações à legislação tributária

Independe da intenção do agente ou do responsável (independe de culpa e dolo) e da efetividade (mesmo que o agente não tenha conseguido alcançar o seu objetivo de fraudar o fisco), natureza e extensão dos efeitos do ato (salvo disposição de lei em contrário), a responsabilidade é pessoal ao agente nos seguintes casos:

I – ilícitos tributários que também configuram crimes ou contravenções, salvo quando praticadas no exercício regular de administração, mandato, função, cargo ou emprego, ou no cumprimento de ordem expressa emitida por quem de direito: a pessoa jurídica incorreu, no mínimo, em culpa in vigilando ou in elegendo, a justificar também a sua responsabilização pela infração cometida;

II – quanto às infrações em cuja definição o dolo específico do agente seja elementar: hipóteses em que a legislação tributária exige a comprovação de que o agente tenha atuado de maneira deliberada;

III – quanto às infrações que decorram direta e exclusivamente de dolo específico: pessoas enunciadas agem não apenas contra o fisco, mas contra a próprio representado:

a) As pessoas mencionadas de I a VII da seção acima (substitutos por ato culposo ou omissão culposa), contra aquelas por quem respondem;

b) dos mandatários, prepostos ou empregados, contra seus mandantes, preponentes ou empregadores;

c) dos diretores, gerentes ou representantes de pessoas jurídicas de direito privado, contra estas.

Denúncia espontânea

Ocorre a denúncia espontânea quando o agente reconhece a prática da infração e efetua o pagamento do tributo devido, com juros e correção monetária. Nesses casos, a responsabilidade é excluída, livrando o contribuinte da imposição de multas moratórias e punitivas.

Marco temporal: se iniciado qualquer procedimento administrativo ou medida de fiscalização, não se faz mais possível os benefícios da denúncia espontânea com relação àqueles tributos que estão sendo apurados pelo fisco.

Súmula 360 do STJ: denúncia espontânea não se aplica aos tributos sujeitos a lançamento por homologação regularmente declarados, mas pagos a destempo. Se o tributo não foi regularmente declarado ou foi declarado a menor, é possível aplicação do instituto. Isso porque, nessa hipótese, o crédito não foi constituído, o que exigirá do fisco a instauração de um processo administrativo para sua apuração.

Não se aplica no parcelamento ou no depósito judicial: não haveria redução dos custos da administração, pela necessidade de atuação dos advogados públicos na defesa do crédito tributário.

Boa sorte!

Faltam pouco dois meses até a data da prova e, por isso, é preciso realizar um estudo estratégico de reta final. Em vista da importância do tema Responsabilidade Tributária para a prova do Sefaz SC, é imprescindível a compreensão e memorização dos dispositivos tratados aqui, por meio da leitura atenta dos artigos 128 a 138 do CTN, além da realização de muitas questões no Sistema de Questões do Estratégia Concursos!

Achou esse artigo útil? Deixe seu comentário.

Um forte abraço e até o próximo artigo!

Ana Luiza Tibúrcio.

Cursos e Assinaturas – Responsabilidade Tributária SEFAZ SC

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!