Repartição de Receitas Tributárias para a SEFAZ ES

Olá, pessoal! O artigo de hoje trata da Repartição de Receitas Tributárias, assunto presente no conteúdo programático da disciplina Direito Constitucional, no edital do concurso da SEFAZ ES. Esse é um tema de fácil entendimento, porém cheio de detalhes. Por isso, é importante ficar atento e aproveitar esse conteúdo para assimilar bem as informações necessárias.

Na Constituição Federal, Repartição das Receitas Tributárias é a Seção VI do Capítulo Sistema Tributário Nacional, portanto faz parte desse Capítulo. Ainda assim, o edital o mencionou como um tópico separado. Nota-se que ambos são assuntos relevantes na prova de Direito Constitucional em concursos da área fiscal.

Conceitos iniciais – repartição de receitas para SEFAZ ES

A garantia da autonomia financeira dos entes federados é essencial para que estes possam preservar sua autonomia federativa ao proceder à consecução de suas atribuições constitucionais.

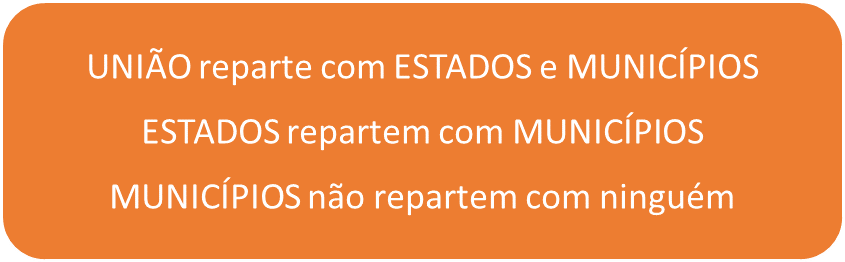

Para tanto, o legislador constitucional estabeleceu a repartição do produto da arrecadação de alguns dos tributos instituídos e cobrados pelos entes federados, já que a mera repartição das competências tributárias resultou em uma concentração das receitas, principalmente nos cofres da União.

Assim, a ideia é que os entes que arrecadem mais dividam parte de sua receita com aqueles tenham menor arrecadação.

Tipos de Repartição

A repartição Direta consiste no repasse, sem intermediação, do ente dotado de competência tributária para o ente que vai receber a receita.

Por outro lado, a repartição Indireta ocorre quando são utilizados Fundos Especiais, os quais recebem do ente detentor da competência tributária o produto da arrecadação a ser repartido e, posteriormente, dividem esse montante entre os beneficiários, segundo critérios previamente estabelecidos em lei.

Repartição Direta – repartição de receitas para SEFAZ ES

Da UNIÃO para ESTADOS e DF

O art. 157 da Constituição estabelece o seguinte:

Art. 157. Pertencem aos Estados e ao Distrito Federal:

I – o produto da arrecadação do imposto da União sobre renda e proventos de qualquer natureza, incidente na fonte, sobre rendimentos pagos, a qualquer título, por eles, suas autarquias e pelas fundações que instituírem e mantiverem;

II – vinte por cento do produto da arrecadação do imposto que a União instituir no exercício da competência que lhe é atribuída pelo art. 154, I.

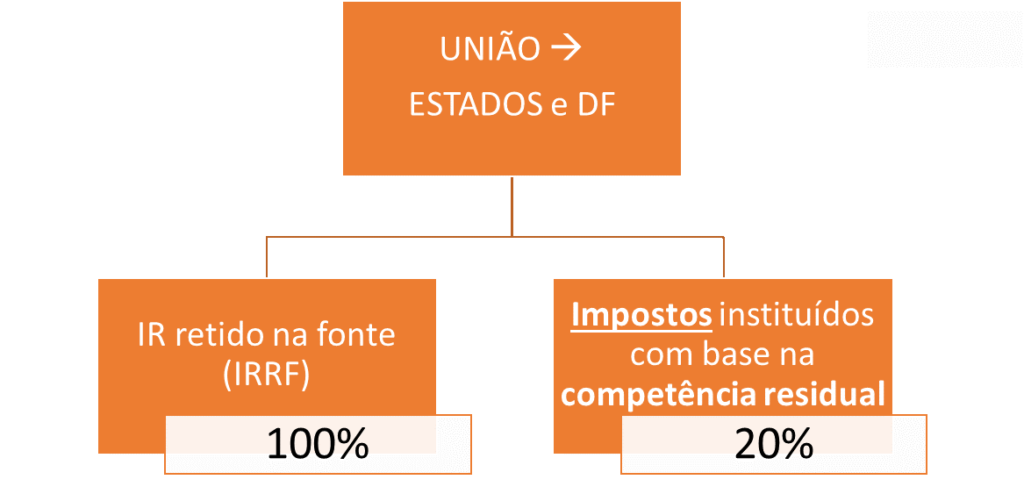

O primeiro inciso trata do imposto de renda incidente sobre a remuneração dos servidores públicos estaduais. Nesse caso, os Estados, o Distrito Federal, suas autarquias e fundações atuam como responsáveis tributários, recolhendo o imposto na fonte. Dessa forma, o resultado prático do dispositivo é que eles não precisam repassar esse recolhimento para a União.

O segundo dispositivo faz referência à competência residual da União para instituir novos impostos, prevista no art. 154, I. Assim, se a União exercer essa previsão constitucional, deve repassar 20% para os Estados e DF.

O esquema a seguir resume o art. 157:

Da UNIÃO para os MUNICÍPIOS – repartição de receitas para a SEFAZ ES

A primeira parte do art. 158 determina a repartição de receitas entre a União e os Municípios:

Art. 158. Pertencem aos Municípios:

I – o produto da arrecadação do imposto da União sobre renda e proventos de qualquer natureza, incidente na fonte, sobre rendimentos pagos, a qualquer título, por eles, suas autarquias e pelas fundações que instituírem e mantiverem;

II – cinquenta por cento do produto da arrecadação do imposto da União sobre a propriedade territorial rural, relativamente aos imóveis neles situados, cabendo a totalidade na hipótese da opção a que se refere o art. 153, § 4º, III;

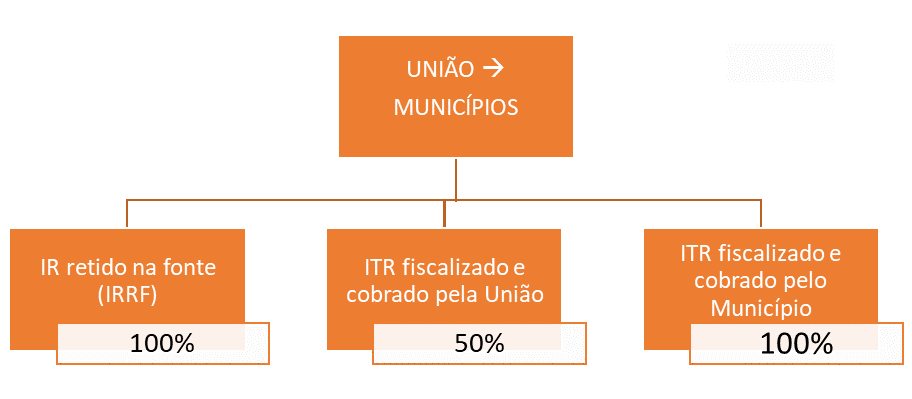

O primeiro dispositivo é análogo ao art. 157, I. Ou seja, o imposto de renda incidente sobre a remuneração dos servidores públicos municipais pertence aos Municípios. Como este ente é o responsável tributário pelo recolhimento na fonte, na prática o imposto assim retido não será repassado à União.

O segundo inciso prevê o repasse de 50% do produto de arrecadação do ITR para o Município em que o imóvel está localizado. O final do texto menciona a possibilidade de o Município fazer jus à totalidade do imposto, caso opte por fiscalizar e cobrar este tributo, conforme previsto no art. 153, § 4º, III.

Dos ESTADOS para os MUNICÍPIOS

A segunda parte do art. 158 determina a repartição de receitas entre os Estados e os Municípios.

Repartição do IPVA

Art. 158. Pertencem aos Municípios:

(…)

III – cinquenta por cento do produto da arrecadação do imposto do Estado sobre a propriedade de veículos automotores licenciados em seus territórios;

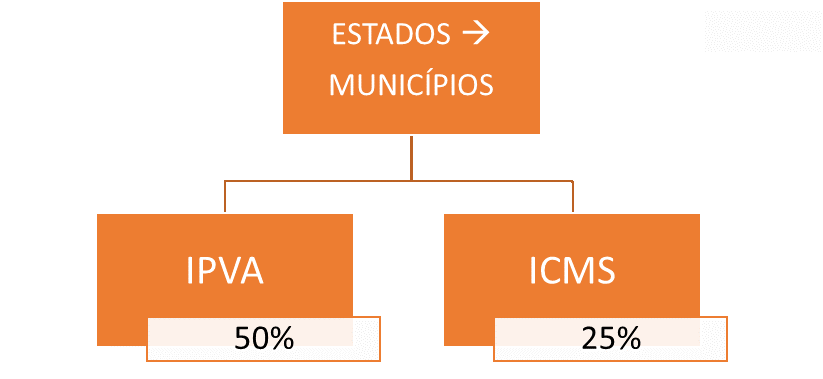

O inciso III do art. 158 é bem simples: 50% da receita proveniente do IPVA deve ser repassada aos Municípios onde ocorrer o licenciamento dos veículos.

Repartição do ICMS

Art. 158. Pertencem aos Municípios:

(…)

IV – vinte e cinco por cento do produto da arrecadação do imposto do Estado sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação.

Parágrafo único. As parcelas de receita pertencentes aos Municípios, mencionadas no inciso IV, serão creditadas conforme os seguintes critérios:

I – 65% (sessenta e cinco por cento), no mínimo, na proporção do valor adicionado nas operações relativas à circulação de mercadorias e nas prestações de serviços, realizadas em seus territórios;

II – até 35% (trinta e cinco por cento), de acordo com o que dispuser lei estadual, observada, obrigatoriamente, a distribuição de, no mínimo, 10 (dez) pontos percentuais com base em indicadores de melhoria nos resultados de aprendizagem e de aumento da equidade, considerado o nível socioeconômico dos educandos.

O inciso IV é bem importante para os fiscos estaduais e é bastante cobrado em prova. Nesse dispositivo, determina-se que os Estados devem repassar 25% do total do ICMS arrecadado para os Municípios nele localizados.

E como é feita essa divisão? O parágrafo único delimita os principais critérios:

- No mínimo, 65% serão distribuídos de forma proporcional ao valor adicionado nas operações em que há incidência de ICMS. Sendo assim, esse pode ser o único critério adotado pelo Estado;

- Cabe à lei complementar definir valor adicionado (art. 161, I).

- Até 35% será distribuído de acordo com o que dispuser lei estadual.

- Desses 35%, no mínimo 10% deve ser distribuído com base em indicadores relativos à melhoria da educação e aumento de equidade.

Repartição Indireta – repartição de receitas para SEFAZ ES

Enquanto os arts. 157 e 158 tratavam da repartição direta de receitas tributárias, o art. 159, analisado a seguir, dispõe sobre os casos em que a repartição ocorre de maneira indireta, através de fundos.

Repartição do IR + IPI

Art. 159. A União entregará:

I – do produto da arrecadação dos impostos sobre renda e proventos de qualquer natureza e sobre produtos industrializados, 49% (quarenta e nove por cento), na seguinte forma:

a) vinte e um inteiros e cinco décimos por cento ao Fundo de Participação dos Estados e do Distrito Federal;

b) vinte e dois inteiros e cinco décimos por cento ao Fundo de Participação dos Municípios;

c) três por cento, para aplicação em programas de financiamento ao setor produtivo das Regiões Norte, Nordeste e Centro-Oeste, através de suas instituições financeiras de caráter regional, de acordo com os planos regionais de desenvolvimento, ficando assegurada ao semi-árido do Nordeste a metade dos recursos destinados à Região, na forma que a lei estabelecer;

d) um por cento ao Fundo de Participação dos Municípios, que será entregue no primeiro decêndio do mês de dezembro de cada ano;

e) 1% (um por cento) ao Fundo de Participação dos Municípios, que será entregue no primeiro decêndio do mês de julho de cada ano;

A princípio, o primeiro inciso já assusta, mas não precisa se desesperar. Ele determina que 49% da receita tributária proveniente do IR e do IPI, excluindo-se a parcela da arrecadação do IR retido na fonte (IRRF), pertencentes aos Estados, ao Distrito Federal e aos Municípios, nos termos dos arts. 157, I e 158, I.

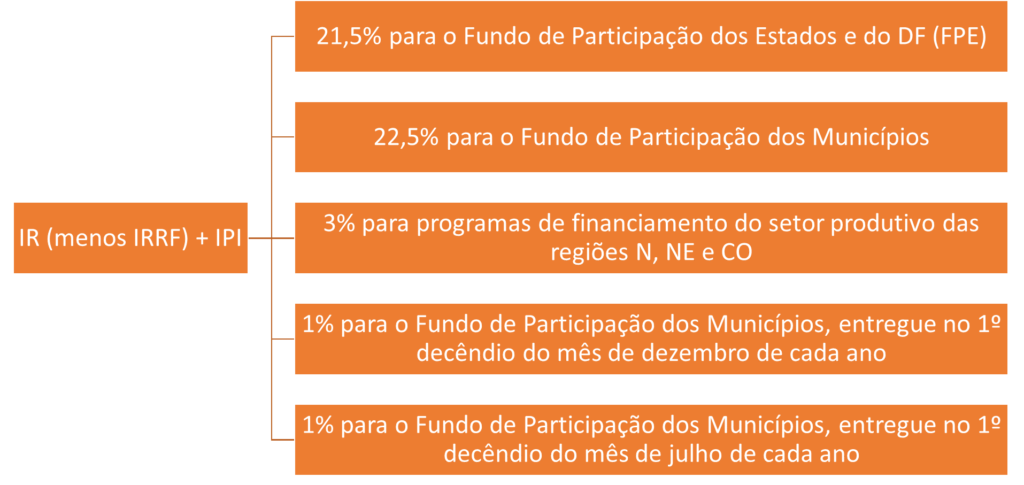

O esquema a seguir resume a forma como esse montante é repartido.

Atenção! No total, o Fundo de Participação dos Municípios recebe 24,5% (22,5% + 1% + 1%) do montante definido no art. 159, I.

Repartição do IPI – repartição de receitas para a SEFAZ ES

Além do inciso anterior, o IPI é ainda alvo de repartição através do seguinte dispositivo:

Art. 159. A União entregará:

(…)

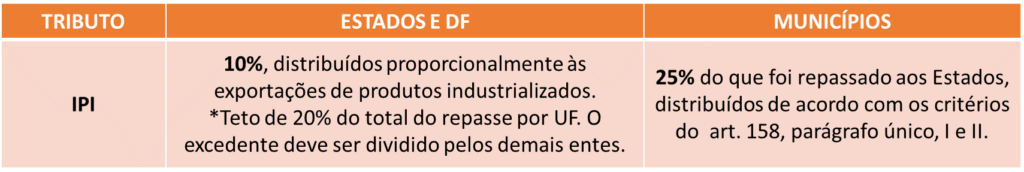

II – do produto da arrecadação do imposto sobre produtos industrializados, dez por cento aos Estados e ao Distrito Federal, proporcionalmente ao valor das respectivas exportações de produtos industrializados.

A Emenda Constitucional nº 42/2003 determinou a não incidência de ICMS sobre operações que destinem mercadorias para o exterior ou sobre serviços prestados a destinatários no exterior, o que resultou em uma perda de arrecadação para os Estados.

Assim, esse repasse de 10% do IPI tem o objetivo de compensar os Estados por essa perda.

Seguindo essa lógica, o parágrafo § 3º do mesmo artigo determina que os Estados repassem 25% dessa parcela recebida aos Municípios que tiveram perdas decorrentes da desoneração do ICMS incidente sobre as exportações.

Por fim, o § 2º do art. 159 prevê um teto, de forma que nenhuma unidade federada possa receber mais de 20% do total repassado, devendo o eventual excedente ser distribuído entre os demais participantes.

Repartição da CIDE-Combustíveis

O último inciso do art. 156 dispõe sobre a repartição da CIDE-Combustíveis. Vejamos:

Art. 159. A União entregará:

(…)

III – do produto da arrecadação da contribuição de intervenção no domínio econômico prevista no art. 177, § 4º, 29% (vinte e nove por cento) para os Estados e o Distrito Federal, distribuídos na forma da lei, observada a destinação a que se refere o inciso II, c , do referido parágrafo.

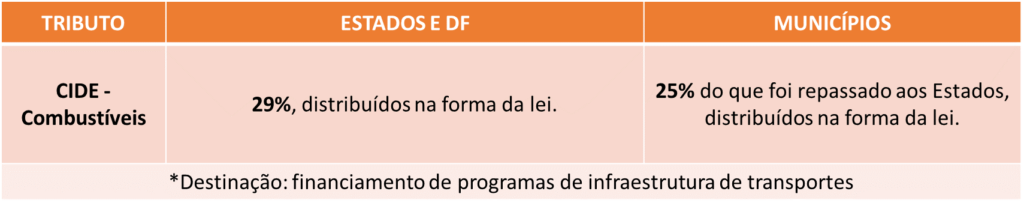

Assim, do total que a União arrecadar a título de Cide-Combustíveis, 29% deve ser repassado aos Estados e ao Distrito Federal. Por sua vez, os Estados devem repassar 25% do que receberem para os Municípios nele localizados, conforme o art. 159, § 4º.

Esse dispositivo traz ainda que os recursos recebidos devem ser destinados ao financiamento de programas de infraestrutura de transportes, observando o art. 177, § 4º, inciso II, c.

Outras disposições

É importante ressaltar que cabe à lei complementar estabelecer normas sobre a entrega dos recursos de que trata o art. 159, objetivando promover o equilíbrio socioeconômico entre Estados e entre Municípios (art. 160, II).

Segundo do art. 160, parágrafo único, o Tribunal de Contas da União efetuará o cálculo das quotas referentes aos fundos de participação.

Disposições finais – repartição de receitas para SEFAZ ES

Os artigos finais da seção constitucional que trata da repartição de receitas tributárias são mais simples, porém já apareceram em provas. É importante fazer uma leitura atenta, para não ser surpreendido.

Alguns dos dispositivos mais importantes dessa parte final já foram mencionados ao longo do artigo, próximos aos itens aos quais eles fazem referência.

Por fim, o art. 160 veda a retenção ou qualquer restrição à entrega e ao emprego dos recursos que devem ser repassados aos Estados, ao DF ou aos Municípios, inclusive adicionais e acréscimos relativos aos impostos.

Há somente duas exceções a essa vedação. A União e os Estados podem condicionar a entrega de recursos:

- Ao pagamento de seus créditos, inclusive de suas autarquias;

- Ao cumprimento do disposto no art. 198, § 2º, incisos II e III (aplicação de recursos mínimos em ações e serviços públicos de saúde).

Por hoje, chegamos ao fim. Espero que a leitura tenha ajudado na revisão e assimilação dos conteúdos. Sugiro dar uma olhada nos esquemas mais perto da prova, para fazer as questões bem rápido e sem dúvidas.

Um abraço e bons estudos!

Lara Dourado

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!