Obrigação Tributária para SEFAZ-SP

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo sobre Obrigação Tributária para SEFAZ-SP.

O artigo será divido da seguinte forma:

- Obrigação Principal e Acessória

- Fato Gerador

- Sujeitos

- Outras informações

- Domicílio Tributário

Este artigo abordará aspectos fundamentais do direito tributário, explorando conceitos e princípios que regem as relações entre o Estado e os contribuintes. Serão discutidos temas como a obrigação principal e acessória, o fato gerador e sua definição legal, os sujeitos envolvidos na relação tributária entre outros.

Obviamente que focaremos naquilo que mais é cobrado em prova.

Preparado (a)? Vamos lá!

Obrigação Principal e Acessória

Iniciando o resumo sobre Obrigação Tributária para SEFAZ-SP, podemos dizer que a obrigação tributária é um vínculo jurídico estabelecido entre o contribuinte e o Estado em razão da ocorrência de um fato gerador previsto em lei como ensejador de uma obrigação, principal (pagamento) ou acessória (demais obrigações).

Vejamos a diferença,

- Obrigação principal (CTN, Art. 113, §1º): surge com a ocorrência do FG, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente.

Atente-se, pois o pagamento pode ser de tributo ou multa, ainda que a multa não seja uma espécie tributária!

FG da Obrigação Principal (CTN, Art. 114): a situação definida em lei como necessária e suficiente à sua ocorrência.

- Obrigação acessória (CTN, Art. 113, §2º): decorre da legislação tributária e tem por objeto as prestações, positivas ou negativas, nela previstas no interesse da arrecadação ou da fiscalização dos tributos. -> conteúdo não patrimonial (obrigação de fazer ou deixar de fazer)

FG da Obrigação Acessória (CTN, Art. 115): é qualquer situação que, na forma da legislação aplicável, impõe a prática ou a abstenção de ato que não configure obrigação principal.

Ou seja, o FG da obrigação principal precisa estar em lei (sentido estrito), enquanto da obrigação acessória pode estar na legislação (decreto, portarias e etc.).

Ainda, cabe ressaltar que a inobservância obrigação acessória converte-se (na realidade, gera) em obrigação principal relativamente à penalidade pecuniária, ou seja, não cumprir uma obrigação acessória gera multa.

Além disso, lembre-se que a obrigação acessória independe da obrigação principal, diferentemente do que ocorre no Direito Civil, por exemplo. Assim, é possível a cobrança de nota fiscal de uma obrigação isenta ou imune.

Fato Gerador

Continuando o resumo sobre Obrigação Tributária para SEFAZ-SP, tratemos sobre o fato gerador.

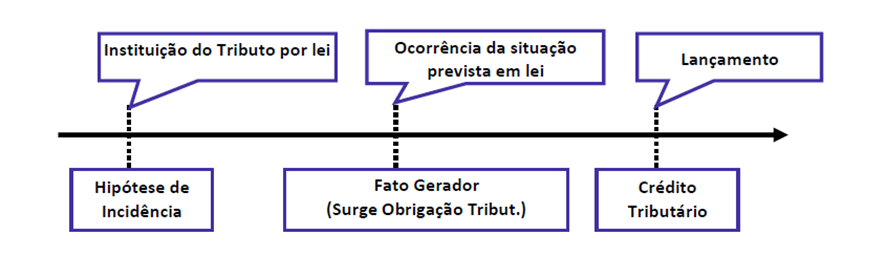

O fato gerador é o acontecimento previsto em lei que, uma vez ocorrido, faz surgir a obrigação tributária. Em outras palavras, é a situação descrita na legislação tributária que, ao se concretizar, estabelece a incidência do tributo.

- Hipótese de incidência = Fato gerador in abstrato, Hipótese Tributária, Pressuposto Legal do Tributo

- Fato Gerador = Fato Imponível, Fato Gerador in concreto, Fato Jurígeno, Fato Jurídico Tributário

Assim, é válido conhecer a Regra Matriz dos tributos.

- Hipótese:

– Aspecto Material (o quê): sobre “o quê” irá incidir o tributo.

– Aspecto Espacial (onde): local onde se considera ocorrido FG.

– Aspecto Temporal (quando): momento do FG

- Consequência:

– Aspecto Pessoal (quem): define credor (sujeito ativo) e devedores (sujeito passivo).

– Aspecto Quantitativo (quanto): BC x alíquota

Vejamos o momento do FG estipulado no CTN.

O momento do FG (CTN, Art. 116) – salvo disposição de lei em contrário:

- Situação de fato: desde o momento em que o se verifiquem as circunstâncias materiais necessárias a que produza os efeitos que normalmente lhe são próprios;

- Situação jurídica: desde o momento em que esteja definitivamente constituída, nos termos de direito aplicável.

Momento que as situações jurídicas condicionadas se reputam perfeitas e acabadas (CTN, Art. 117): salvo disposição de lei em contrário:

- Condição suspensiva, desde o momento de seu implemento [da condição suspensiva];

- Condição resolutória, desde o momento da prática do ato ou da celebração do negócio

Outro ponto que pode ser abordado em prova é os tipos de fato gerador.

- Instantâneo (simples): operação única – ex. ICMS

- Periódico (complexo): vários fatos (que são somados – formando um único FG) dentro de um espaço de tempo. – ex. IR

- Continuado (por período certo): leva um período para se completar – ex. IPTU

Sujeitos

Continuemos o resumo sobre Obrigação Tributária para SEFAZ-SP, vendo agora os sujeitos da relação tributária.

No direito tributário, os sujeitos ativos e passivos são partes envolvidas na relação jurídica decorrente da obrigação tributária, ou seja, na relação estabelecida entre o Estado (ente tributante) e o contribuinte (aquele que deve cumprir a obrigação tributária).

- Sujeito Ativo (CTN, Art. 119): PJ de direito público, titular da competência para exigir o seu cumprimento.

– Sujeito Ativo Direto: Pessoa política titular da competência tributária – ex. U no ITR

– Sujeito Ativo Indireto: apenas a capacidade tributária ativa (fiscalizar, arrecadar) – ex. M no ITR; CNA em contribuição sindical rural (STJ, 396)

Além disso, o Código Tributário Nacional também previu a sucessão ativa.

Sucessão ativa (CTN, Art. 120): salvo disposição de lei em contrário, a pessoa jurídica de direito público, que se constituir pelo desmembramento territorial de outra, subroga-se nos direitos desta, cuja legislação tributária aplicará até que entre em vigor a sua própria.

- Sujeito Passivo (CTN, Art. 121): pessoa obrigada ao pagamento de tributo ou penalidade pecuniária.

– Contribuinte (sujeito passivo direto): Relação pessoal e direta com o FG.

Contribuinte de direito: quem recolhe o imposto – ex. Loja

Contribuinte de fato: quem arca com o ônus – ex. Cliente

– Responsável (sujeito passivo indireto): obrigação decorre de lei.

Lembre-se também que o sujeito passivo também pode ocorrer no caso de obrigação acessória, tendo a pessoa obrigada às prestações que constituam o seu objeto (CTN, Art. 122).

Em resumo, o sujeito ativo é o Estado (ente tributante) que tem o direito de exigir o tributo ou obrigação, enquanto o sujeito passivo é o sujeito passivo que tem o dever de pagar o tributo de acordo com as disposições legais (ou cumprir obrigações).

Outras informações

Outro ponto importante para o resumo sobre Obrigação Tributária para SEFAZ-SP, trata-se da definição legal do fato gerador.

Princípio do Pecunia non Olet (CTN, Art. 118): a definição legal do FG é interpretada abstraindo-se:

- da validade jurídica dos atos efetivamente praticados pelos contribuintes, responsáveis ou terceiros;

- natureza do seu objeto ou dos seus efeitos;

- dos efeitos dos fatos efetivamente ocorridos.

Nesse sentido, o fisco pode desconsiderar atos que busquem simular operações.

Interpretação econômica do fato gerador (CTN, Art. 116, §ú): a autoridade administrativa poderá desconsiderar atos ou NJ praticados com a finalidade de dissimular a ocorrência do FG do tributo ou a natureza dos elementos constitutivos da obrigação tributária, observados os procedimentos a serem estabelecidos em lei ordinária.

Assim, é válido conhecer a diferença entre elisão e evasão fiscal.

Elisão X Evasão

- Elisão fiscal: seria reduzir ou eliminar um tributo, de forma lícita, com planejamento tributário, antes FG – ex. Adotar Lucro presumido ou Lucro real.

- Evasão fiscal: ludibirar a fiscalização, são condutas ilícitas para reduzir a obrigação tributária. Ocorre após a ocorrência do FG – ex. Aumentar as despesas médicas no IR.

Além disso, saibamos sobre as Convenções particulares e a capacidade tributária.

Convenções particulares (CTN, Art. 123): salvo disposições de lei em contrário, não podem ser opostas à Fazenda, para modificar a definição legal do sujeito passivo das obrigações tributárias correspondentes.

Capacidade Tributária Passiva (CTN, Art. 126) – independe:

I – da capacidade civil das PF;

II – de achar-se a pessoa natural sujeita a medidas que importem privação ou limitação do exercício de atividades civis, comerciais ou profissionais, ou da administração direta de seus bens ou negócios;

III – de estar a PJ regularmente constituída, bastando que configure uma unidade econômica ou profissional.

Domicílio Tributário

Para finalizar o resumo sobre Obrigação Tributária para SEFAZ-SP, vejamos sobre domicílio tributário.

O domicílio tributário é o endereço fiscal utilizado pelo contribuinte para fins de comunicação com a administração tributária. Ele é utilizado para receber notificações, intimações, avisos e demais comunicações relativas aos procedimentos fiscais, como a cobrança de tributos, a realização de fiscalizações e a tramitação de processos administrativos tributários.

Geralmente, o domicílio tributário é o endereço cadastrado pelo contribuinte junto aos órgãos fiscais competentes, como a Receita Federal, as Secretarias de Fazenda Estaduais ou as Secretarias de Finanças Municipais. Esse endereço pode ser o local onde o contribuinte exerce sua atividade econômica ou onde mantém sua sede ou filial.

Vejamos as regras estipuladas no CTN de forma esquematizada.

Domicílio Tributário (CTN, Art. 127):

Regra: Eleição pelo contribuinte ou responsável –> a autoridade adm. pode recusar o domicílio eleito, quando impossibilite ou dificulte a arrecadação ou a fiscalização do tributo (§2º)

Exceção (se não eleger):

- PF: residência habitual, ou, sendo esta incerta ou desconhecida, o centro habitual de sua atividade;

- PJ D. Privado: sede, ou, em relação aos atos ou fatos que derem origem à obrigação, o de cada estabelecimento;

- PJ D. Público: qualquer de suas repartições no território da entidade tributante.

Exceção da exceção (quando não couber): lugar da situação dos bens ou da ocorrência dos atos ou fatos que deram origem à obrigação

Considerações Finais

Pessoal, chegamos ao final do resumo sobre Obrigação Tributária para SEFAZ-SP, tema muito cobrado em prova, espero que tenham gostado.

Assim, não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!