Obrigação Tributária para a SEFAZ-RJ

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo da Obrigação Tributária para a SEFAZ-RJ.

O artigo será divido da seguinte forma:

- Disposições Gerais

- Fato Gerador

- Aspecto Pessoal

- Domicílio Tributário

Vamos lá!

Disposições Gerais

Iniciemos o resumo sobre Obrigação Tributária para a SEFAZ-RJ, definindo o que se entende por obrigação tributária.

A obrigação tributária é um conceito fundamental no Direito Tributário e refere-se ao vínculo jurídico que surge entre o sujeito ativo (o Estado) e o sujeito passivo (o contribuinte) em razão da ocorrência do fato gerador de um tributo.

Entretanto, as questões abordam principalmente a diferença entre Obrigação Tributária Principal e Obrigação Tributária Acessória.

- Obrigação principal (Art. 113, §1º): surge com a ocorrência do fato gerador, tem por objeto o pagamento de tributo ou penalidade pecuniária e extingue-se juntamente com o crédito dela decorrente.

- Obrigação acessória (Art. 113, §2º): decorre da legislação tributária e tem por objeto as prestações, positivas ou negativas, nela previstas no interesse da arrecadação ou da fiscalização dos tributos.

Ou seja, memorize que a principal diferença é que a obrigação principal é pecuniária (realizar pagamento), enquanto a obrigação acessória é “tudo” menos pagamento. Também perceba que a obrigação principal decorre com o FG (necessário lei em sentido estrito), enquanto a obrigação acessória decorre de legislação tributária (ex. decreto, portaria entre outros).

Além disso, lembre-se que a obrigação acessória, pelo simples fato da sua inobservância, faz surgir uma obrigação principal relativamente à penalidade pecuniária (CTN, Art. 113, §3º).

Ou seja, se o contribuinte não emitir uma nota fiscal, ainda que de uma operação isenta, o fisco poderá multar. E fique claro que a obrigação acessória não “desaparece”, pois o contribuinte ficará obrigado a emitir a nota fiscal, ainda que pague a multa.

Fato Gerador

Continuemos com o resumo da Obrigação Tributária para a SEFAZ-RJ.

Primeiro, saiba diferenciar hipótese de incidência e fato gerador. Enquanto a hipótese de incidência é a previsão legal (fato gerador in abstrato), o fato gerador é a concretização dessa previsão

Assim, o fato gerador é, em regra, o acontecimento definido em lei como necessário e suficiente para que surja a obrigação tributária. Em outras palavras, é o evento que, ao se concretizar, faz com que nasça a obrigação de pagar um tributo.

- FG da Obrigação Principal (CTN, Art. 114): a situação definida em lei como necessária e suficiente à sua ocorrência.

Entretanto, o Código Tributário Nacional também buscou definir o FG da Obrigação Acessória.

- FG da Obrigação Acessória (CTN, Art. 115): é qualquer situação que, na forma da legislação aplicável [lei, decreto e etc.], impõe a prática ou a abstenção de ato que não configure obrigação principal.

Também é válido conhecer as modalidades do FG.

Modalidades:

- Instantâneo (simples): operação única – ex. ICMS

- Periódico (complexo): vários fatos (que são somados – formando um único FG) dentro de um espaço de tempo – ex. IR

- Continuado (por período certo): leva um período para se completar – ex. IPTU

E saibamos o momento do FG (CTN, Art. 116)

- Em Situação de fato: desde o momento em que o se verifiquem as circunstâncias materiais necessárias a que produza os efeitos que normalmente lhe são próprios;

- Em Situação jurídica: desde o momento em que esteja definitivamente constituída, nos termos de direito aplicável.

Quanto às situações jurídicas condicionadas, ainda temos as seguintes regras (CTN, Art. 117)

- Condição suspensiva, desde o momento de seu implemento [da condição suspensiva];

- Condição resolutória, desde o momento da prática do ato ou da celebração do negócio

Em ambos os artigos (116 e 117), poderá lei estipular de forma contrária.

Aspecto Pessoal

Dando continuidade ao resumo da Obrigação Tributária para a SEFAZ-RJ, agora vamos conhecer o sujeito ativo e passivo da obrigação tributária, conforme o CTN.

Sujeito ativo (CTN, Art. 119): pessoa jurídica de direito público, titular da competência para exigir o seu cumprimento.

Nesse sentido, a pessoa jurídica de direito público, que se constituir pelo desmembramento territorial de outra, sub-roga-se nos direitos desta, cuja legislação tributária aplicará até que entre em vigor a sua própria, salvo disposição de lei em contrário (Art. 120)

Tipos de sujeitos ativo:

- Sujeito Ativo Direto: Pessoa política titular da competência tributária – ex. U no ITR

- Sujeito Ativo Indireto: apenas a capacidade tributária ativa (fiscalizar, arrecadar) – ex. M no ITR; CNA em contribuição sindical rural (STJ, 396)

Quanto ao sujeito passivo, temos que;

- Obrigação principal (CTN, Art. 121): pessoa obrigada ao pagamento de tributo ou penalidade pecuniária.

- Obrigação acessória (CTN, Art. 122): pessoa obrigada às prestações que constituam o seu objeto.

Ainda, saiba a diferença entre contribuinte e responsável.

- Contribuinte (sujeito passivo direto): Relação pessoal e direta com o FG.

Contribuinte de direito: quem recolhe o imposto – ex. Loja

Contribuinte de fato: quem arca com o ônus – ex. Cliente

- Responsável (sujeito passivo indireto): obrigação decorre de lei.

Atente-se ainda que, salvo disposições de lei em contrário, as convenções particulares relativas à responsabilidade pelo pagamento de tributos, não podem ser opostas à Fazenda Pública (CTN, Art. 123) e que a Capacidade Tributária Passiva independe da capacidade civil ou regularidade da PJ (CTN, Art. 126)

Domicílio Tributário

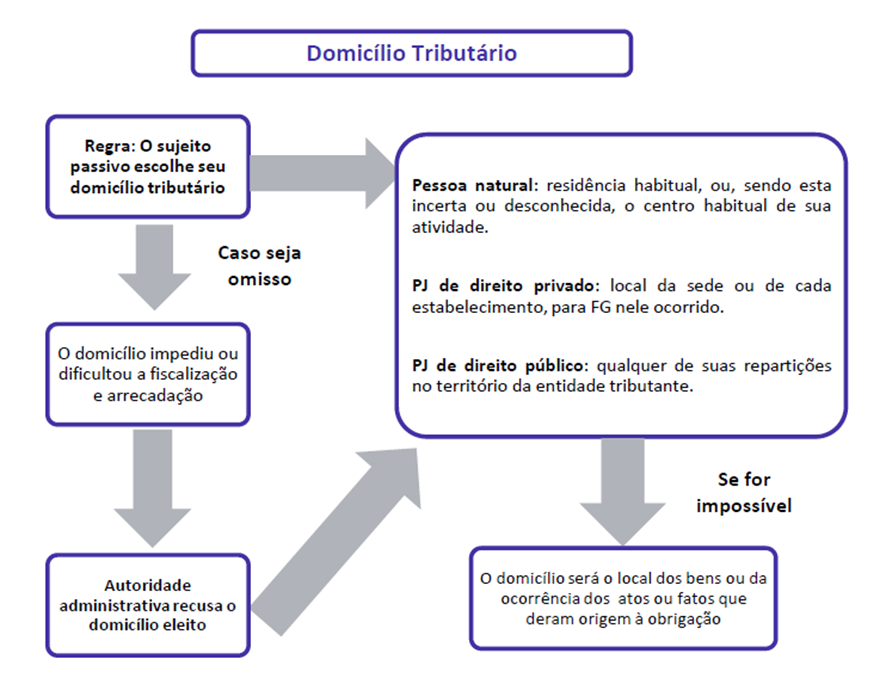

O domicílio tributário é o local escolhido pelo sujeito passivo (contribuinte ou responsável) para fins de cadastro e comunicação com o fisco, sendo o endereço onde ele pode ser encontrado para a exigência do cumprimento das obrigações tributárias.

As regras sobre domicílio tributário estão disciplinadas no artigo 127, entretanto ficamos com um esquema que sintetiza tudo.

Considerações Finais

Pessoal, chegamos ao final do resumo sobre a Obrigação Tributária para a SEFAZ-RJ, espero que o artigo tenha sido útil.

Obviamente o artigo não exaure todo o conteúdo da matéria, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!