O que são Ajustes de Avaliação Patrimonial e para que servem

A contabilidade e o registro sem ajustes da avaliação patrimonial

O objetivo deste artigo é explicar a conta contábil ajustes de avaliação patrimonial (AAP), como ela surgiu e qual é a sua finalidade na contabilidade.

A contabilidade é uma ciência econômica e social que trata dos registros de bens e direitos (ativo), obrigações (passivo), e a diferença entre eles (patrimônio líquido) de uma entidade, e como estes registros contêm informações importantes e cuja divulgação correta e em tempo hábil podem influenciar a entidade ou eventuais credores ou mesmo fornecedores de recursos a essa entidade.

Só para deixar mais claro, uma “entidade”, neste sentido amplo da contabilidade, pode ser uma empresa, uma igreja, uma fundação, a administração pública, um time de futebol, ou até mesmo uma pessoa física.

Os ativos representam bens e direitos que uma entidade possui à sua disposição; o passivo, as obrigações ou dívidas que a entidade assumiu para conseguir parte daqueles ativos; e por último o patrimônio líquido, que são os recursos próprios da entidade.

Para resumir: se uma entidade (uma fábrica) possui R$ 2,81 milhões, entre o prédio de sua sede, suas instalações e máquinas, esse é o seu ativo. Bens e direitos dos quais ela faz uso para suas atividades. Mas, embora fosse ideal, ela não possui recursos próprios para tudo isso. Se, digamos, ela possui empréstimos para conseguir tudo isso de R$ 1 milhão, essas são as dívidas (obrigações) que ela deve pagar.

O restante são os recursos próprios que ela possui, o seu patrimônio líquido. Detalhe: o patrimônio líquido depende da correta mensuração dos ativos e passivos de uma entidade.

Outra lógica da contabilidade existe nos registros de lançamento: o método das partidas dobradas impõe que, a cada registro de um dos lados do balanço, o outro deve ser registrado no mesmo valor. Nada mais lógico, certo? Afinal, se uma empresa tem mais R$ 100 mil no caixa, esse dinheiro tem que ter vindo de algum lugar – lucro, empréstimo realizado, aumento de capital e outras possíveis origens. Ou seja, cada registro deve ser mensurado dos dois lados do balanço.

Resumindo, é preciso entender que os registros contábeis são registrados no ativo (onde se aplicam as disponibilidades), mas que eles possuem uma origem de recursos (no passivo, no patrimônio líquido, ou nos dois). E vice-versa, pois também pode haver reduções em caixa, banco ou outros ativos.

No Brasil, existem algumas leis e recomendações de ordem técnica que regulam a contabilidade. Mais notoriamente, a contabilidade brasileira viveu dois momentos: o momento em que a lei nº 6404/73 foi aprovada e o segundo momento, em que mudanças foram realizadas pelas leis nº 11638/2007 e a lei nº 11941/2009. Ambas as leis posteriores modificaram fundamentos da contabilidade brasileira, aproximando-a dos princípios de contabilidade internacionais.

Outra fonte de normas importantes para a aplicação das normas de contabilidade são os pronunciamentos do Comitê de Pronunciamentos Contábeis. O Comitê funciona como um órgão técnico, formado por organizações como a CVM, ABRASCA, APIMEC NACIONAL, BM & F BOVESPA S.A, CFC, IBRACON e FIPECAFI. Todas estas instituições compõem o Comitê, que emite os CPCs – pronunciamentos contábeis que funcionam como recomendações das melhores práticas contábeis.

Os CPCs são como manuais de instruções: trazem em geral recomendações sobre o tema do pronunciamento, a forma mais adequada de tratá-lo, sempre buscando acompanhar e aproximar as normas brasileiras às práticas internacionais.

A lei nº 6404/1973 e o Princípio da Prudência

Quando a lei nº 6404/1973 foi aprovada, a contabilidade brasileira era regida eminentemente pelos princípios da contabilidade (hoje discriminados pela Resolução CFC nº 750: entidade, continuidade, oportunidade, registro pelo valor original, competência e prudência).

O princípio da prudência contido nesta resolução preceitua o seguinte: para dois valores igualmente válidos para um ativo, deverá ser registrado o menor deles, e para dois valores igualmente válidos para o passivo, deverá ser registrado o maior deles. A forma de pensar era compatível com o seguinte raciocínio: se o que é da empresa pode ser mensurado abaixo do valor, e suas dívidas só podem ser mensuradas acima do seu valor, sobrando algo, seguramente, a entidade vai conseguir saldar seus débitos e ainda se manter solvente.

Este é um pensamento bastante rigoroso, de forma que faz a entidade pensar que ela sempre pode ter que pagar mais do que deve, ao mesmo tempo em que pode ter ou receber menos do que realmente tem. Apesar do rigor, esta situação “ruim” é ainda melhor do que se fosse o contrário. Imaginemos que a entidade faça o contrário: registre no ativo sempre mais do que seria o valor real, e em seu passivo sempre menos do que os valores reais. Ocorreria insolvência em muitas situações.

Dessa forma a entidade se protege contra imprevistos. Entretanto, evidentemente, em decorrência da aplicação da prudência, podem ocorrer mensurações inadequadas dos ativos e passivos, o que pode efetivamente comprometer a apuração da situação real da entidade. Isso traz impactos, pois como muitas empresas precisam de recursos para suas atividades, o balanço patrimonial muitas vezes é um dos demonstrativos mais utilizados para a entidade buscar recursos – seja pela abertura de capital, ou para conseguir um empréstimo, ou mesmo para a emissão de títulos de dívida próprios – suas debêntures, nesse caso.

A questão do valor justo: o pilar dos ajustes de avaliação patrimonial

Em que pese as normas brasileiras, no mundo inteiro a escrituração contábil possui um conceito que não era amplamente utilizado no Brasil: o valor justo. A melhor definição de valor justo é o valor que as partes de uma negociação, independentes, aceitam realizar uma transação, sem favorecimentos.

O valor justo é importante para se entender que estas partes são livres em uma negociação. Essas partes fazem um acordo ao realizar a transação de forma voluntária. Não há favorecimentos porque como as partes negociam algum bem, elas somente negociam se quiserem, e, em tese, se todas as partes ficarem satisfeitas.

Em um balanço sem o conceito do valor justo, os bens somente depreciam, perdendo valor ao longo do tempo. Investimentos no mercado financeiro estagnariam, pois não variariam ao longo do tempo – podendo inclusive ficar desvalorizados. E o mundo real não funciona dessa forma.

Quando falamos de ativos financeiros o conceito de valor justo é ainda mais importante, pois uma entidade pode ficar com esses ativos por tempo considerável, sem negociá-los. E durante esse período eles podem sofrer variações substanciais em seu valor.

A lei n. 6404/1973 não possuía um tratamento que respondesse de maneira adequada a isso. Se uma entidade adquirisse ativos financeiros no valor de R$ 1 milhão, e eles tivessem uma taxa de 10% ao ano, em um ano este ativo seria de R$ 1,1 milhão. Mas e se houvesse uma surpreendente valorização destes ativos e o seu valor justo fosse de, digamos, R$ 1,5 milhão?

Por outro lado, trazer o conceito do valor justo exige, quando ocorrem mudanças de valor, uma contrapartida. Por exemplo, quando uma empresa vende seu estoque de R$ 1.000,00 por R$ 1.500,00, e teve despesas de R$ 200,00, houve lucro de R$ 300,00, certo? Se este lucro ficar na empresa, ele ficará no patrimônio líquido.

E quando há uma valorização de um ativo? Ou a desvalorização? Em que parte do balanço isso deve ser registrado?

Representação fidedigna, valor justo e ajustes de avaliação patrimonial

Enquanto princípios como a prudência continuam sendo considerados princípios da contabilidade, vai ganhando corpo uma outra ideia: a de que as demonstrações contábeis precisam ser registradas tendo suas informações relevantes corretamente registradas, bem como devem apresentar uma representação fidedigna de seus elementos.

Relevância é a característica de uma informação influenciar a decisão de outros usuários. E a representação fidedigna é a informação completa, neutra e livre de erros. Uma informação registrada seguindo o princípio da prudência não é completa, pois está eivada de direcionamento excessivamente conservador. A prudência precisa do conservadorismo senão não é prudência. Mas a informação contábil, para levar a uma correta análise e decisão, não pode estar “mais abaixo” ou “mais acima” – ela precisa ser neutra.

Entretanto, a informação que é relevante e fidedigna deve ser neutra. Nesse caso, ela necessita ser registrada pelo valor mais próximo da realidade possível – e é aí que entra o valor justo. E para adequar as normas de contabilidade do Brasil às normas internacionais, as leis n. 11639/2007 e n. 11941/2009 alteraram dispositivos da lei n. 6404/1973 – agora incluindo dois possíveis parâmetros de valor para o registro das informações contábeis: o do registro pelo custo, ou pelo valor justo.

Adicionalmente, veio o CPC 46, que dispõe sobre o valor justo e como ele deve ser aplicado. No próprio CPC 46 é recomendado que os ativos mensurados a valor justo devem ter os reflexos de suas valorizações ou desvalorizações na conta ajustes de avaliação patrimonial. Isso pode ocorrer com ativos financeiros, mas também pode ocorrer com investimentos, participações societárias, propriedades para investimento e ativos sob arrendamento mercantil mensuradas a valor justo.

Valor justo e ajustes de avaliação patrimonial na prática

O tratamento dos ajustes a valor justo com a conta ajustes de avaliação patrimonial ocorre em 3 situações mais comuns na contabilidade brasileira: nos instrumentos financeiros e patrimoniais que a entidade possui em seu poder (debêntures, ações, recebíveis, títulos e outros), propriedade para investimento, e ativos utilizados pela entidade sob contratos de arrendamento operacional ou mercantil.

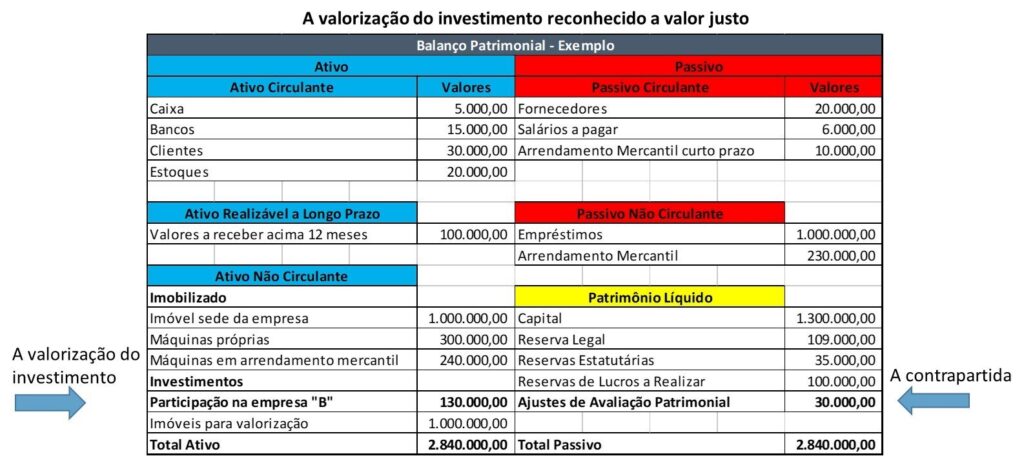

Como isso ocorre? Observem o caso de um investimento a valor justo. Para exemplificar, uma sociedade “A” possui um investimento que é de 100 mil, com rendimento de juros de 10% ao ano. Ocorre que ao final do período o investimento sofreu uma valorização de 30%, chegando ao valor de 130 mil.

Como a sociedade “A” vai registrar isso? Ela vai aumentar o valor do investimento de 100 mil para 130 mil. Só que esse recurso saiu de algum lugar, e esse valor a mais deve ser registrado do outro lado do balanço (o lado dos recursos). Então passa a existir uma conta no patrimônio líquido, a conta de ajustes de avaliação patrimonial – onde vai ser registrada essa diferença da valorização do investimento.

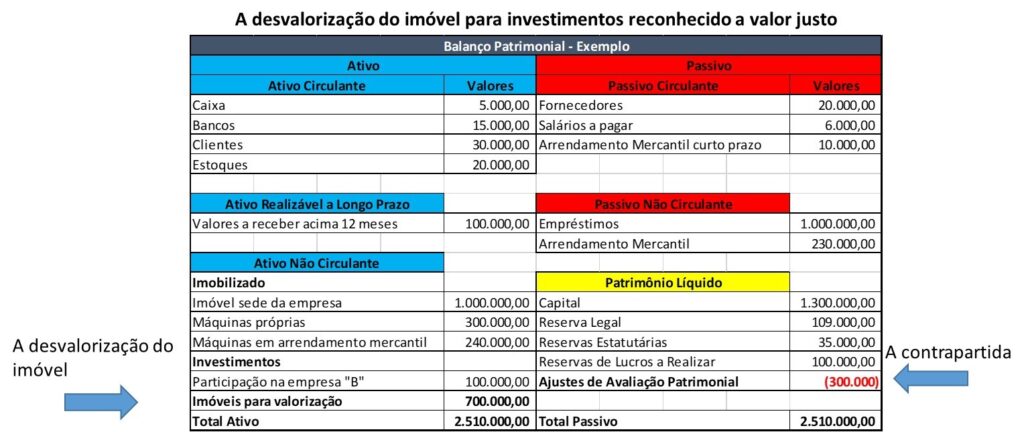

Um segundo exemplo pode ser feito a partir da mensuração e avaliação de uma propriedade para investimento. Uma propriedade para investimento é uma propriedade que a entidade não utiliza em suas atividades operacionais – ela geralmente é mantida com o objetivo de um investimento: ela é mantida para uma valorização e venda futura, que pode ocorrer em breve, ou pode levar alguns exercícios (anos). Enquanto essa propriedade para investimento ficar sob o controle da entidade, e estiver mensurada a valor justo, eventuais valorizações e desvalorizações deverão ser mensuradas no ativo, com suas respectivas contrapartidas na conta ajustes de avaliação patrimonial.

Um exemplo disso ocorre quando uma entidade tem sob sua propriedade ou controle um prédio de escritórios de 5 andares. Esse prédio foi comprado com o objetivo de vendê-lo em uma eventual valorização. Se ele foi adquirido por R$ 1 milhão, e houve uma desvalorização de R$ 300 mil, ele deverá ter seu valor diminuído no ativo para R$ 700 mil – ao mesmo tempo a conta ajustes de avaliação patrimonial deverá ser devedora (diminuir) em R$ 300 mil.

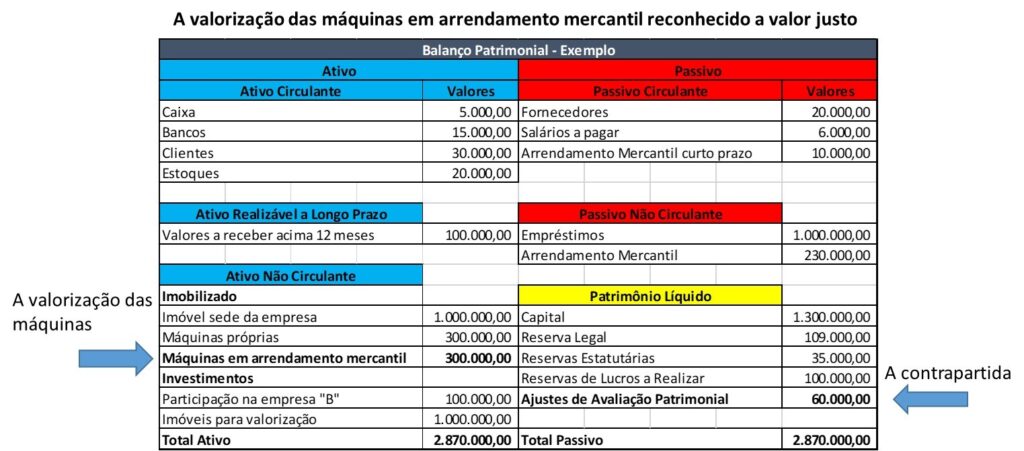

Notem que quando se fala em ativo, o mesmo pode ser da empresa ou não – e por esse motivo se fala em propriedade ou controle. Mas pode haver controle sem propriedade?

Sim, pois um bem pode ser utilizado por uma entidade sem que a propriedade seja efetivamente dela. Há contratos de arrendamento, que pode ser operacional (simples aluguel) ou financeiro (um aluguel que dá ao comprador a possibilidade de executar a opção de compra ao final do contrato). Em transações desse tipo, o objeto transacionado pode ser um imóvel, uma máquina, etc., mas o controle do bem fica com a parte que usa o bem, o arrendatário. E da mesma forma que nos exemplos anteriores, qualquer flutuação no valor justo do bem gera a necessidade de se levar os reflexos destas variações para a conta ajustes de avaliação patrimonial. Neste terceiro exemplo, ocorre a valorização de R$ 60 mil nas máquinas que estão sob arrendamento mercantil. Observem que o financiamento não muda: o que muda é o valor justo do bem – e isso deverá ser refletido na conta ajustes de avaliação patrimonial.

Conclusões

Em que pese este procedimento possa ser aplicado a estas três situações expostas aqui, a Interpretação Técnica ICPC 10 esclarece que ele é aplicável a instrumentos patrimoniais (investimentos, títulos, ativos financeiros em geral, propriedades para investimento, ativos negociados em contrato de arrendamento mercantil ou operacional), este procedimento não é recomendado para os ativos de propriedade da entidade no imobilizado – pois este procedimento aplicado desta forma implicaria em uma revalorização de um ativo imobilizado, o que é vedado pela lei brasileira.

O pronunciamento não veda a aplicação desta conta em procedimentos de registros iniciais de ativos imobilizados, visando atingir o valor mais correto de um custo atribuído (deemed cost), mas, uma vez registrado, ele deverá ser depreciado, e até sofrer eventuais desvalorizações – porque, em regra, dificilmente um ativo imobilizado ganharia valor por ser utilizado. O pressuposto é de que todos os ativos possuem uma vida útil, sendo que um dia deixarão de ter utilidade para a entidade. O caso de ativos imobilizados em contratos de arrendamento é diferente, pois, apesar de estes ativos constarem no balanço da empresa, eles ainda não são de propriedade dela, podendo, ao fim do contrato, não serem adquiridos.

Este procedimento foi estabelecido com o intuito de auxiliar na correta mensuração de ativos e passivos. Com os elementos do balanço patrimonial descritos e mensurados de maneira a refletir a realidade, é possível realizar análises mais coerentes sobre decisões importantes como investimentos, empréstimos, ou mesmo como buscar mais recursos fundamentais para manter a entidade em operação – uma valorização ou desvalorização de um ativo pode indicar um alerta para se desfazer dele, ou mesmo utilizar-se de mais poder de negociação decorrente de um aumento no valor de determinados ativos.

Ricardo Pereira de Oliveira

Cursos para Carreiras Jurídicas

Conheça os cursosConheça mais

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Assinatura Jurídica

Conheça os planosConheça mais

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Concursos Abertos

mais de 15 mil vagasConheça Agora