Reforma tributária: Imposto Sobre Valor Adicionado Dual (IVA Dual)

Olá Concurseiro! Tudo bem?

Hoje vamos entender um ponto muito importante da Reforma Tributária: o que é e como funciona o Imposto sobre Valor Adicionado Dual (IVA dual).

Para isso, nesse artigo veremos os seguintes tópicos:

– Imposto sobre valor adicionado Dual (IVA DUAL)

– IVA no sistema tributário brasileiro

– O que é o IVA?

– Como funciona o IVA?

– Considerações finais

Vamos lá!

1) Imposto sobre Valor Adicionado Dual

1.1) IVA no sistema tributário brasileiro

Como vimos em artigo anterior, alguns dos problemas do sistema tributário brasileiro pré-reforma, ou seja, do sistema atual, são a complexidade desse sistema e a multiplicidade de legislações que regem os diversos tributos incidentes sobre o consumo.

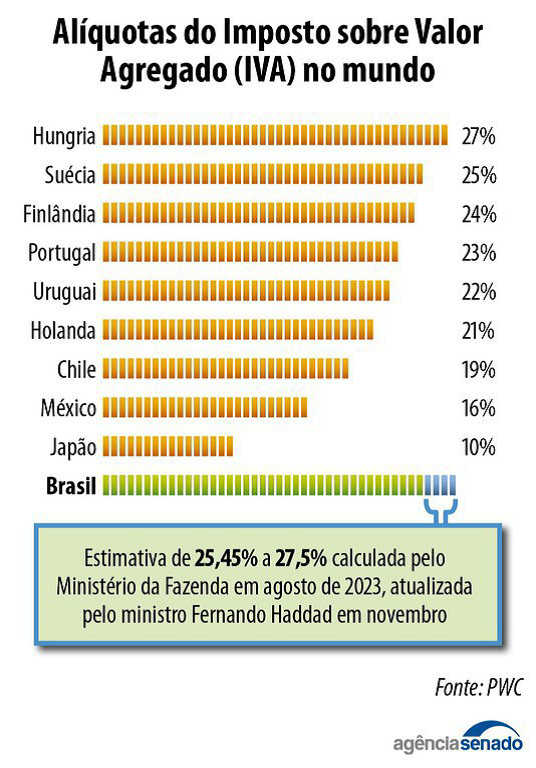

Como solução para esses problemas a Reforma traz para o sistema tributário brasileiro o Imposto sobre Valor Adicionado. O referido imposto já é aplicado na imensa maioria dos países e é tido como o melhor modelo possível para a tributação do consumo. Cabe ressaltar que, no caso do sistema brasileiro, o IVA será dual, abarcando a Contribuição sobre Bens e Serviços (CBS), na esfera Federal, em substituição ao PIS e à Cofins, e o Imposto Sobre Bens e Serviços (IBS) de competência dos Estados, do Distrito Federal e dos Municípios, em substituição ao ICMS e ao ISS.

O IBS e a CBS serão administrados separadamente, porém, terão regras harmônicas entre si, conforme a previsão constitucional, pois serão disciplinados por uma Lei Complementar. A referida Lei irá definir: fatos geradores, bases de cálculo, hipóteses de não incidência, sujeitos passivos, imunidades, regimes específicos, diferenciados ou favorecidos, e regras de não cumulatividade e creditamento. Todos esses itens serão semelhantes nos dois tributos.

Por fim, cabe ressaltar que ainda não há noção exata de qual será a alíquota do IVA, porém, o Ministério da Fazenda estima a alíquota em cerca de 27,5% e a previsão é de que não haverá aumento da carga tributária com a implementação do IVA Dual.

1.2) O que é o Imposto sobre valor adicionado?

IVA é o Imposto sobre valor adicionado que incide sobre cada operação realizada com bens ou serviços nas diversas etapas da cadeia econômica. Porém, como é possível depreender do próprio nome, deve incidir apenas sobre o valor adicionado do bem ou serviço e não sobre o montante integral da operação.

Desta forma, ao efetuar o pagamento do imposto em determinada etapa da cadeia econômica do bem ou serviço deve ser descontado o valor já pago a esse título nas etapas anteriores.

Trata-se de um imposto não cumulativo, cuja intenção é de que não haja cobrança de “imposto sobre imposto”, como ocorre no atual sistema tributário brasileiro. Essa cobrança gera o que se chama de cobrança em cascata, que causa distorções indesejadas na tributação incidente na cadeia produtiva.

Ademais, o IVA possibilita um sistema tributário mais transparente, no qual os contribuintes poderão ter uma real noção do montante pago a título de tributos em cada aquisição realizada.

1.3) Como funciona?

A título ilustrativo, para comprender como funciona o IVA, é possível pensar na seguinte cadeia econômica como exemplo (considerando-se uma alíquota hipotética de 25%):

Etapa 1: produtor rural cobra pela matéria prima produzida o valor de R$ 100,00 (cem reais) e sobre esse valor é acrescido o IVA no valor de R$ 25,00 (vinte e cinco reais).

Etapa 2: a indústria adquire o insumo pelo valor total de R$ 125,00 (cento e vinte e cinco reais), fabrica um produto e vende pelo valor de R$ 200,00 (duzentos reais) mais o IVA que seria de R$ 50,00 (cinquenta reais). Porém, como já houve pagamento a título de IVA no valor de R$ 25,00 (vinte e cinco reais) na etapa anterior esse valor é abatido no pagamento do imposto. Portanto a indústria paga ao fisco apenas o valor de R$ 25,00 (vinte e cinco reais).

Etapa 3: Uma loja compra o produto pelo valor de R$ 250,00 (duzentos e cinquenta reais) e revende para o consumidor final pelo valor de R$ 400,00 (quatrocentos reais) mais o IVA que seria de R$ 100,00 (cem reais). Porém efetua o pagamento ao fisco no valor de R$ 50,00 (cinquenta reais), uma vez que já houve pagamento de IVA nas etapas anteriores no total de R$ 50,00 (cinquenta reais).

Etapa 4: Por fim, o consumidor adquire o produto pelo valor de R$ 500,00 (quinhentos reais), dos quais R$ 100,00 (cem reais) se referem ao pagamento do IVA. Cabe ressaltar que o IVA pago pelo consumidor equivale justamente aos valores pagos nas três etapas anteriores.

Ou seja, a cada nova fase da cadeia econômica, na qual o preço dos produtos ou serviços resultantes vai sendo incrementado, o IVA somente incide sobre o valor adicionado, uma vez que o valor pago anteriormente a título de IVA será compensado.

2) Considerações Finais

Portanto, como vimos ao longo do presente artigo, o IVA Dual é trazido para o sistema brasileiro como uma solução para diminuir a complexidade do sistema e para possibilitar a maior uniformização das legislações sobre os diferentes tributos.

Além disso, espera-se que a implementação do IVA resulte também na redução das distorções na cobrança dos tributos ao longo da cadeia econômica, na ampliação da não cumulatividade e no aumento da transparência do sistema tributário.

Até a próxima!

Referências:

Constituição Federal. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/constituicao.htm

Ministério da Fazenda. Perguntas e respostas. Disponível em: https://www.gov.br/fazenda/pt-br/acesso-a-informacao/acoes-e-programas/reforma-tributaria/perguntas-e-respostas.

Agência Senado. Reforma tributária promulgada: principais mudanças dependem de novas leis. Disponível em: https://www12.senado.leg.br/noticias/materias/2023/12/21/reforma-tributaria-promulgada-principais-mudancas-dependem-de-novas-leis.

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!

Concursos 2024 – Área Fiscal

Concursos abertos – 2024