ICMS para a SEFAZ BA: Compensação

Confira neste artigo uma análise sobre a compensação do ICMS, na Lei 7.014/96, para o concurso da SEFAZ BA.

Olá, pessoal! Tudo bem com vocês?

A SEFAZ BA (Secretaria da Fazenda do Estado da Bahia) está com o seu edital publicado. São 49 vagas, para três cargos de Agente de Tributos Estaduais, com remuneração inicial de até R$ 13.111,66.

Com o intuito de auxiliá-los, estamos preparando diversos resumos sobre a Legislação Tributária Específica para este concurso, sendo que o artigo de hoje é sobre a compensação do ICMS, disposto na Lei 7.014/96, para a SEFAZ BA.

Você já pode conferir no nosso blog os artigos sobre:

Hipóteses de Incidência do ICMS

Momento do fato gerador do ICMS

Sem mais delongas, vamos ao que interessa.

Não cumulatividade do ICMS para a SEFAZ BA

O ICMS obedece a um importante princípio constitucional, o da não-cumulatividade.

Para entendermos a sua essência, vamos analisar o artigo da lei do ICMS da Bahia que trata sobre este tema:

Art. 28. O imposto é não-cumulativo, compensando-se o que for devido em cada operação relativa à circulação de mercadorias ou prestação de serviços de transporte interestadual e intermunicipal e de comunicação com o montante cobrado nas anteriores por este ou por outra unidade da Federação.

O princípio da não cumulatividade permite que o contribuinte possa se creditar, nas operações futuras, do valor do imposto já recolhido nas operações passadas, em uma sistemática de créditos e débitos.

Vamos a um exemplo.

Suponha que um estabelecimento compre uma mercadoria para revenda. Nessa operação, haverá a incidência do ICMS. Assim, ao realizar o pagamento da mercadoria e, consequentemente, do ICMS, a empresa passa a ter um direito ao crédito do ICMS já pago (ICMS a recuperar).

Quando essa mercadoria adquirida for vendida pelo estabelecimento, incidirá novamente o ICMS. Desse modo, o débito do imposto nessa operação poderá ser compensado pelo ICMS devido na operação anterior.

Assim, caso tenha havido o pagamento do ICMS de R$ 10,00 na compra e, na venda, haja um débito do tributo de R$ 50,00, poderá haver a compensação desses valores, sendo que, na segunda operação, deverá apenas ser recolhido o valor de R$ 40,00 (50,00-10,00).

A principal finalidade da não cumulatividade é evitar que o imposto incida sobre o mesmo tributo pago anteriormente.

Outro ponto importante que a lei trouxe é que a utilização do crédito fiscal relativo ao serviço tomado ou a mercadoria entrada no estabelecimento, quando prevista redução de base de cálculo na operação ou prestação subsequente com fixação expressa da carga tributária correspondente, deverá ser considerado como limite o percentual equivalente a esta carga.

Não entendeu? Vamos explicar.

Caso uma operação subsequente à operação de entrada no estabelecimento seja beneficiada pela redução de base de cálculo, o creditamento a ser realizado pela entrada será feito de maneira proporcional à tal redução. Por exemplo, se a posterior saída de uma mercadoria for realizada com uma redução de 50% da base de cálculo, o crédito do imposto também deverá ser 50% menor.

A SABER: O direito ao crédito a ser compensado está condicionado à idoneidade da documentação e, se for o caso, à escrituração nos prazos e condições estabelecidos na legislação. Além disso, o direito de utilizar o crédito extingue-se depois de decorridos 5 anos, contados da data de emissão do documento fiscal.

Creditamento de Material de Uso e Consumo, Energia Elétrica e Comunicações

Aqui vai uma informação importante: nem toda operação dá direito a crédito.

Vamos primeiro falar sobre as mercadorias para uso e consumo.

Materiais para uso e consumo são aquelas que não estão associadas diretamente ao processo produtivo ou à comercialização, ou seja, o estabelecimento é o seu usuário direito. Alguns exemplos são os materiais de escritório, como canetas, e os materiais de limpeza.

A Lei Kandir, que trata do ICMS, bem como a lei do ICMS da Bahia, permite que tais materiais, bem como o seu o transporte, possuam direito a crédito fiscal apenas a partir do ano de 2033.

Em relação à entrada de energia elétrica no estabelecimento, somente haverá possibilidade de creditamento do ICMS:

- quando for objeto de operação de saída de energia elétrica;

- quando consumida no processo de industrialização;

- quando seu consumo resultar em operação de saída ou prestação de serviço destinada ao exterior, na proporção destas sobre as saídas ou prestações totais;

- a partir de 1º de janeiro de 2033 nas demais hipóteses de entrada de energia elétrica não citadas acima.

Por sua vez, em relação ao recebimento de serviços de comunicação utilizados pelo estabelecimento, a possibilidade de crédito do ICMS será parecida com as citadas acima, para energia elétrica, sendo que o uso do crédito fiscal ocorrerá:

- quando tenham sido prestados na execução de serviços da mesma natureza;

- quando sua utilização resultar em operação de saída ou prestação para o exterior, na proporção desta sobre as saídas ou prestações totais;

- a partir de 1º de janeiro de 2033, nas hipóteses de recebimento de serviços de comunicação utilizados pelo estabelecimento não indicados acima.

FIQUE ATENTO: Além das situações acima, não dão direito a crédito as entradas de mercadorias ou as utilizações de serviços resultantes de operações ou prestações isentas ou não tributadas, ou que se refiram a mercadorias ou serviços alheios à atividade do estabelecimento.

Creditamento do ativo permanente

De modo a incentivar o setor industrial e produtivo, a lei do ICMS da Bahia, por meio da replicação dos dispositivos da lei Kandir, dispõe sobre a possibilidade de haver o crédito fiscal do ICMS nas operações de material para o ativo permanente, bem como no transporte de tais materiais. Entretanto, algumas regras devem ser seguidas.

Dessa maneira, deverão ser observadas as seguintes disposições em relação aos créditos decorrentes de entrada de mercadorias no estabelecimento destinadas ao ativo permanente e respectivo serviço de transporte:

I – a apropriação será feita à razão de um quarenta e oito avos (1/48) por mês, devendo a primeira fração ser apropriada no mês em que ocorrer a entrada no estabelecimento;

II – em cada período de apuração do imposto, não será admitido o creditamento de que trata o inciso I, em relação à proporção das saídas ou prestações isentas ou não tributadas sobre o total das operações de saídas ou prestações efetuadas no mesmo período;

III – para aplicação do disposto nos incisos I e II, o montante do crédito a ser apropriado será o obtido multiplicando-se o valor total do respectivo crédito pelo fator igual a 1/48 (um quarenta e oito avos) da relação entre o valor das operações de saídas e prestações tributadas e o total das operações de saídas e prestações do período, equiparando-se às tributadas, para fins deste inciso, as saídas e prestações com destino ao exterior;

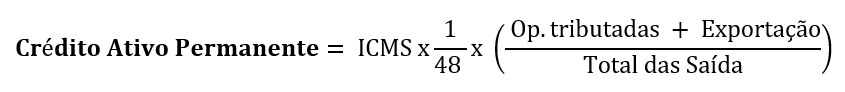

Dessa maneira, chegamos à seguinte fórmula para o cálculo do valor a ser creditado mensalmente pela aquisição do ativo permanente:

IV – o quociente de um quarenta e oito avos será proporcionalmente aumentado ou diminuído, pro rata die, caso o período de apuração seja superior ou inferior a um mês;

Análise: Em regra, a apuração do ICMS se dá mensalmente. Porém, em algumas situações, o contribuinte deve realizar, por força legal, apurações em períodos de tempo diferentes, como de maneira bimestral ou quinzenal, por exemplo. Assim, o quociente (1/48) será aumentado ou diminuído, proporcionalmente, de acordo com o número de dias acima ou abaixo de um mês.

V – na hipótese de alienação dos bens do ativo permanente, antes de decorrido o prazo de 4 anos contado da data de sua aquisição, não será admitido, a partir da data da alienação, o creditamento em relação à fração que corresponderia ao restante do quadriênio;

VII – ao final do quadragésimo oitavo mês contado da data da entrada do bem no estabelecimento, o saldo remanescente do crédito será cancelado.

Exemplo do creditamento do ativo permanente

São muitas informações ao mesmo tempo, não é mesmo? Por isso, iremos demonstrar como isso acontece na prática, por meio de um exemplo.

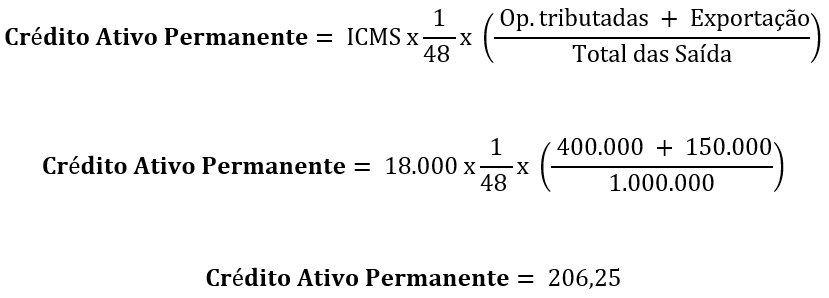

Suponha-se que a empresa Bahia Estratégia, fabricante de cadernos, localizada na Bahia, adquiriu em 1º de fevereiro, em uma operação interna, uma máquina para ser utilizada no seu processo produtivo, pelo valor de R$ 100.000. Supondo uma alíquota interna de 18%, o ICMS destacado na nota fiscal foi de R$ 18.000 (100.000*0,18). Ainda, no mês em questão, a empresa obteve os seguintes números com as suas operações:

- Vendas tributadas dentro do país: R$ 400.000;

- Vendas isentas e não tributadas dentro do país: R$ 450.000;

- Vendas para o exterior: R$ 150.000;

- Valor total de vendas: R$ 1.000.000.

Utilizando a fórmula encontrada anteriormente, temos o seguinte cálculo:

Assim, o valor a ser creditado mensalmente pela aquisição do ativo permanente será de R$ 206,25.

Finalizando

Bom, pessoal! Chegamos ao final do nosso artigo sobre a compensação do ICMS, para a SEFAZ BA. Esperamos que tenham gostado.

Para a sua aprovação, é extremamente importante a leitura da lei citada aqui. Esse artigo é apenas uma análise mais simplificada dessa norma.

Caso queira se preparar para chegar competitivo nesta prova, invista nos cursos para a SEFAZ BA do Estratégia Concursos.

Lá você encontrará aulas completas e detalhadas, com os melhores professores do mercado, de todos os tópicos exigidos no edital deste concurso.

Conheça também o Sistema de Questões do Estratégia. Afinal, a única maneira de consolidar o conteúdo de maneira satisfatória é através da resolução de questões.

Bons estudos a todos e até a próxima!

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!