Gabarito TJSP – Direito Tributário

Boa Tarde, amigos, tudo certo?

Compartilho com vocês breves comentários sobre a prova de Direito Tributário para a Magistratura do TJSP.

Espero que tenham ido bem!

Questão 76

Com relação à suspensão da exigibilidade do crédito tributário, pode-se afirmar:

(A) viola o princípio da isonomia a lei de moratória geral que circunscreve sua aplicabilidade e consequente suspensão da exigibilidade do crédito tributário a determinada região ou a determinada categoria de sujeitos passivos.

(B) o prévio depósito de dinheiro não pode ser exigido para a interposição de recurso administrativo, mas apenas para que este suspenda a exigibilidade do crédito tributário.

(C) suspensa a exigibilidade do crédito tributário pelo depósito judicial do montante integral, este deverá ser convertido em renda, com a consequente extinção do crédito, caso a Fazenda Pública seja vencedora na demanda.

(D) por caracterizar denúncia espontânea da infração, a suspensão do crédito tributário pelo parcelamento afasta a imposição de penalidade.

Comentários:

A alternativa correta é a letra C. De fato, se a ação ajuizada pelo contribuinte não obtiver êxito, o depósito realizado é convertido em renda, extinguido o crédito tributário. É o que dispõe o artigo 156, inciso VI, do Código Tributário Nacional c/c artigo 32, § 2º, da Lei 6.830/80.

Questão 77

Sobre as garantias do crédito tributário, pode-se afirmar:

(A) segundo a jurisprudência do STJ, é possível ao contribuinte, após o vencimento da obrigação e antes do ajuizamento da execução, obter certidão positiva com efeito de negativa, mediante garantia antecipada do juízo.

(B) segundo a jurisprudência do STJ, a indisponibilidade de bens na execução fiscal pode ser determinada e efetuada por meio eletrônico independentemente da prévia citação do executado, ato cuja prática só é exigida para a ulterior convolação da indisponibilidade em penhora.

(C) a alienação ou oneração de bens pelo sujeito passivo de crédito tributário inscrito poderá caracterizar fraude contra credores, se realizada antes do ajuizamento da execução, e só caracterizará fraude à execução se efetuada após o ajuizamento.

(D) além daquelas previstas no Código Tributário Nacional, outras podem ser estabelecidas, desde que por lei complementar.

Comentários:

A alternativa correta é a letra A.

O Superior Tribunal de Justiça admite o ajuizamento de ação por parte do contribuinte para antecipar a realização da garantia e, assim, obter a certidão positiva com efeitos de negativa. (REsp 1123669/RS, Rel. Ministro LUIZ FUX, PRIMEIRA SEÇÃO, julgado em 09/12/2009, DJe 01/02/2010).

Questão 78

Com relação à operação de importação por não contribuinte, é correto afirmar que, segundo a jurisprudência consolidada do Supremo Tribunal Federal, a EC nº 33/2001

(A) criou nova competência tributária para estender o campo de incidência do ICMS à operação de importação de bem por não contribuinte e convalidou a legislação anterior sobre a matéria, válida portanto a tributação fundada em legislação local já existente sobre a matéria.

(B) criou nova competência tributária para estender o campo de incidência do ICMS à operação de importação de bem por não contribuinte, cuja tributação há de ter fundamento de validade em lei complementar de normas gerais e legislação local supervenientes.

(C) criou nova competência tributária para estender o campo de incidência do ICMS à operação de importação de bem por não contribuinte e convalidou a legislação anterior sobre a matéria, válida portanto a tributação a partir de sua vigência.

(D) não criou nova competência para a ampliação do campo de incidência do imposto, mas apenas corroborou o entendimento da Corte no sentido da validade da tributação pelo ICMS antes do advento da Emenda.

Comentários:

O STF, no julgamento do RE 439796, firmou a seguinte tese de Repercussão Geral: “Após a Emenda Constitucional 33/2001, é constitucional a incidência de ICMS sobre operações de importação efetuadas por pessoa, física ou jurídica, que não se dedica habitualmente ao comércio ou à prestação de serviços”.

Na ocasião, a Corte entendeu que: “Modificações da legislação federal ou local anteriores à EC 33/2001 não foram convalidadas, na medida em que inexistente o fenômeno da “constitucionalização superveniente” no sistema jurídico brasileiro”.

Portanto, a alternativa correta é a letra B.

Questão 79

De acordo com os dispositivos do Código Tributário Nacional sobre o lançamento, é correto afirmar:

(A) a posterior mudança de orientação administrativa, de ofício ou em razão de decisão judicial, sobre os critérios jurídicos observados pelo Fisco no exercício do lançamento possibilita a revisão do ato.

(B) ele reporta-se à data da ocorrência do fato gerador, mas deverá considerar a alíquota vigente na data em que foi efetuado.

(C) a ele se aplica legislação superveniente ao fato gerador que, mediante alteração de critérios procedimentais, amplie os poderes de investigação do Fisco.

(D) trata-se de atividade vinculada e obrigatória e que, por isso, ressalvados os casos previstos em lei, não está sujeita aos juízos de conveniência e oportunidade da autoridade fiscal.

Comentários:

A alternativa correta é a letra C, cujo enunciado se encontra em consonância com o disposto no artigo 144, § 1º, do Código Tributário Nacional:

Art. 144. O lançamento reporta-se à data da ocorrência do fato gerador da obrigação e rege-se pela lei então vigente, ainda que posteriormente modificada ou revogada.

§1º Aplica-se ao lançamento a legislação que, posteriormente à ocorrência do fato gerador da obrigação, tenha instituído novos critérios de apuração ou processos de fiscalização, ampliado os poderes de investigação das autoridades administrativas, ou outorgado ao crédito maiores garantias ou privilégios, exceto, neste último caso, para o efeito de atribuir responsabilidade tributária a terceiros.

Questão 80

Em reiteradas decisões ao longo do tempo, o Supremo Tribunal Federal tem mantido firme o entendimento de não admitir sanção política como meio de coerção ao pagamento de tributo. A respeito do tema, é correto afirmar que a Corte considera inadmissível, por constituir sanção política,

(A) o protesto de certidão de dívida ativa.

(B) a dupla exigência do ICMS em operações interestaduais, como consequência de diferença entre a alíquota do Estado remetente e a do Estado destinatário.

(C) o condicionamento de impressão de notas fiscais à prestação de garantia real ou fidejussória por parte do contribuinte com débitos fiscais.

(D) a vedação de adesão ao Simples Nacional fundada na existência de débitos perante a Fazenda Pública ou INSS.

Comentários:

A alternativa correta é a letra C, conforme reiterada jurisprudência do Supremo Tribunal Federal:

EMENTA: DIREITO TRIBUTÁRIO. AGRAVO REGIMENTAL EM RECURSO EXTRAORDINÁRIO COM AGRAVO. PROIBIÇÃO DE EMISSÃO DE NOTAS FISCAIS. SANÇÃO POLÍTICA COMO MEIO COERCITIVO PARA PAGAMENTO DE TRIBUTOS. INCONSTITUCIONALIDADE. 1. O Plenário do Supremo Tribunal Federal considera inconstitucionais as medidas fiscais que se revestem de restrições abusivas, limitadoras do livre exercício da atividade econômica. Precedentes. 2. Agravo regimental a que se nega provimento.

(ARE 917191 AgR, Relator(a): Min. ROBERTO BARROSO, Primeira Turma, julgado em 28/06/2016, ACÓRDÃO ELETRÔNICO DJe-171 DIVULG 15-08-2016 PUBLIC 16-08-2016)

EMENTA: DIREITO TRIBUTÁRIO. AGRAVO REGIMENTAL NO AGRAVO DE INSTRUMENTO. SANÇÃO POLÍTICA COMO MEIO COERCITIVO PARA PAGAMENTO DE TRIBUTOS. INCONSTITUCIONALIDADE. PRECEDENTES. 1. Nos termos da jurisprudência da Corte, é inconstitucional a sanção política visando ao recolhimento de tributo, tal como ocorre com o ato de condicionar a expedição de notas fiscais à prestação de fiança, garantia real ou fidejussória por parte do contribuinte. Matéria decidida no RE 565.048, Rel. Min. Marco Aurélio. 2. Agravo regimental a que se nega provimento.

(AI 623739 AgR, Relator(a): Min. ROBERTO BARROSO, Primeira Turma, julgado em 04/08/2015, ACÓRDÃO ELETRÔNICO DJe-167 DIVULG 25-08-2015 PUBLIC 26-08-2015)

Questão 81

Com relação à prescrição intercorrente, é correto afirmar que o Superior Tribunal de Justiça consolidou entendimento no sentido de que

(A) para o reconhecimento da prescrição decorrente da demora na citação do executado, é irrelevante discutir se o retardamento decorreu de inércia do exequente ou do aparelho judiciário.

(B) a prescrição não pode ser reconhecida de ofício, independentemente de ter ocorrido antes do ajuizamento ou no curso da execução fiscal.

(C) a constrição patrimonial e a citação, ainda que por edital, são aptas a interromper o curso da prescrição intercorrente, suficiente para tal finalidade o mero peticionamento do exequente requerendo diligência para a realização daqueles atos.

(D) findo o prazo de um ano de suspensão da execução (art. 40, §§ 1o e 2o da Lei no 6.830/80), o curso do prazo prescricional se inicia automaticamente sem necessidade de pronunciamento judicial nesse sentido.

Comentários:

O Superior Tribunal de Justiça afetou o Resp. 1.340.553 para ser julgado sob a sistemática de recursos repetitivos, ainda em 2012. Em 12 de setembro de 2018 o julgamento foi concluído, em decisão que pode impactar 20 milhões de execuções fiscais no Brasil.

Dentre as teses aprovadas pela Corte, encontra-se a seguinte: “Decorrido o prazo de um ano de suspensão do processo, inicia-se automaticamente o prazo de prescrição, durante o qual o processo deve ser arquivado sem baixa na distribuição, na forma do artigo 40, §2º, da LEF, findo o qual o juiz, depois de ouvida a Fazenda Pública, poderá de ofício reconhecer a prescrição intercorrente e decretá-la de imediato”.

Esse entendimento está de acordo com a Súmula 314 do STJ: “Em execução fiscal, não localizados bens penhoráveis, suspende-se o processo por um ano, findo o qual se inicia o prazo da prescrição qüinqüenal intercorrente”.

Portanto, a alternativa correta é a letra D.

Questão 82

Com relação ao ICMS incidente sobre a demanda de energia elétrica, é correto afirmar que, de acordo com o entendimento consolidado do STJ,

(A) a concessionária de energia elétrica tem legitimidade para propor ação declaratória cumulada com repetição do indébito fundada em excesso da base de cálculo do imposto.

(B) o imposto incide apenas sobre o valor correspondente à demanda efetivamente utilizada.

(C) o consumidor final não tem legitimidade para propor ação declaratória cumulada com repetição do indébito fundada em alegado excesso da base de cálculo do imposto.

(D) o imposto incide também sobre o valor da demanda contratada mas não utilizada.

Comentários:

A alternativa correta é a Letra B. De fato, o STJ firmou jurisprudência no sentido da impossibilidade de incidência do ICMS sobre o valor correspondente à demanda de potência elétrica contratada mas não utilizada (REsp 960.476/SC, Rel. Ministro Teori Albino Zavascki, Primeira Seção, DJe de 13.5.2009).

Questão 83

Com relação às contribuições sociais, pode-se afirmar:

(A) constituem espécie de tributo e diferem dos impostos pela destinação do produto da arrecadação.

(B) em decorrência da mitigação do princípio da legalidade pela própria Constituição, a elas não se aplica a reserva da lei.

(C) de acordo com o entendimento do STF, a lei pode instituir contribuição social com a vinculação apenas de parte do produto da arrecadação.

(D) têm natureza parafiscal e a elas não se aplicam as normas gerais de direito tributário.

Comentários:

Atualmente predomina na doutrina a teoria quindipartite ou pentapartida. Para essa teoria, existem atualmente cinco espécies tributárias: impostos, taxas, contribuições de melhoria, empréstimos compulsórios e contribuições especiais – estas últimas também chamadas por alguns doutrinadores de contribuições parafiscais. Dentro das contribuições especiais se encontram as contribuições sociais, a que o enunciado fez referência.

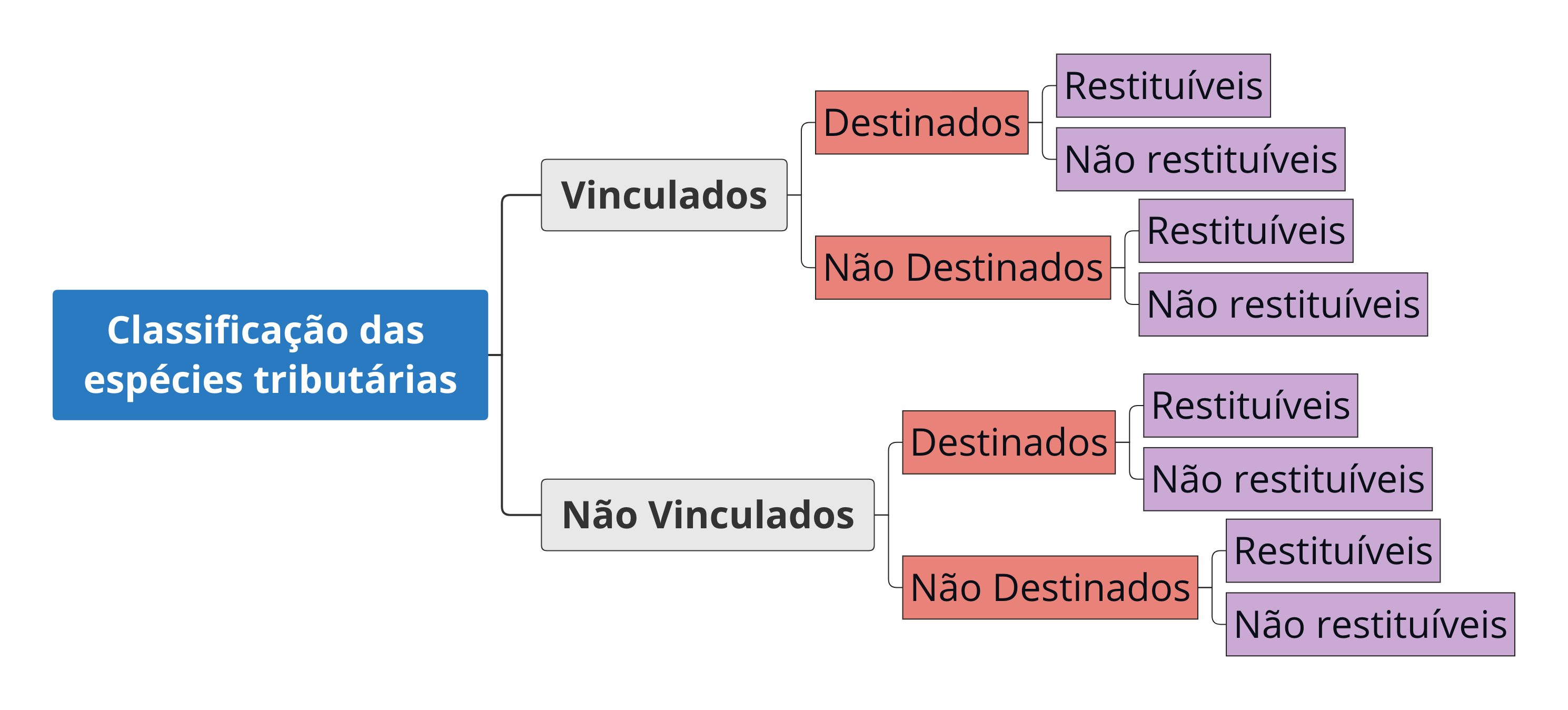

A teoria pentapartida parte do pressuposto de que existem três critérios que devem ser utilizados para classificação das espécies tributárias.

1º – Vinculabilidade ou não vinculabilidade: Tributos vinculados são aqueles em cuja hipótese de incidência se encontra descrita uma conduta estatal, como é o caso das taxas, que têm como fato gerador a prestação de um serviço público específico e divisível ou o exercício de uma atividade fiscalizatória; Os tributos não vinculados são aqueles cujo fato gerador independe da atuação estatal, como é o caso dos impostos, que possuem hipóteses que descrevem condutas referentes ao contribuinte (ex. ser proprietário de bem imóvel urbano).

2º – tributos destinados e tributos não destinados: Tributos destinados são aqueles cujo produto da arrecadação é vinculado a uma finalidade específica; os tributos não destinados, por outro lado, não possuem uma afetação quanto à destinação da arrecadação.

3º – tributos restituíveis e tributos não restituíveis: Um tributo restituível é aquele em que ocorre a devolução dos valores despendidos pelo contribuinte, sendo não restituíveis aqueles tributos em que a quantia ingressa a título definitivo nos cofres públicos.

Na esteira do que defende Paulo Ayres Barreto[1], primeiro divide-se os tributos em vinculados e não vinculados; em seguida, parte-se para uma segunda classificação, dividindo-os em tributos destinados e não destinados; ao final, utiliza-se o critério da restituição, classificando-os em restituíveis e não restituíveis.

O gráfico abaixo sintetiza o que acabamos de afirmar:

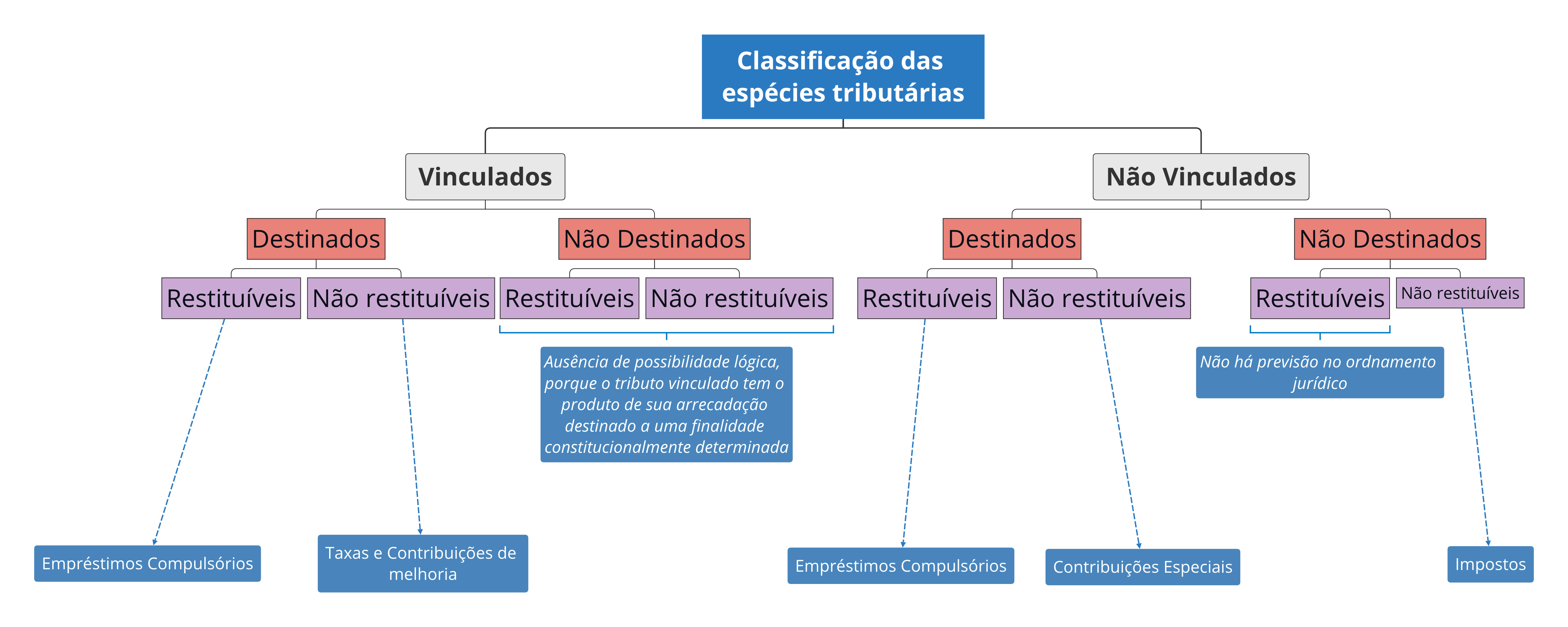

Com base nesses critérios, teremos as seguintes espécies tributárias: i) impostos, que são tributos não vinculados, não destinados e não restituíveis; ii) taxas, que são tributos vinculados, destinados e não restituíveis; iii) contribuições de melhoria, que são tributos vinculados, destinados e não restituíveis; iv) empréstimos compulsórios, que podem ser vinculados ou não vinculados, são destinados e são restituíveis; v) contribuições especiais, que são tributos não vinculados, destinados e não restituíveis

Portanto, a diferença entre as contribuições especiais e os impostos reside na destinação do produto da sua arrecadação, conforme demonstra o gráfico abaixo:

Assim, a alternativa correta é a letra A.

Questão 84

Com relação à competência tributária e aos princípios e limitações constitucionais ao poder de tributar, é correto afirmar:

(A) a competência tributária, nela compreendidas a competência legislativa para instituir e majorar tributos e a competência para fiscalizá-los e arrecadá-los, é indelegável, não recebidas pela atual Constituição as normas que dispunham em sentido contrário.

(B) a Constituição prevê a progressividade não só para o Imposto de Renda mas também para o Imposto Territorial Rural e para o Imposto sobre a Propriedade Territorial Urbana, e, com relação a estes, acrescentou previsão de confisco na hipótese de não cumprimento da função social da propriedade.

(C) o princípio da anterioridade, tal como previsto no texto constitucional vigente, impede que qualquer imposto seja cobrado no mesmo exercício em que haja sido publicada a lei que o instituiu ou aumentou e antes de decorridos noventa dias da data daquela publicação.

(D) o Supremo Tribunal Federal tem adotado entendimento no sentido de que, embora o confisco seja conceito jurídico indeterminado, o princípio da vedação do confisco deve ser utilizado para limitar o percentual de multa imposta ao contribuinte.

Comentários:

A alternativa correta é a letra D.

O Supremo Tribunal Federal tem entendido que o princípio do não confisco encontra aplicabilidade também nas multas, conforme se observa das ementas abaixo:

AGRAVO REGIMENTAL EM RECURSO EXTRAORDINÁRIO. TRIBUTÁRIO. PRINCÍPIO DO NÃO CONFISCO. APLICABILIDADE ÀS MULTAS TRIBUTÁRIAS. INOVAÇÃO DE MATÉRIA EM AGRAVO REGIMENTAL. IMPOSSIBILIDADE. AGRAVO IMPROVIDO. I – A vedação à utilização de tributos com efeito de confisco (art. 150, IV, da Constituição) deve ser observada pelo Estado tanto na instituição de tributos quanto na imposição das multas tributárias. […].(RE 632315 AgR, Relator(a): Min. RICARDO LEWANDOWSKI, Segunda Turma, julgado em 14/08/2012, PROCESSO ELETRÔNICO DJe-181 DIVULG 13-09-2012 PUBLIC 14-09-2012)

AGRAVO REGIMENTAL EM AGRAVO DE INSTRUMENTO. TRIBUTÁRIO. MULTA PUNITIVA. VEDAÇÃO DE TRIBUTAÇÃO CONFISCATÓRIA. ART. 3º DA LEI 8.846/94. ADI 1.075-MC/DF. EFICÁCIA ERGA OMNES DA MEDIDA CAUTELAR NA AÇÃO DIRETA DE INCONSTITUCIONALIDADE. AGRAVO IMPROVIDO. I – É aplicável a proibição constitucional do confisco em matéria tributária, ainda que se trate de multa fiscal resultante do inadimplemento pelo contribuinte de suas obrigações tributárias. Precedentes. […]

(AI 482281 AgR, Relator(a): Min. RICARDO LEWANDOWSKI, Primeira Turma, julgado em 30/06/2009, DJe-157 DIVULG 20-08-2009 PUBLIC 21-08-2009 EMENT VOL-02370-07 PP-01390 LEXSTF v. 31, n. 368, 2009, p. 127-130)

PROCESSUAL CIVIL. AGRAVO REGIMENTAL. CONSTITUCIONAL. TRIBUTÁRIO. MULTA. VEDAÇÃO DO EFEITO DE CONFISCO. APLICABILIDADE. RAZÕES RECURSAIS PELA MANUTENÇÃO DA MULTA. AUSÊNCIA DE INDICAÇÃO PRECISA DE PECULIARIDADE DA INFRAÇÃO A JUSTIFICAR A GRAVIDADE DA PUNIÇÃO. DECISÃO MANTIDA. 1. Conforme orientação fixada pelo Supremo Tribunal Federal, o princípio da vedação ao efeito de confisco aplica-se às multas. 2. Esta Corte já teve a oportunidade de considerar multas de 20% a 30% do valor do débito como adequadas à luz do princípio da vedação do confisco. Caso em que o Tribunal de origem reduziu a multa de 60% para 30%. […] Agravo regimental ao qual se nega provimento.

(RE 523471 AgR, Relator(a): Min. JOAQUIM BARBOSA, Segunda Turma, julgado em 06/04/2010, DJe-071 DIVULG 22-04-2010 PUBLIC 23-04-2010 EMENT VOL-02398-05 PP-00915 LEXSTF v. 32, n. 377, 2010, p. 203-209)

Questão 85

Com relação à administração tributária, é correto afirmar que

(A) a Constituição Federal dispõe que a atividade de fiscalização será estritamente formal, de modo a assegurar o respeito às garantias do contribuinte.

(B) a Constituição Federal dispõe que à administração tributária é facultado identificar o patrimônio, os rendimentos e as atividades econômicas do contribuinte com a finalidade precípua de assegurar a eficiência da arrecadação.

(C) a Constituição Federal dispõe que à administração tributária é facultado identificar o patrimônio, os rendimentos e as atividades econômicas do contribuinte com a finalidade precípua de assegurar o respeito ao caráter de pessoalidade dos impostos e à capacidade econômica do contribuinte.

(D) não há dispositivo constitucional expresso a respeito da matéria, integralmente disciplinada pelo Código Tributário Nacional.

Comentários:

Dispõe o artigo 145, § 1º, da Constituição Federal:

Art. 145. A União, os Estados, o Distrito Federal e os Municípios poderão instituir os seguintes tributos: […]

§1º Sempre que possível, os impostos terão caráter pessoal e serão graduados segundo a capacidade econômica do contribuinte, facultado à administração tributária, especialmente para conferir efetividade a esses objetivos, identificar, respeitados os direitos individuais e nos termos da lei, o patrimônio, os rendimentos e as atividades econômicas do contribuinte.

Portanto, a alternativa correta é a letra C.