Gabarito SEFAZ-RS – Questões de Auditoria e Legislação Tributária Estadual Comentadas (ITCD e PAT)

Olá pessoal!

Vamos comentar as questões sobre PAT e ITCD das provas de auditoria fiscal e contábil e de legislação tributária estadual (LTE).

Na verdade, inesperada e infelizmente, PAT só foi cobrado na prova de auditoria (foram 5 questões). Assunto muito mais relevante na vida de um fiscal do que “taxas” (que foram objeto de 8 questões na prova de LTE e uma na questão na prova de auditoria). Já o ITCD foi objeto de 6 questões na prova de LTE e de uma na prova de auditoria.

Vou priorizar a indicação do gabarito, mas havendo dúvida quanto à qualquer assertiva, por favor, me enviem email ou mensagem no instagram (que é mais fácil de eu ver). Seguem, abaixo, meus contatos:

@rafaelrochaestrategia

Comecemos pela prova de auditoria fiscal e contábil:

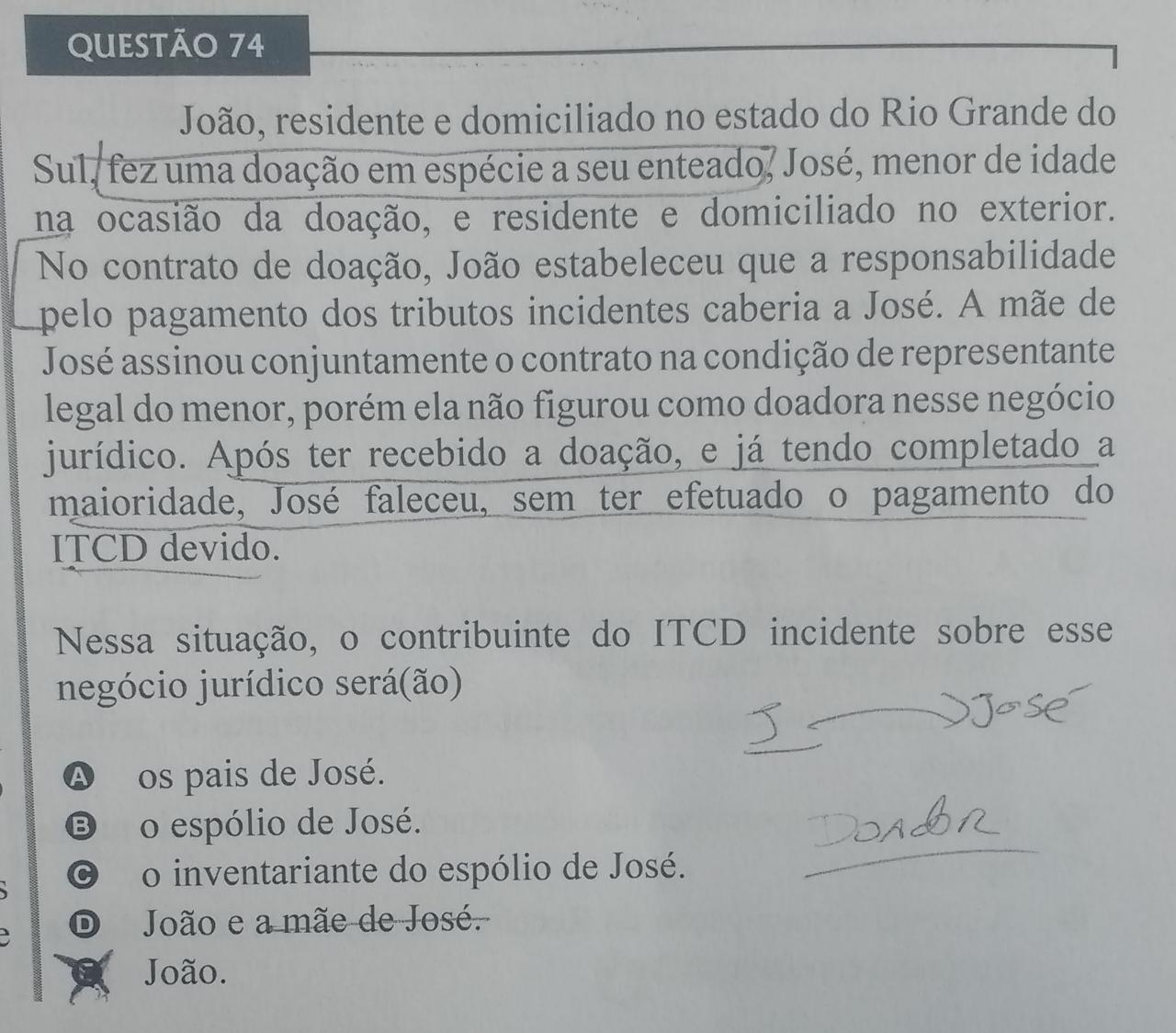

Como destacado na aula sobre o ITCD, diferentemente de todos os demais Estados da Federação, o RS optou por eleger o doador como contribuinte do ITCD nas doações que efetuar. Assim sendo, na doação efetuada, o contribuinte do ITCD será JOÃO.

Aí o examinador conta uma história e fala de uma cláusula no contrato, que estipula que a responsabilidade pelo recolhimento do imposto será de José (o donatário). Porém, certamente vocês se lembraram do art. 123 do CTN que prevê o seguinte:

“Art. 123. Salvo disposições de lei em contrário, as convenções particulares, relativas à responsabilidade pelo pagamento de tributos, não podem ser opostas à Fazenda Pública, para modificar a definição legal do sujeito passivo das obrigações tributárias correspondentes.”

Com isso, ficou fácil saber que a cláusula contratual sobre a atribuição da responsabilidade a José não possui efeito algum. Assim sendo, o contribuinte do imposto será mesmo João, o doador.

GABARITO: E

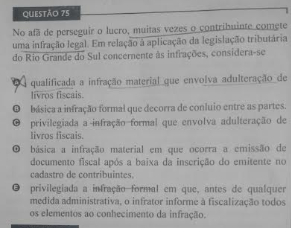

Questão bem simples sobre infrações (tema abordado na primeira aula sobre PAT). O assunto foi destacado no PDF, nas vídeo-aulas, no Reta Final e no aulão de véspera. Inclusive dei dicas para o aluno saber identificar facilmente as infrações qualificadas e as privilegiadas.

Condutas que envolvam “adulteração”, “falsificação”, ou que tenham sida praticadas com dolo, serão sempre classificadas como infrações qualificadas.

GABARITO: A

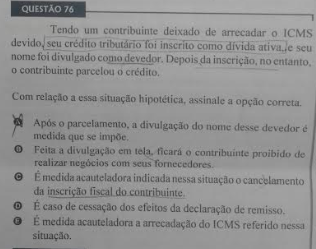

Outro ponto extremamente destacado na aula (curso regular, reta final e aulão de véspera). Falei que o tema – medidas acauteladoras – já havia sido objeto de questões de provas anteriores.

A lei gaúcha diz o seguinte:

“Art. 13 – A partir de 1º de julho de 2005, o Estado divulgará os devedores que tenham crédito tributário inscrito como Dívida Ativa, inclusive com menção aos valores devidos, exceto se estiverem parcelados.

§ 1º – Poderão ser excluídos da divulgação os créditos tributários com exigibilidade suspensa ou, na forma da lei, garantidos, conforme disposto em instruções baixadas pelo Departamento da Receita Pública Estadual.

Art. 14 – Paga a dívida, ou deferido o seu pagamento parcelado, cessarão os efeitos da declaração de remisso, publicando-se o fato no Diário Oficial do Estado.”

No caso em questão, o devedor foi inscrito em dívida ativa e só depois é que solicitou o parcelamento. Ora, sem saber o art. 14 vocês teriam condições de acertar a questão. Se o contribuinte tiver parcelado seu débito antes da inscrição em dívida, ele não constará da declaração de remisso. Logo, se ele parcelou depois, o normal é que ele seja excluído da referida declaração. Lembrando que isso é válido enquanto ele estiver adimplente com o parcelamento.

GABARITO: D

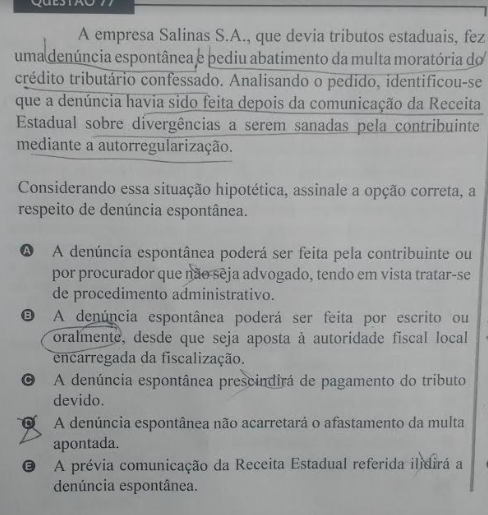

Questão bem maliciosa, cujo assunto foi destacado na aula do curso regular e muito bem explorada no Reta Final. Ela trata da denúncia espontânea e fala, inclusive, da comunicação do Fisco ao contribuinte sobre a necessidade de autorregularização (que não configura início de procedimento fiscal e, portanto, não exclui a espontaneidade). Aqui é melhor vermos as alternativas, individualmente.

Opção A: a denúncia espontânea pode ser feita pelo contribuinte ou por seu procurador. TODAVIA, se feita por procurador, esse deverá ser advogado inscrito na OAB (falei bastante isso na aula).

Opção B: “oralmente” não né, pessoal ? Pega mal…rsrs. Se os atos do fisco precisam ser escritos (para fins de início de procedimento administrativo fiscal), o mesmo vale para os atos do contribuinte. O caput do art. 18 da lei deixa claro que a denúncia precisa ser escrita.

Opção C: Negativo. Falei pra caramba sobre isso no Reta Final. Um aluno havia perguntado uma coisa sobre denúncia espontânea e me estendi falando exatamente sobre essa assertiva. Expliquei que denúncia espontânea, para produzir seus efeitos, precisa do seguinte: (i) confissão do débito pelo contribuinte, (ii) pagamento do tributo e acréscimos devidos e (iii) ser apresentada antes do início de procedimento fiscal. Isso tudo está no art. 2º da lei.

Opção D: Essa é a resposta. Reparem que a multa a que se refere a questão é a moratória. Essa multa não será afastada pela denúncia espontânea. Apenas a multa punitiva (relativa às infrações cometidas) será afastada. Novamente o art. 2º serve de base.

Opção E: A comunicação sobre a autorregularização não exclui o benefício da denúncia espontânea, pois não configura início de procedimento fiscal.

GABARITO: D

Depois de uma questão maldosa, uma mais uma suave, sobre o mesmo assunto da nossa primeira questão.

Deem uma olhada no enunciado… Viram a palavra “simulação” ? Se tem simulação, pode marcar infração material qualificada, sem piscar.

GABARITO: A

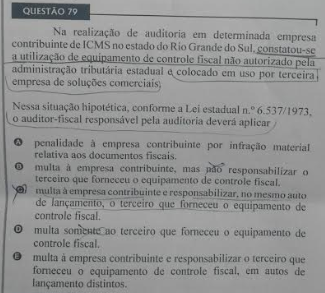

Aqui temos mais uma questão sobre “infrações”. Essa foi, sem dúvida, a mais difícil sobre o tema.

A questão apresenta uma infração formal (decorrente do descumprimento de uma obrigação acessória). Com isso, vocês já eliminariam a opção A.

Menos mal que eles não exigiram o conhecimento do quantum da penalidade (200 UPF-RS). Mesmo assim, era uma questão que considero bem difícil.

Essa infração está prevista no art. 11, V, “n”, da Lei 6.537/73. Vejamos o dispositivo:

“V – infrações praticadas por terceiros:

n) inicializar ou colocar em uso, o fabricante, importador, credenciado ou interventor, em estabelecimento de contribuinte do ICMS, equipamento de controle fiscal não autorizado pela administração tributária estadual: multa de 200 UPF-RS, sem prejuízo do descredenciamento;”

Aí vem um grande detalhe (se a banca não tiver pensado nisso, certamente haverá recursos): não fica claro na questão que a empresa de soluções comerciais é “fabricante”, “importadora”, “credenciada” ou “interventora”. E isso é fundamental para que se configure essa infração. Em nenhum momento a questão fala que a empresa possui autorização do Estado para colocar em uso o equipamento, muito menos que o fabricou ou o importou. Assim sendo, não estamos diante da infração descrita no art. 11, V, “n” (exclusiva de terceiros).

E aí ? Nos socorremos ao art. 11, VI, “a”, que dispõe:

“VI – outras infrações formais:

a) utilizar, o contribuinte, máquina registradora como meio de controle fiscal, sem a devida autorização da Superintendência da Administração Tributária, salvo se da irregularidade decorrer infração tributária material: multa equivalente a 10% do valor das mercadorias saídas no período, não inferior a 200 UPF-RS;

(…)

§ 1º – Para os efeitos deste artigo, exceto em relação à alínea “n” do inciso VI, equiparam-se à máquina registradora os demais equipamentos emissores de cupom, referidos na legislação tributária estadual”.

Logo, a penalidade será aplicada ao contribuinte. Reparem que a multa só é aplicável a ambos (contribuinte e terceiro) quando houver expressa previsão legal nesse sentido. É o que ocorre nas alíneas “q” e “r”, do inciso VI, do art. 11 da lei. Não estamos diante de um caso de descumprimento de obrigação principal, onde seria possível falar sobre a responsabilidade do art. 124, I, do CTN. Não há que se falar em “interesse comum na situação que constitua o fato gerador da obrigação acessória”.

“Art. 124. São solidariamente obrigadas:

I – as pessoas que tenham interesse comum na situação que constitua o fato gerador da obrigação principal;

II – as pessoas expressamente designadas por lei.”

Parece-me, portanto, que a única opção que atende ao enunciado é a alternativa B. Mas é uma questão que tem tudo para gerar polêmica, pois não tenho tanta certeza de que o examinador tenha pensado em todos os detalhes quando a elaborou

GABARITO: B

Passemos, agora, à prova de LTE:

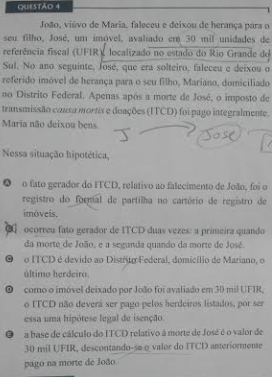

Questão tranquila. O fato gerador do imposto ocorrerá duas vezes, afinal são duas sucessões, sendo cada uma delas com um herdeiro. Lembrando que o imóvel está no RS e, portanto, o imposto sobre o bem será devido a esse Estado, em ambas as transmissões.

GABARITO: B

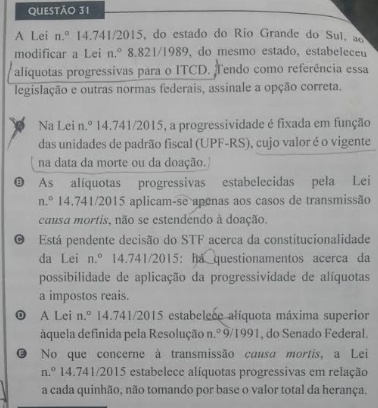

Nas questões do PDF sobre o ITCD coloquei uma que falava da progressividade das alíquotas. Além disso, foi apresentada a tabela das alíquotas no curso regular, no reta final e no aulão de véspera. Está lá no desenho, em vermelho, que a alíquota é estabelecida de acordo com o quinhão recebido. Não custa lembrar que a UPF-RS a ser considerada é a data da avaliação (art. 18, § 2º, III).

GABARITO: E

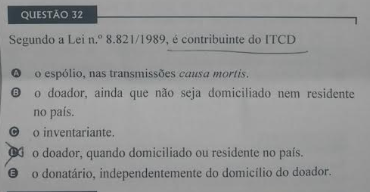

Moleza essa hein. Destaquei muito o assunto no Reta Final, pois questão semelhante foi cobrada na prova de técnico da SEFAZ-RS, em Dezembro. Não podia errar.

Para não haver dúvidas, quanto à opção B, se o doador morar no exterior, o contribuinte será o donatário (e o doador será o responsável solidário).

GABARITO: D

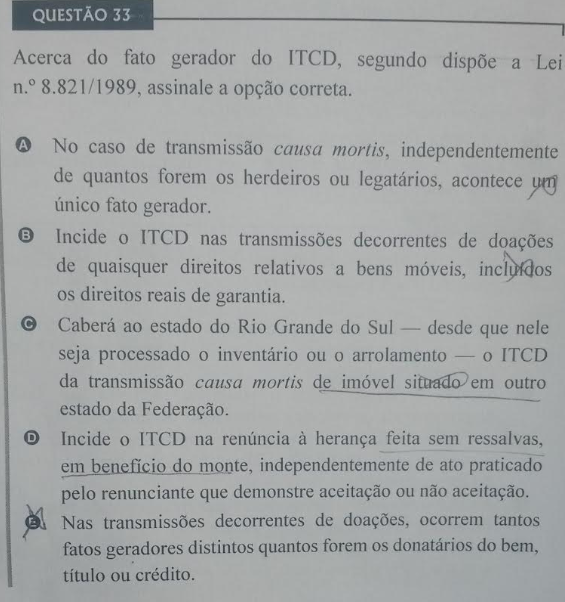

Outro tópico trabalhado à exaustão no curso regular, no Reta Final e no aulão de véspera.

Até porque caiu esse assunto na prova de técnico da SEFAZ-RS. Basta saber que a quantidade de fatos geradores na doação corresponde à quantidade de donatários.

GABARITO: E

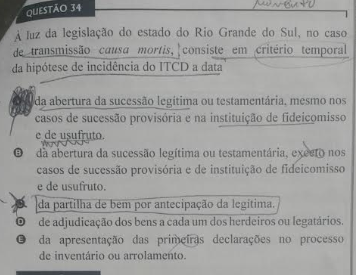

Questão com uma pegadinha razoável.

Ela queria saber o momento em que se considera ocorrido o fato gerador do imposto.

De cara, você deve ter percebido que a opção A atende ao enunciado, mas pode ter se enrolado quando viu a opção C.

Só que o enunciado quer saber o momento da ocorrência do fato gerador do ITCD nas transmissões causa mortis. Logo, apenas a primeira assertiva está correta, já que a opção C apresenta o momento da ocorrência do fato gerador do imposto nas doações.

GABARITO: A

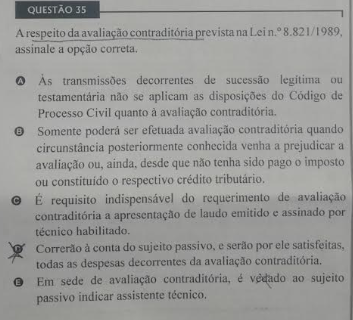

E aí, enfim, uma questão complicada sobre o ITCD, de pura decoreba, sobre avaliação contraditória.

A opção D reproduz literalmente o art. 15 da lei (destacado na página 38 e mencionado na página 40 do PDF do curso).

“Art. 15 – Correrão à conta do sujeito passivo, e serão por este satisfeitas, todas as despesas decorrentes da avaliação contraditória.”

GABARITO: D

É isso pessoal.

Espero que tenham tido um excelente desempenho!

Rafael Rocha