Curso “350 questões comentadas de Direito Tributário – FCC”

Olá pessoal !

Sou Rafael Rocha, professor de Direito Tributário e de Legislação Tributária (e coach do Estratégia).

A intenção era ter divulgado o curso no início do mês passado, mas vários acontecimentos acabaram me tomando muito tempo.

O que importa é que aqui estamos =)

Hoje quero divulgar o meu curso de 350 questões comentadas de direito tributário para carreiras fiscais (FCC).

Eu já possuía o curso, mas no mês de Julho consegui atualizá-lo, de forma a incluir mais questões por aula.

A intenção é trazer o máximo de questões comentadas da banca FCC para ajudá-los na preparação para os concursos que estão por vir. Ainda mais com a expectativa de alguns certames para Fiscos Estaduais e Municipais (ICMS-GO já tá aí), creio que esse material será de grande valia a todos.

Estou atualizando as aulas que já foram liberadas, para incluir o máximo de questões no material. E as que ainda serão disponibilizadas já viram com mais questões.

Procurei apresentar as questões mais atuais sobre cada um dos temas das aulas (inclusive estou incluindo as do ISS-São Luís, realizado há poucos dias), aprofundando bem os comentários sobre cada uma das alternativas das questões da banca. Busquei fazer links oportunos, sempre que possível, e explorar outros pontos que poderiam ter sido cobrados nas questões, apresentando comentários bem analíticos sobre cada um dos itens analisados.

Seguem abaixo algumas questões comentadas que vocês encontrarão no curso:

Auditor Fiscal Fazenda Estadual PI 2015

De acordo com a disciplina estabelecida pela Constituição Federal e pela Lei Complementar 63, de 1990, acerca das repartições de receitas tributárias, e especialmente no que diz respeito à divisão do produto da arrecadação do ICMS,

(A) os Estados creditarão a parcela da receita pertencente aos Municípios, proporcionalmente, de modo que, três quartos, no mínimo, sejam calculados com base no valor adicionado nas operações relativas à circulação de mercadorias e nas prestações de serviços, realizadas em seus territórios.

(B) compete ao Tribunal de Contas da União efetuar o cálculo das quotas da participação dos Municípios no produto da arrecadação do ICMS, nos termos de lei ordinária do respectivo Estado.

(C) pertence ao Município 25% do produto da arrecadação do ICMS cobrado e pago em seu respectivo território.

(D) os Estados podem reter, no todo ou em parte, os recursos pertencentes aos Municípios, oriundos da participação destes no produto da arrecadação do ICMS, no caso de a municipalidade ter suas contas rejeitadas pelo Tribunal de Contas do Estado, ou no caso de inadimplência do Município em relação ao Estado.

(E) as parcelas de receita pertencentes aos Municípios, relativas à participação no produto da arrecadação do ICMS, serão calculadas e creditadas conforme o que dispuser lei ordinária federal.

GABARITO: A.

COMENTÁRIOS:

Questão que trata especificamente da repartição constitucional do ICMS. O art. 158, IV, da CF/88, trata do assunto:

|

“Art. 158. Pertencem aos Municípios: IV – vinte e cinco por cento do produto da arrecadação do imposto do Estado sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação. Parágrafo único. As parcelas de receita pertencentes aos Municípios, mencionadas no inciso IV, serão creditadas conforme os seguintes critérios: I – três quartos, no mínimo, na proporção do valor adicionado nas operações relativas à circulação de mercadorias e nas prestações de serviços, realizadas em seus territórios; => OPÇÃO A II – até um quarto, de acordo com o que dispuser lei estadual ou, no caso dos Territórios, lei federal.” |

Opção B: Errada. O critério de rateio do ICMS é o que está previsto no art. 158, parágrafo único, I e II, da CF/88. O TCU é responsável por calcular as quotas relativas aos Fundos de Participação (dos Estados, DF e Municípios).

Opção C: Errada. Na verdade, o Município recebe bem menos que esses 25% do produto da arrecadação do ICMS, já que esse percentual será rateado entre todos os Municípios do Estado, com base nos critérios do art. 158, parágrafo único, I e II, da CF/88.

Opção D: Errada. A banca procurou complicar ao máximo nessa opção. Vejamos o que dispõe o art. 160, parágrafo único, I e II, da CF/88:

|

“Art. 160. É vedada a retenção ou qualquer restrição à entrega e ao emprego dos recursos atribuídos, nesta seção, aos Estados, ao Distrito Federal e aos Municípios, neles compreendidos adicionais e acréscimos relativos a impostos. Parágrafo único. A vedação prevista neste artigo não impede a União e os Estados de condicionarem a entrega de recursos: I – ao pagamento de seus créditos, inclusive de suas autarquias; II – ao cumprimento do disposto no art. 198, § 2º, incisos II e III.” |

Ou seja, é possível haver retenção, pelos Estados, à entrega de recursos aos Municípios? SIM ! E quais são as hipóteses em que isso pode ocorrer ? Em duas hipóteses: a) para o pagamento de seus créditos, inclusive de suas autarquias (OK); b) para o cumprimento do disposto no art. 198, § 2º, incisos II e III. (aplicação de recursos mínimos em ações e serviços públicos de saúde)”.

O erro da opção é que não se admite a retenção na hipótese de a municipalidade ter suas contas rejeitadas pelo Tribunal de Contas do Estado.

Opção E: Errada. Já vimos que as parcelas do ICMS, arrecadado pelos Estados, que serão repassados aos Municípios, serão creditados da seguinte forma:

I – três quartos, no mínimo, na proporção do valor adicionado (que será definido por LEI COMPLEMENTAR FEDERAL, nos termos do art. 161, I, da CF/88) nas operações relativas à circulação de mercadorias e nas prestações de serviços, realizadas em seus territórios

II – até um quarto, de acordo com o que dispuser LEI ESTADUAL ou, no caso dos Territórios, lei federal.

Portanto, lei ordinária federal não vai dar pitaco algum nesse assunto.

AFRE RJ 2014

Na iminência ou no caso de guerra

(A) externa, a União, mediante lei complementar, poderá instituir empréstimos compulsórios, para atender a despesas extraordinárias, dela decorrentes.

(B) civil ou externa, a União, mediante lei complementar, poderá instituir empréstimos compulsórios, para atender a despesas extraordinárias, dela decorrentes.

(C) civil ou externa, a União, os Estados e o Distrito Federal poderão instituir, por meio de lei complementar, tributos extraordinários, compreendidos ou não em sua competência tributária, para atender a despesas extraordinárias, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação.

(D) externa, a União, os Estados e o Distrito Federal, mediante lei ordinária, poderão instituir empréstimos compulsórios, para atender a despesas extraordinárias, dela decorrentes.

(E) externa ou convulsão social de natureza grave, a União poderá instituir, por meio de lei complementar, tributos extraordinários, compreendidos ou não em sua competência tributária, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação.

GABARITO: A.

COMENTÁRIOS:

Questão que trata dos Empréstimos Compulsórios e do Imposto Extraordinário de Guerra. A previsão sobre a primeira espécie está contida no art. 148 da CF/88, e a disciplina acerca do imposto está contida no art. 154, II, da CF/88 e no art. 76 do CTN.

|

“Art. 148. A União, mediante lei complementar, poderá instituir empréstimos compulsórios: I – para atender a despesas extraordinárias, decorrentes de calamidade pública, de guerra externa ou sua iminência; II – no caso de investimento público de caráter urgente e de relevante interesse nacional, observado o disposto no art. 150, III, “b” Parágrafo único. A aplicação dos recursos provenientes de empréstimo compulsório será vinculada à despesa que fundamentou sua instituição.” |

Seguem algumas considerações sobre os empréstimos compulsórios:

a) Ele é instituído somente pela União, por meio de Lei Complementar. “Ah Rafael, pode instituir por MP, em algum caso?”. NÃO !!! O 62, §1º, III, da CF/88 dispõe que é vedada a edição de medidas provisórias sobre matéria reservada a lei complementar.

b) Tem como circunstância autorizadora: 1) guerra externa ou a sua iminência; 2) calamidade pública; 3) investimento público de caráter urgente e de relevante interesse nacional. “Ah Rafael, então o fato gerador dele é a guerra/calamidade pública/investimento público de caráter urgente e de relevante interesse nacional?”. NÃO !!! Todas essas circunstâncias apenas autorizam a sua instituição. O fato gerador será definido na lei que o instituir.

c) A aplicação dos recursos arrecadados deve ser vinculada à despesa que fundamentou a sua instituição.

Vejamos agora o IEG:

|

CF/88: “Art. 154. A União poderá instituir: II – na iminência ou no caso de guerra externa, impostos extraordinários, compreendidos ou não em sua competência tributária, os quais serão suprimidos, gradativamente, cessadas as causas de sua criação.” |

|

CTN: “Art. 76. Na iminência ou no caso de guerra externa, a União pode instituir, temporariamente, impostos extraordinários compreendidos ou não entre os referidos nesta Lei, suprimidos, gradativamente, no prazo máximo de cinco anos, contados da celebração da paz.” |

Destes dispositivos podemos concluir o seguinte sobre o IEG:

a) Ele é instituído somente pela União, por meio de Lei Ordinária;

b) Tem como circunstância autorizadora a guerra externa ou a sua iminência.

c) A União pode definir como fato gerador qualquer hipótese, inclusive as que são de competência dos Estados ou Municípios.

d) O IEG será suprimido, gradativamente, após a celebração da paz, no prazo máximo de 5 anos.

e) Não possui arrecadação vinculada, como os empréstimos compulsórios.

Assim sendo, a única opção correta á a opção A.

Fiscal ISS-São Luís/2018

A “Oficina Mecânica do José” recondiciona motores de veículos. Para realizar essa prestação de serviços de recondicionamento, empregam-se, com frequência, peças e partes novas. De acordo com a Lei Complementar federal no 116/03 e com a Lei Complementar federal no 87/96,

(A) tanto a prestação do serviço de recondicionamento de motores como as partes e peças empregadas estão sujeitas à incidência do ISSQN.

(B) a prestação do serviço de recondicionamento de motores está sujeita à incidência do ISSQN, enquanto o fornecimento das partes e peças empregadas está sujeito à incidência do ICMS.

(C) a prestação do serviço de recondicionamento de motores está sujeita, simultaneamente, à incidência do ISSQN e do ICMS, enquanto o fornecimento das partes e peças empregadas está sujeito apenas à incidência do ISSQN.

(D) tanto a prestação do serviço de recondicionamento de motores como as partes e peças empregadas estão sujeitas à incidência do ICMS.

(E) a prestação do serviço de recondicionamento de motores está sujeita à incidência do ICMS, enquanto o fornecimento das partes e peças empregadas está sujeito à incidência do ISSQN.

GABARITO: B

COMENTÁRIOS:

Prestação de serviço de recondicionamento de motores com emprego de parte e peças… Hummm.

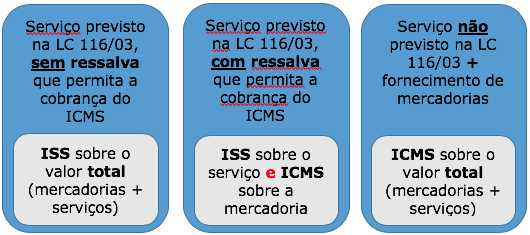

Certamente quem já estudou para algum fisco estadual ou municipal, já deve ter ligado o alerta quando leu o enunciado. Lembro que quando falamos de fornecimento de mercadorias com prestação de serviços, podemos ter 3 situações diversas:

Alguém pode ter ficado tentando inventar outros cenários e pode ter pensado: “Ah, e se tiver uma prestação de serviço não previsto na LC 116/03 sem fornecimento de mercadorias” ?

Aí não incide nem ICMS e nem ISS, pois este só incide sobre os serviços expressamente previstos na LC 116/03 e aquele, apenas sobre os serviços de transporte interestadual, intermunicipal e de comunicação.

Vejamos o item 14.03 da lista anexa da LC 116/03:

“14.03 – Recondicionamento de motores (exceto peças e partes empregadas, que ficam sujeitas ao ICMS)”.

Logo, a prestação de serviço (recondicionamento de motores) está sujeita à incidência do ISS, porém as partes e peças empregadas na prestação do serviço estarão sujeitas à incidência do ICMS.

Fiscal ISS-São Luís/2018

De acordo com a disciplina estabelecida pela Lei Complementar federal no 123/2006, acerca do SIMPLES NACIONAL, os Municípios têm competência

(A) concorrente para efetuar, por meio de suas autoridades fiscais, o lançamento do PIS, do COFINS, do ICMS e do ISS, apurados na forma do Simples Nacional, e de promover a autuação por descumprimento de obrigação acessória relacionada com esses impostos e contribuições, relativamente a todos os estabelecimentos da empresa, independentemente do ente federado instituidor da obrigação tributária.

(B) para fiscalizar um hotel localizado em seu território, relativamente ao cumprimento das obrigações principais e acessórias relativas ao Simples Nacional, e para verificar a ocorrência das hipóteses de sua exclusão, de ofício, deste regime de tributação, mas não têm competência para promover a autuação deste estabelecimento por descumprimento de obrigação acessória relativa ao IRPJ.

(C) para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao Simples Nacional, desde que o estabelecimento fiscalizado seja prestador de serviços e se localize no Município que tem competência para proceder à sua fiscalização.

(D) para fiscalizar uma empresa de transporte intramunicipal localizada em seu território, relativamente ao cumprimento das obrigações principais e acessórias relativas ao Simples Nacional, mas não têm competência para verificar a ocorrência das hipóteses de exclusão de ofício desta empresa deste regime de tributação.

(E) para efetuar, por meio de suas autoridades fiscais, o lançamento do IRPJ, do IPI, do ITCMD e do ITBI, dentre outros, apurados na forma do Simples Nacional, relativamente a todos os estabelecimentos da empresa, independentemente do ente federado instituidor.

GABARITO: B

COMENTÁRIOS:

Essa, talvez, tenha sido a única questão do concurso que deve tê-los feito pensar.

Ela exigiu o conhecimento do art. 33 da LC 123/06 (que remete a outros dispositivos, como veremos).

|

“Art. 33. A competência para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao Simples Nacional e para verificar a ocorrência das hipóteses previstas no art. 29 desta Lei Complementar é da Secretaria da Receita Federal e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento, e, tratando-se de prestação de serviços incluídos na competência tributária municipal, a competência será também do respectivo Município. § 1o As Secretarias de Fazenda ou Finanças dos Estados poderão celebrar convênio com os Municípios de sua jurisdição para atribuir a estes a fiscalização a que se refere o caput deste artigo. § 1o-A. Dispensa-se o convênio de que trata o § 1o na hipótese de ocorrência de prestação de serviços sujeita ao ISS por estabelecimento localizado no Município. § 1o-B. A fiscalização de que trata o caput, após iniciada, poderá abranger todos os demais estabelecimentos da microempresa ou da empresa de pequeno porte, independentemente da atividade por eles exercida ou de sua localização, na forma e condições estabelecidas pelo CGSN. § 1o-C. As autoridades fiscais de que trata o caput têm competência para efetuar o lançamento de todos os tributos previstos nos incisos I a VIII do art. 13, apurados na forma do Simples Nacional, relativamente a todos os estabelecimentos da empresa, independentemente do ente federado instituidor. § 1o-D. A competência para autuação por descumprimento de obrigação acessória é privativa da administração tributária perante a qual a obrigação deveria ter sido cumprida. § 2o Na hipótese de a microempresa ou empresa de pequeno porte exercer alguma das atividades de prestação de serviços previstas no § 5º-C do art. 18 desta Lei Complementar, caberá à Secretaria da Receita Federal do Brasil a fiscalização da Contribuição para a Seguridade Social, a cargo da empresa, de que trata o art. 22 da Lei no 8.212, de 24 de julho de 1991.” |

Opção A: Errada. O item diz que: “os Municípios têm competência concorrente para efetuar, por meio de suas autoridades fiscais, o lançamento do PIS, do CONFINS, do ICMS e do ISS, apurados na forma do Simples Nacional, e de promover a autuação por descumprimento de obrigação acessória relacionada com esses impostos e contribuições, relativamente a todos os estabelecimentos da empresa, independentemente do ente federado instituidor da obrigação tributária”.

Vejam o que diz o caput do art. 33: “A competência para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao Simples Nacional e para verificar a ocorrência das hipóteses previstas no art. 29 desta Lei Complementar (hipóteses de exclusão do referido regime) é da Secretaria da Receita Federal e das Secretarias de Fazenda ou de Finanças do Estado ou do Distrito Federal, segundo a localização do estabelecimento, e, tratando-se de prestação de serviços incluídos na competência tributária municipal, a competência será também do respectivo Município.”

Portanto, só há que se falar em competência municipal, no caso de ser uma empresa prestadora de serviços sujeitos à incidência do ISS, como regra. Se assim não for, o Município só terá competência para fiscalizar, caso haja convênio com as Secretarias de Fazenda ou Finanças dos Estados (§§ 1º e 1º-A, do art. 33).

E, em relação às obrigações acessórias, temos o § 1º-D, do art. 33, que determina que “a competência para autuação por descumprimento de obrigação acessória é privativa da administração tributária perante a qual a obrigação deveria ter sido cumprida”. Logo, o Município não pode autuar (ele epode fiscalizar)uma empresa por descumprimento de obrigação tributária acessória que tenha sido instituída pelos Estados, Distrito Federal ou pela União.

Opção B: Certa. Tudo de acordo com a LC 123/06 (e com o que foi explicado no item anterior.

Opção C: Errada. O item diz que: “os Municípios têm competência para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao Simples Nacional, desde que o estabelecimento fiscalizado seja prestador de serviços e se localize no Município que tem competência para proceder à sua fiscalização”.

Aqui havia uma maldade da banca. Não basta que o estabelecimento seja prestador de serviços. É preciso que tais prestações de serviços estejam inclusas na competência tributária dos Municípios.

Vale destacar que, após iniciada, a fiscalização poderá abranger todos os demais estabelecimentos da microempresa ou da empresa de pequeno porte, independentemente da atividade por eles exercida ou de sua localização (§ 1º-B do art. 33).

Opção D: Errada. No exemplo, estamos diante de uma empresa que presta serviço sujeito à incidência do ISS (transporte intramunicipal). Assim sendo, o Município tem competência para fiscalizar o cumprimento das obrigações principais e acessórias relativas ao Simples Nacional e para verificar a ocorrência das hipóteses previstas no art. 29 desta Lei Complementar (hipóteses de exclusão do referido regime).

Opção E: Errada. Esse item era o mais simples de todos. ITCMD e ITBI estão abrangidos pelo Simples Nacional ? Não né ?! E aí, como dispõe o art. 13, § 1º, da LC 123/06, o recolhimento desses tributos (e dos demais que não estão incluídos no regime) deverá ser feito com a devida observância da legislação aplicável às demais pessoas jurídicas.

AFR-SP/2013

Durante o julgamento no tribunal administrativo de recurso interposto por contribuinte contra decisão de Instância administrativa que ratificou as exigências constantes de auto de infração, os quatro julgadores administrativos, após debates, não chegaram a uma conclusão sobre as circunstâncias materiais do fato narrado na acusação, necessárias para a qualificação da penalidade cominada ao contribuinte. Em face de dúvida presente em situação hipotética, como a apresentada, deverá a lei tributária que define infrações ser interpretada

(A) pelo método teleológico, pois é a técnica pela qual o intérprete procura o sentido da regra jurídica verificando a posição em que esta se encarta no diploma legal e as relações desta com as demais regras no mesmo contidas.

(B) da maneira mais favorável ao acusado, da mesma forma que seria feito se houvesse dúvida quanto à capitulação legal do fato.

(C) da maneira menos favorável ao acusado, haja vista o interesse público se sobrepor ao privado, mormente quando se trata de tributos, espécie de receita pública decorrente.

(D) sem que haja qualquer benefício ou prejuízo ao acusado, dado que a responsabilidade por infrações da legislação tributária independe da intenção do agente e da efetividade, natureza e extensão dos efeitos do ato.

(E) pelo método sistemático, pois é a técnica que empresta maior relevância ao elemento finalístico, buscando o sentido da regra jurídica tendo em vista o fim para o qual ela foi elaborada

GABARITO: B.

COMENTÁRIOS:

Gosto bastante desse estilo de questões, onde a FCC procura criar um caso real para que vocês raciocinem e “descubram” a qual assunto do CTN ele se refere.

Essa questão caiu exatamente da mesma forma (inclusive a sequência das opções) no concurso para Auditor TCE/AM-2015.

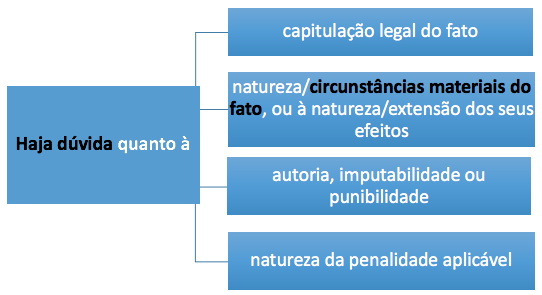

Nesse caso, percebe-se que há dúvida quanto às circunstâncias materiais dos fatos relativamente à penalidade aplicada, por meio da lavratura de auto de infração.

O art. 112 do CTN dispõe que:

|

“Art. 112. A lei tributária que define infrações, ou lhe comina penalidades, interpreta-se da maneira mais favorável ao acusado, em caso de dúvida quanto: I – à capitulação legal do fato; II – à natureza ou às circunstâncias materiais do fato, ou à natureza ou extensão dos seus efeitos; III – à autoria, imputabilidade, ou punibilidade; IV – à natureza da penalidade aplicável, ou à sua graduação.” |

Ou seja, para que seja feita interpretação mais favorável ao acusado, por ocasião da aplicação de penalidades, é necessário que:

Então, no caso em questão, podemos afirmar que será aplicada a interpretação mais benéfica ao acusado, em razão da existência de dúvidas quanto às circunstâncias materiais do fato. Como indica a opção B, também seria aplicada tal interpretação, caso houvesse dúvida quanto à capitulação legal do fato.

| Em tempo, seguem os principais métodos de interpretação utilizados: |

a) Autêntica: é a realizada pelo próprio Poder Legislativo. Para esclarecer uma situação dúbia em um determinado dispositivo de uma lei, o Legislativo edita uma nova, a fim de esclarecer a dúvida existente. É o caso da lei expressamente interpretativa.

b) Benigna: é aplicável no direito tributário, em determinadas situações, em caso de dúvida. Nessa hipótese, a interpretação da lei vai favorecer o particular.

c) Econômica: tem uma certa relação com o 109 e com o 118 (princípio do non olet), além de ter uma semelhança com a interpretação teleológica. Essa interpretação é realizada com o intuito de evitar que o sujeito passivo manipule uma certa forma de direito privado com o intuito de evitar ou reduzir o pagamento do imposto (seja pela evasão ou pela elusão fiscal), além de permitir que atividades ilícitas sejam tributadas normalmente, pelo simples fato de terem relevância econômica, independentemente da licitude de tal atividade.

Ou seja, essa interpretação evita que o sujeito passivo descaracterize economicamente uma situação que constitua o fato gerador de um tributo.

d) Judicial: é a realizada pelo Poder Judiciário (juízes e tribunais).

e) Literal (ou gramatical): é a realizada com base nas próprias palavras do texto legal.

f) Sistemática: é realizada considerando o sistema jurídico como um todo. Ou seja, para interpretar uma norma, devemos considerá-la dentro de um ordenamento jurídico e analisá-la em conjunto com demais normas que se relacionem com ela.

g) Teleológica: é realizada visando explicar a finalidade (o “espírito”) da norma e o motivo que levou à sua edição.

Querem ver mais questões ? Deem uma olhada na aula 0 que está disponível no site, clicando AQUI.

É isso, por hoje, pessoal !

Bons estudos !

Rafael Rocha

INSTAGRAM: @rafaelrochaestrategia