Conheça os principais registros da EFD para a SEFAZ ES – Parte II

Olá, pessoal! Agora na Parte II, daremos continuidade à explanação sobre os principais registros da EFD para a SEFAZ ES, iniciada nesse outro artigo. O edital da SEFAZ ES abordou o assunto dentro da disciplina Tecnologia da Informação aplicada à auditoria tributária.

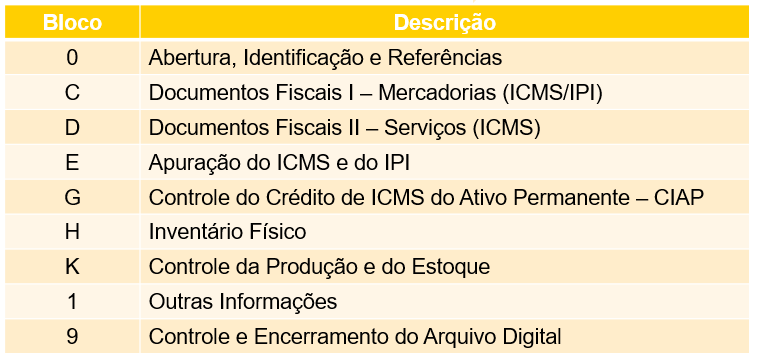

Para relembrar, o layout da EFD consiste em um conjunto de Blocos, os quais são decompostos em Registros, que, por fim, contêm Campos, conforme a imagem abaixo.

No artigo anterior, tratamos dos registros do Bloco 0 que foram citados no edital: 0000, 0150, 0200, 0220. Nessa parte, trataremos de alguns registros do Blocos C – Documentos Fiscais I – Mercadorias (ICMS/IPI): C100, C170, C176, C195 e C197.

O Bloco C – EFD para a SEFAZ ES

Como o próprio nome evidencia, o Bloco C se presta ao registro de documentos fiscais relacionados a operações com mercadorias. Por outro lado, o Bloco D contém as informações relativas a prestações de serviços – aqueles que estão no campo de incidência do ICMS, como transporte e telecomunicações.

Dentro do Bloco C, há diversos registros que apresentam uma estrutura hierárquica. Por exemplo, o registro C170 é filho do registro C100, ou, de maneira equivalente, o registro C100 é pai do C170.

A estrutura da EFD não permite que exista filho órfão, ou seja, no exemplo dado, não poderia haver registros C170 sem um ou mais C100 correspondentes. Além dessa restrição, quando houver campos numéricos equivalentes, o campo do registro pai corresponderá à soma dos valores informados nos filhos.

Outro ponto importante é que os registros pai, em geral, diferenciam-se primordialmente pelo tipo de documento fiscal. Por exemplo: os documentos que o C100 trata estão detalhados nas próximas seções. Já os registros C500, C600 e C700 guardam as informações de documentos relacionados a operações de Energia Elétrica.

Registro C100

Esse registro deve ser gerado para cada um dos seguintes documentos fiscais:

- Nota Fiscal (Código 01);

- Nota Fiscal Avulsa (Código 1B);

- Nota Fiscal de Produtor (Código 04);

- Nota Fiscal Eletrônica (Código 55);

- Nota Fiscal de Consumidor Eletrônica (Código 65).

Atualmente, a maioria das operações já é acobertada pelos documentos eletrônicos – modelos 55 e 65. Assim, graças a esses dois modelos, o registro C100 e seus filhos são bastante relevantes na EFD. As indústrias, atacadistas e varejistas, por exemplo, operam basicamente, do ponto de vista fiscal, como emitentes e destinatárias desses documentos.

No C100, os informantes devem registrar tanto a entrada quanto a saída de mercadorias. É interessante notar que, no caso das entradas, os documentos escriturados normalmente foram emitidos por um outro contribuinte. No entanto, eles devem ser registrados sob o enfoque do declarante.

Um exemplo simples: se a empresa A faz uma compra da empresa B, a NF-e emitida por B terá um código fiscal de operação relacionado a Vendas. Porém, ao registrar esse documento na sua EFD, a empresa A utilizará um código de Compras.

Ainda com relação aos documentos de entrada, destaca-se que os campos valor do imposto, base de cálculo e alíquota só devem ser informados se o adquirente tiver direito à apropriação do crédito. Assim, se a compra for relacionada, por exemplo, a material para uso e consumo da empresa, o ICMS destacado na nota não deve ser refletido quando da sua escrituração.

Principais campos do Registro C100 – EFD para a SEFAZ ES

Esse registro possui um total de 29 campos. A lista a seguir traz alguns mais importantes para entender a sistemática da EFD:

- IND_OPER: indica o tipo de operação, sendo 0 – Entrada e 1 – Saída;

- IND_EMIT: indica o emitente do documento fiscal, sendo 0 – Emissão própria e 1 – Terceiros;

- COD_PART: código do participante, ou seja, do emitente do documento ou do remetente das mercadorias, no caso das entradas. Ou do adquirente das mercadorias, no caso das saídas. Esse código é proveniente do Registro 0150, visto na Parte I;

- COD_MOD: código do modelo do documento fiscal (01, 1B, 55…);

- CHV_NFE: chave na Nota Fiscal Eletrônica;

- VL_DOC: valor total do documento fiscal;

- VL_MERC: valor total das mercadorias e serviços;

- VL_BC_ICMS: valor da base de cálculo do ICMS;

- VL_ICMS: valor do ICMS;

- VL_BC_ICMS_ST: valor da base de cálculo do ICMS substituição tributária;

- VL_ICMS_ST: valor do ICMS retido por substituição tributária.

Uma maneira de confirmar que esse é um registro pai é conferir seu nível hierárquico, indicado logo abaixo da tabela de campos, no Guia Prático da EFD. Nesse caso, o nível indicado é 2.

A ocorrência desse registro é: vários por arquivo, já que deve existir um C100 para cada documento de um dos modelos indicados.

Por fim, de modo geral, cada C100 deve ter ao menos um C170 e um C190. Há algumas exceções, sendo as principais: documentos cancelados e NF-e de emissão própria.

Registro C170 – EFD para a SEFAZ ES

O registro C170 contém os itens de cada documento escriturado no C100, para os modelos 01, 1B, 04 e 55. Esse registro é obrigatório inclusive para operações de entrada de mercadorias acompanhadas de NF-e de emissão de terceiros.

A observação quanto aos registros de entrada também é válida aqui: para cada item do documento, os campos valor de imposto, base de cálculo e alíquota só devem ser informados se o adquirente tiver direito à apropriação do crédito.

Principais campos do Registro C170

Esse registro possui um total de 38 campos. Os principais estão destacados a seguir:

- NUM_ITEM: número sequencial do item no documento fiscal;

- QTD: quantidade do item;

- VL_ITEM: valor total do item (mercadorias ou serviços);

- CST_ICMS: Código da Situação Tributária referente ao ICMS, padronizado nacionalmente em uma tabela compartilhada no site do SPED;

- CFOP:Código Fiscal de Operação e Prestação, padronizado nacionalmente em uma tabela compartilhada no site do SPED;

- VL_BC_ICMS: valor da base de cálculo do ICMS;

- ALIQ_ICMS: alíquota do ICMS;

- VL_ICMS: valor do ICMS;

- VL_BC_ICMS_ST: valor da base de cálculo do ICMS substituição tributária;

- ALIQ_ST: alíquota do ICMS da substituição tributária na unidade da federação de destino

- VL_ICMS_ST: Valor do ICMS retido por substituição tributária.

O registro C170 é um dos filhos do C100. Assim, conforme esperado, seu nível hierárquico é 3. Além disso, sua ocorrência é 1-N, pois há um ou vários registros C170 para um C100.

Esse registro apresenta amplas possibilidades de batimentos de fiscalização. Por exemplo, quando o código CST for igual a 40 – Isenta, ou 41 – Não tributada, o valor da base de cálculo deve ser igual a zero. Afinal, não faz sentido indicar a base de cálculo se a operação não dará origem à cobrança do imposto.

Outras validações são decorrentes da relação hierárquica com o registro pai, como a determinação de que a soma dos valores do campo VL_ITEM dos registros C170 seja igual ao valor informado no campo VL_MERC do registro C100.

Registro C176 – EFD para a SEFAZ ES

O registro C176 é utilizado para fins de ressarcimento de ICMS e fundo de combate à pobreza (FCP) em operações com substituição tributária, para os modelos de documento fiscal de código 01 e 55.

Assim, o registro deve ser informado quando da escrituração de um documento fiscal que acoberte uma operação de desfazimento de substituição tributária realizada em operações anteriores.

Diferentemente do que ocorre de modo geral na sistemática de registros pais e filhos, o documento informado no registro C176 é diferente daquele informado no C100. Isso acontece, porque o C100 conterá o documento através do qual o ressarcimento se materializa, enquanto o C176 vai indicar o documento da operação anterior que originou a presente apropriação.

Um dos campos do registro C176 é o Código do Motivo do Ressarcimento, que indica justamente as situações que podem dar origem ao ressarcimento. Destaca-se que cabe à UF do domicílio do contribuinte regulamentar a utilização do registro, bem como as hipóteses abaixo:

1 – Saída para outra UF;

2 – Saída amparada por isenção ou não incidência;

3 – Perda ou deterioração;

4 – Furto ou roubo;

5 – Exportação;

6 – Venda interna para Simples Nacional

9 – Outros

Registro C195 – EFD para a SEFAZ ES

O registro C195 contém observações provenientes de todos os modelos de documentos fiscais escrituráveis no C100. Ele deve ser preenchido quando a legislação estadual indicar ajustes relacionados aos documentos.

Dessa forma, a cada ajuste vai corresponder uma ou mais observações informadas nesse registro. Tipicamente, os ajustes estão relacionados a diferencial de alíquota, antecipação de imposto, detalhamentos informados nas Informações Complementares da nota fiscal e outras situações.

Na legislação do Espírito Santo, há algumas situações em que o informante deve preencher os registros C195 e C197 para indicar que fará uma apuração separada do imposto, com base apenas nos documentos destacados nesses registros.

Nesses casos, haverá duas ou mais apurações na EFD. O bloco E conterá a apuração normal, que, via de regra, consolida os débitos e créditos de todos os documentos fiscais escriturados nos blocos C e D. E o registro 1900 e filhos trarão as apurações em separado, considerando apenas as operações indicadas na legislação.

O registro C195 tem apenas três campos. Além do campo de texto fixo, que indica o nome do registro, há um campo denominado COD_OBS, que é o código da observação do lançamento fiscal. Normalmente, quando a legislação prevê a escrituração desse registro, ela já determina também o código a ser utilizado em cada situação.

Registro C197 – EFD para a SEFAZ ES

O registro C197 detalha os ajustes e observações de documentos fiscais provenientes do registro C195. Seu principal campo é o COD_AJ, que é o código de ajuste / benefício / incentivo.

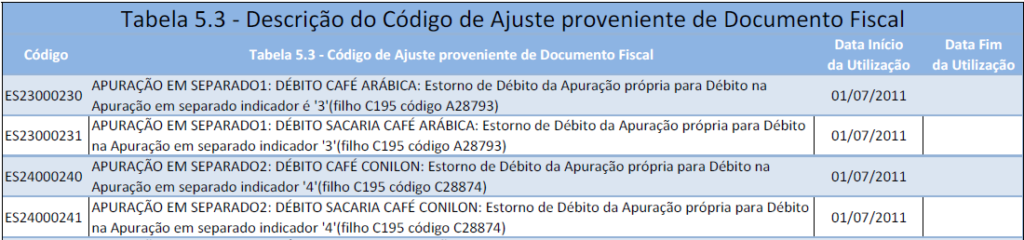

Sempre que a Administração Tributária exigir, por meio de legislação específica, o preenchimento desse registro, deve publicar uma tabela, denominada Tabela 5.3 – Descrição do Código de Ajuste proveniente de Documento Fiscal, com os códigos cabíveis, que seguem um padrão de formação.

Por exemplo, o terceiro caractere desse código indica se o valor do ajuste entrará na apuração como um débito ou um crédito.

Quando o Estado exigir uma apuração em separado (subapuração), o quarto caractere pode ser um valor de 3 a 8, sendo que cada um deles possibilitará a escrituração de uma apuração específica.

O exemplo a seguir vai ilustrar melhor a utilização desses dois registros.

O caso das operações com café cru – Capítulo VI do RICMS/ES

O Regulamento do Espírito Santo determina que as operações com café cru devem ter apuração separada da referente às operações realizadas com as demais mercadorias.

Para operacionalizar esse comando, o regulamento explica que as empresas devem indicar os documentos fiscais que acobertam essas operações, preenchendo os campos COD_OBS dos registros C195 com um dos seguintes códigos, de acordo com a espécie de café:

- Café arábica: código A28793;

- Café conilon: código C28874;

Por fim, recomenda-se que o contribuinte transfira os débitos ou créditos do imposto – relativo aos documentos escriturados no C195 com esses códigos – da apuração própria para a respectiva apuração em separado, utilizando um dos códigos da Tabela 5.3.

A figura a seguir é um extrato da tabela publicada pelo Espírito Santo. Nota-se que o Estado optou por trazer, na própria descrição, o código do campo COD_OBS do registro C195, replicando a informação presente no regulamento.

O terceiro caractere igual a “2” indica que o valor do ajuste é um débito, enquanto o quarto caractere indica que as operações com o café da espécie arábica estarão na apuração separada “3”, enquanto aquelas relacionadas à espécie conilon farão parte da apuração separada “4”.

Pessoal, por hoje, chegamos ao fim. Bons estudos e até a próxima!

Lara Dourado

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!