Concurso ISS BH: confira os recursos de Agente Fazendário

Quer interpor recursos contra os gabaritos do concurso ISS BH para Agente Fazendário? Confira as possibilidades neste artigo!

O concurso público da Secretaria Municipal de Fazenda de Belo Horizonte teve suas últimas provas aplicadas no último domingo, 9 de junho. Com isso, já foram divulgados os gabaritos preliminares da etapa.

Pretende interpor recurso contra o gabarito do concurso ISS BH? Então, atenção: todo o processo deve ser realizado no prazo de 12 a 14 de junho, no site do Instituto Consulpam.

E para te ajudar, nossos professores analisaram o resultado e identificaram algumas possibilidades de recursos. Confira abaixo e não perca o prazo:

- Recursos de Português

- Recursos de Direito Tributário

- Recursos de Contabilidade Geral

- Recursos de Economia e Finanças Públicas

- Recursos de Direito Administrativo

- Recursos de Contabilidade Pública

- Recursos de Legislação Contábil

Concurso ISS BH: recursos de Português

Conversando com outros professores, de todas as matérias, ficou evidente que faltou capricho nessa prova. Há inúmeros problemas de elaboração e erros de digitação.

Acredito que tenha havido problema na transcrição dos gabaritos, pois várias provas de tipos diferentes têm o gabarito igual. Várias questões indiscutíveis vieram com o gabarito trocado.

Nesse caso, os recursos nem serão pautados em questões teóricas ou técnicas. Vamos simplesmente sinalizar para a banca que houve erros na elaboração e digitação dos gabaritos. A literalidade do texto é suficiente para indicar o erro de digitação no gabarito.

Vou registrar aqui a fundamentação básica, mas recomendo assistir ao vídeo de correção para facilitar a construção dos argumentos.

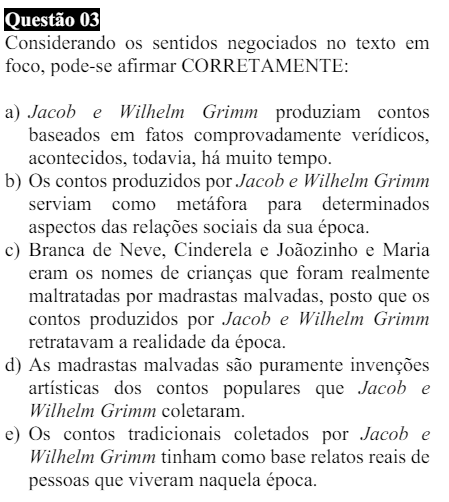

QUESTÃO 3

GABARITO OFICIAL: C

REQUEREMOS ALTERAÇÃO PARA O GABARITO CORRETO: ALTERNATIVA E

O gabarito basicamente estabelece que a Branca de Neve é o nome de uma criança real, que foi realmente maltratada.

O texto literalmente afirma que são personagens fictícios.

A pesquisadora Maria Tatar explica que boa parte das madrastas fictícias conhecidas hoje, assim como outros personagens clássicos, se estabeleceram no nosso imaginário, com ajuda de filmes e livros, a partir de 1812, quando os irmãos alemães Jacob e Wilhelm Grimm publicaram, pela primeira vez, a coleção Contos de Grimm. Os autores usaram fragmentos de histórias orais existentes e se apropriaram de outras para formar novas narrativas. Essa combinação gerou contos de fadas como João e Maria, Cinderela e Branca de Neve.

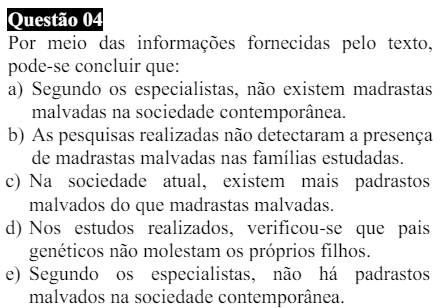

QUESTÃO 4

GABARITO OFICIAL: B

REQUEREMOS ALTERAÇÃO PARA O GABARITO CORRETO: ALTERNATIVA C

É incorreto afirmar que as pesquisas não detectaram presença de madrastas malvadas.

Desde então, estudos concluíram que padrastos e madrastas realmente prejudicam as crianças com mais frequência do que os pais genéticos, mas é importante observar que virtualmente todos os casos de violência envolvem os padrastos – e não as madrastas.

O advérbio “virtualmente” significa “possivelmente, provavelmente”; então, não é possível afirmar categoricamente que não há madrastas que tenham praticado atos de violência. Só podemos afirmar que quase sempre (não sempre) são os padrastos que praticam atos de violência.

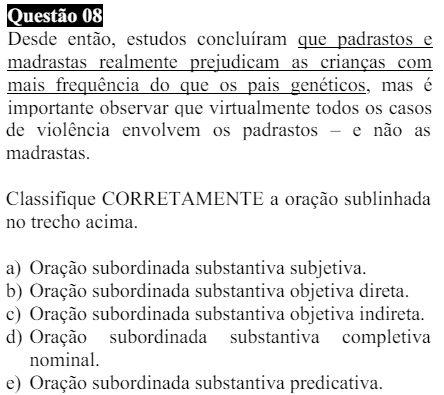

QUESTÃO 8

GABARITO OFICIAL: A

REQUEREMOS ALTERAÇÃO PARA O GABARITO CORRETO: ALTERNATIVA B

Desde então, estudos concluíram que padrastos e madrastas realmente prejudicam as crianças com mais frequência do que os pais genéticos, mas é importante observar que virtualmente todos os casos de violência envolvem os padrastos – e não as madrastas. Classifique CORRETAMENTE a oração sublinhada no trecho acima.

- a) Oração subordinada substantiva subjetiva.

- b) Oração subordinada substantiva objetiva direta.

- c) Oração subordinada substantiva objetiva indireta.

- d) Oração subordinada substantiva completiva nominal.

- e) Oração subordinada substantiva predicativa.

Vejamos:

Desde então, estudos concluíram [ISSO]

O sujeito é “estudo”, a oração é o objeto direto de “concluíram”:

estudos concluíram que padrastos e madrastas realmente prejudicam as crianças com mais frequência do que os pais genéticos, mas é importante observar que virtualmente todos os casos de violência envolvem os padrastos – e não as madrastas.

estudos concluíram ISSO.

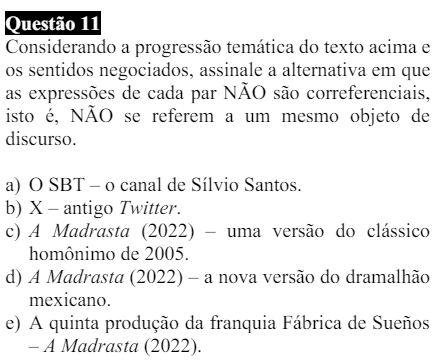

QUESTÃO 11

GABARITO OFICIAL: C

REQUEREMOS ALTERAÇÃO PARA O GABARITO CORRETO: ALTERNATIVA D

O gabarito afirma que A Madrasta (2022) NÃO é “uma nova versão do clássico homônimo de 2005”.

Isso é exatamente o contrário do que consta na literalidade do texto (último parágrafo):

Estrelado por Aracely Arámbula e Andrés Palacios, A Madrasta é uma versão do clássico homônimo de 2005, e foi exibida pelo canal Las Estrellas.

Em sua transmissão, que aconteceu entre agosto e outubro de 2022, a trama conquistou uma média de 3,1 milhões de telespectadores nas terras mexicanas.

QUESTÃO 13

GABARITO OFICIAL: D

REQUEREMOS ALTERAÇÃO PARA O GABARITO CORRETO: ALTERNATIVA C

O gabarito afirma:

d) A versão de 2005 da novela A Madrasta foi exibida pela Televisa.

É falsa essa afirmação. Na verdade, foi exibido pelo CANAL LAS ESTRELLAS:

LITERAL:

Estrelado por Aracely Arámbula e Andrés Palacios, A Madrasta é uma versão do clássico homônimo de 2005, e foi exibida pelo canal Las Estrellas.

Concurso ISS BH: recursos de Direito Tributário

Questão 01 – O âmbito do Direito Tributário, um projeto de lei complementar foi apresentado com a finalidade de instituir um novo tributo, cujo fato gerador seria a prestação de um serviço público específico, mas sem prever qualquer hipótese de diferenciar contribuintes em situações equivalentes. Assinale a alternativa que CORRETAMENTE identifica o princípio tributário que está sendo potencialmente comprometido por tal projeto de lei.

- a) Princípio da Anterioridade, pois altera o fato gerador de um tributo existente.

- b) Princípio da Vedação do Confisco, ao instituir tributo sem prever tratamento diferenciado.

- c) Princípio da Legalidade, por falta de previsão de tratamento desigual para contribuintes desiguais.

- d) Princípio da Igualdade Tributária, ao não diferenciar contribuintes em situação equivalente.

- e) Princípio da Capacidade Contributiva, pois não considera a heterogeneidade das situações econômicas dos contribuintes.

Gabarito Preliminar: D

Gabarito a ser solicitado: anulação da questão, por falta de clareza em seu enunciado, tornando possíveis as respostas D e E como corretas.

Análise da Questão:

A questão em epígrafe traz em seu enunciado uma série de elementos envolvendo uma lei instituidora de um tributo. Os elementos trazidos foram:

1 – Projeto de lei complementar;

2 – Instituição de um novo tributo;

3 – Tal tributo tem como fato gerador a prestação de um serviço público específico;

4 – A lei não prevê qualquer hipótese de diferenciar contribuintes em situações equivalentes.

Por último, a questão solicita a análise das alternativas para verificar qual é o princípio tributário que foi potencialmente comprometido no projeto de lei.

O problema que acabou por tornar esta questão sem resposta foi a afirmação no enunciado “mas sem prever qualquer hipótese de diferenciar contribuintes em situações equivalentes”. O que seria exatamente tal situação?

Da forma como foi escrito, só nos leva a pensar que “contribuintes que estiverem em situações equivalentes” não seriam diferenciados pela lei instituidora.

O princípio da isonomia tributária, também denominado princípio da igualdade tributária, veda a instituição de tratamento desigual entre contribuintes que se encontrem em situação equivalente:

Art. 150. Sem prejuízo de outras garantias asseguradas ao contribuinte, é vedado à União, aos Estados, ao Distrito Federal e aos Municípios:

(…)

II – instituir tratamento desigual entre contribuintes que se encontrem em situação equivalente, proibida qualquer distinção em razão de ocupação profissional ou função por eles exercida, independentemente da denominação jurídica dos rendimentos, títulos ou direitos;

Ora, se a norma não prevê qualquer hipótese de diferenciar contribuintes em situações equivalentes, a lei acaba por cumprir o princípio da igualdade, em vez de violá-lo, como foi a resposta da banca examinadora, em seu gabarito preliminar.

Torna-se ainda mais questionável o fato de que, na alternativa definida como gabarito, é citado no singular que não há diferenciação para contribuintes que estejam em “situação equivalente”, ou seja, exatamente na mesma situação, afinal, a palavra foi utilizada no singular.

Assim, a banca define como resposta que uma norma viola o “Princípio da Igualdade Tributária, ao não diferenciar contribuintes em situação equivalente”, o que segue em direção contrária ao que dispõe a Constituição Federal.

Depreende-se que a intenção seria dizer que a norma instituidora trata a todos igualmente, independentemente de suas diferentes situações econômicas. Porém, para se defender tal argumentação, teria que se admitir como também correta a Letra E: Princípio da Capacidade Contributiva, pois não considera a heterogeneidade das situações econômicas dos contribuintes

Em suma, para se sustentar a confusa alternativa D como resposta da questão, teria que se admitir igualmente como correta a Letra E.

Questão 03 – Em um caso hipotético, a legislação tributária sofreu uma alteração que resultou na extinção de um tributo e, consequentemente, das obrigações tributárias a ele associadas. No entanto, observou-se que para certas operações já realizadas, embora o crédito tributário tenha sido constituído, a formalização desse crédito apresentava falhas. Assinale a alternativa que CORRETAMENTE indica a implicação dessa circunstância sobre a extinção do crédito tributário em questão.

- a) A extinção do tributo leva à extinção automática do crédito tributário, independentemente da formalização do mesmo.

- b) Se a constituição do crédito tributário é formalmente deficiente, a alteração legislativa não afeta sua extinção.

- c) A alteração legislativa não pode extinguir o crédito tributário que já foi lançado, apesar das falhas na sua formalização.

- d) A extinção do tributo não afeta a obrigação tributária que já foi constituída, mesmo com falhas de formalização do crédito tributário.

- e) Falhas na formalização do crédito tributário significam que a extinção da obrigação tributária pela alteração legislativa não é aplicável a operações anteriores.

Gabarito Preliminar: A

Gabarito a ser solicitado: D

Análise da Questão:

Para encontrar a resposta da questão, é indispensável considerar as normas gerais de Direito Tributário, consagradas no Código Tributário Nacional, a respeito da aplicação da legislação tributária aos fatos geradores:

Art. 105. A legislação tributária aplica-se imediatamente aos fatos geradores futuros e aos pendentes, assim entendidos aquêles cuja ocorrência tenha tido início mas não esteja completa nos têrmos do artigo 116.

Em sequência, o artigo 106 do Código Tributário Nacional estabelece as possíveis situações em que a lei se aplica retroativamente: apenas em caso de norma expressamente interpretativa ou norma mais benéfica sobre infrações e penalidades. Não há, portanto, qualquer possibilidade, de acordo com o Código Tributário Nacional, de uma lei extinguindo um tributo ser aplicada retroativamente.

Com respaldo na norma citada, analisemos os detalhes trazidos no enunciado da questão:

1 – A lei extinguiu um tributo;

Quanto à possibilidade de extinção do tributo por meio de lei (embora a questão mencione legislação e não deixe claro que se trata de lei, conforme exigido pelo art. 97, I, do CTN), não há problemas.

2 – E, consequentemente, das obrigações tributárias a ele associadas;

É fundamental entender, com base nos dispositivos já citados, que a extinção de um tributo não traz como consequência automática a extinção das obrigações tributárias a ele associadas. Corroborando esse entendimento, o art. 144, do CTN estabelece que por ocasião do lançamento, a autoridade administrativa deve utilizar a lei vigente na data da ocorrência do fato gerador (data do surgimento da obrigação tributária), ainda que posteriormente modificada ou até mesmo revogada. Ou seja, mesmo que a lei instituidora do tributo tenha sido revogada, e o tributo, extinto, será aplicada para fins de lançamento.

Para se por fim às obrigações tributárias já associadas ao tributo, isto é, cujos fatos geradores já tenham ocorrido, seria fundamental que a lei também concedesse benefício fiscal (como isenção, por exemplo), para tais situações, mas isso sequer foi mencionado no enunciado.

3 – Na data da extinção do tributo, certas operações já realizadas, embora o crédito tributário tenha sido constituído, a formalização desse crédito apresentava falhas.

A banca não aponta claramente quais eram as falhas apresentadas na formalização do crédito tributário. Eram vícios formais? Porque em se tratando de vícios formais, os créditos tributários, podem ser novamente constituídos dentro do prazo decadencial previsto no art. 173, II, do CTN.

Seria, por outro lado, um vício material? Ou seja, se tratava de um crédito tributário constituído sem o surgimento da respectiva obrigação tributária, sem ocorrência de fato gerador?

Independentemente da situação, a lei extintiva do tributo em nada interfere na questão. Afinal, em se tratando de vício formal, como dito, o crédito poderia ser novamente constituído; em se tratamento de vício material, não havia obrigação tributária, e o tributo não seria devido, independentemente da sua extinção.

Com base no exposto, analisemos a alternativa definida como gabarito preliminar pela banca examinadora:

a) A extinção do tributo leva à extinção automática do crédito tributário, independentemente da formalização do mesmo.

Com base no Código Tributário Nacional, tal alternativa não poderia jamais se considerada correta, sem que houvesse algum benefício fiscal concedido juntamente com a lei extintiva do tributo. Afinal, o art. 141, do CTN prevê que o crédito tributário só pode ser extinto nos casos previstos dentro do próprio CTN, e, no art. 156 (que traz as hipóteses de extinção do crédito tributário), não se localiza nenhuma situação similar ao caso trazido na questão.

Vamos analisar também as demais alternativa trazidas na questão:

b) Se a constituição do crédito tributário é formalmente deficiente, a alteração legislativa não afeta sua extinção.

A alteração legislativa extinguindo o tributo não tem relação necessariamente com a extinção do crédito tributário, salvo se dispuser expressamente. Portanto, está errada.

c) A alteração legislativa não pode extinguir o crédito tributário que já foi lançado, apesar das falhas na sua formalização.

A alteração legislativa extinguindo o tributo pode extinguir o crédito tributário que já foi lançado, desde que preveja expressamente. Não há informações no enunciado para a apontarmos como correta.

d) A extinção do tributo não afeta a obrigação tributária que já foi constituída, mesmo com falhas de formalização do crédito tributário.

De fato, ante toda argumentação respaldada no Código Tributário Nacional, é a única alternativa que pode ser definida como resposta da questão. Afinal, a extinção do tributo não afeta a obrigação tributária que já foi constituída. E as falhas no lançamento em nada interferem.

Nessa linha, são as lições de Francisco Leite Duarte:

De qualquer forma, o lançamento não inova o conteúdo da obrigação tributária: sua natureza, o montante do crédito, a sua origem, o sujeito ativo, o sujeito passivo, a forma de cálculo do tributo, tudo está ligado, essencialmente, ao direito pertinente à época do fato gerador. Caso lei posterior ao fato gerador mude a alíquota, a base de cálculo, os sujeitos, majore ou suprima o tributo, enfim, tudo isto é irrelevante. O tributo devido é aquele surgido à data do fato gerador.

DUARTE, Francisco Leite. Direito tributário: teoria e prática. 2. ed. São Paulo: Editora Revista dos Tribunais, 2015. p. 418.

Alternativa correta.

e) Falhas na formalização do crédito tributário significam que a extinção da obrigação tributária pela alteração legislativa não é aplicável a operações anteriores.

A redação desta alternativa ficou sem lógica. As falhas na formalização do crédito tributário não tem relação com a extinção da obrigação tributária, e esta não tem relação com a alteração legislativa em questão.

Questão 05

Considerando uma isenção de Imposto sobre a Propriedade Territorial Rural (ITR) concedida a um grupo de proprietários de terras que desenvolvem atividades de conservação ambiental. A isenção foi concedida por prazo certo e sob condições específicas relacionadas à preservação ambiental. Entretanto, uma nova legislação alterou o quadro de atividades passíveis de isenção do ITR. Em relação à isenção concedida anteriormente, assinale a alternativa que CORRETAMENTE reflete o tratamento dessa isenção diante da nova legislação, conforme o Código Tributário Nacional.

- a) A isenção original mantém-se válida até o fim do prazo estabelecido, mesmo diante da nova legislação, desde que as condições originais de conservação ambiental sejam cumpridas.

- b) A nova legislação revoga automaticamente todas as isenções anteriores, e as isenções anteriores devem ser reavaliadas de acordo com os novos critérios.

- c) A alteração legislativa não tem efeito sobre isenções por prazo determinado e sob condições específicas, a menos que haja revogação expressa.

- d) Mesmo com a nova legislação, a isenção anterior pode ser estendida indefinidamente, a critério da autoridade fiscal, se as práticas de conservação ambiental permanecerem.

- e) A isenção concedida anteriormente será automaticamente ajustada para se alinhar aos novos critérios estabelecidos pela nova legislação tributária.

Gabarito Preliminar: C

Gabarito a ser solicitado: A

Análise da Questão:

O caso trazido pela banca examinadora se refere a uma isenção onerosa: concedida por prazo certo e em função de determinadas condições. Esta isenção não pode ser suprimida dentro do prazo em que foi concedida.

Vejamos o que dispõe o art. 178, do Código Tributário Nacional:

Art. 178 – A isenção, salvo se concedida por prazo certo e em função de determinadas condições, pode ser revogada ou modificada por lei, a qualquer tempo, observado o disposto no inciso III do art. 104. (Redação dada pela Lei Complementar nº 24, de 1975)

Ademais, a Súmula 544 do Supremo Tribunal Federal (STF) estabelece que as isenções tributárias concedidas sob condição onerosa não podem ser livremente suprimidas.

De acordo com o autor Ricardo Alexandre, “quem, durante a vigência da lei concessória, cumpre os requisitos para o gozo do benefício, tem direito adquirido ao mesmo, pelo prazo previsto na lei, mesmo que esta venha a ser revogada.”

Solicitamos alteração da resposta para a Letra A, considerando que a isenção já havia sido concedida a um grupo de proprietários de terras que desenvolvem atividades de conservação ambiental. Evidentemente, como diz a Letra A, a isenção seria mantida até o fim do prazo legal desde que as condições originais de conservação ambiental previstas na lei concessiva.

ALEXANDRE, Ricardo. Direito tributário. 13. ed. rev., atual. e ampl. Salvador: Ed. JusPODIVM, 2019. p. 589.

Concurso ISS BH: recursos de Contabilidade Geral

Questão 60

Assinale a alternativa que descreve CORRETAMENTE uma operação que deve ser classificada como atividade operacional na DFC.

- Compra de uma planta industrial.

- Emissão de ações para captura de recursos.

- Pagamento de juros sobre empréstimos obtidos pela empresa.

- Recebimento da venda de uma subsidiária, exceto os valores de caixa incluídos.

- Aquisição de títulos para investimento a curto prazo.

O gabarito preliminar da banca foi “alternativa C”, ou seja, a banca considerou que o pagamento de juros DEVE SER classificado como fluxo da atividade operacional.

De acordo com o item 33 da NBC TG 03 – Demonstração de Fluxo de Caixa, abaixo transcrito, Norma Brasileira de Contabilidade que Normatiza o CPC 03 e disciplina a Demonstração de Fluxo de Caixa, Para a empresas em geral, não existe consenso sobre a classificação desses fluxos de caixa, os juros pagos podem ser classificados como fluxos de caixa operacionais, porque eles entram na determinação do lucro líquido ou prejuízo.

Alternativamente, os juros pagos podem ser classificados como fluxos de caixa de financiamento, porque são custos de obtenção de recursos financeiros.

NBC TG 03 – Demonstração de Fluxo de Caixa

33. Os juros pagos e recebidos e os dividendos e os juros sobre o capital próprio recebidos são comumente classificados como fluxos de caixa operacionais em instituições financeiras. Todavia, não há consenso sobre a classificação desses fluxos de caixa para outras entidades. Os juros pagos e recebidos e os dividendos e os juros sobre o capital próprio recebidos podem ser classificados como fluxos de caixa operacionais, porque eles entram na determinação do lucro líquido ou prejuízo. Alternativamente, os juros pagos e os juros, os dividendos e os juros sobre o capital próprio recebidos podem ser classificados, respectivamente, como fluxos de caixa de financiamento e fluxos de caixa de investimento, porque são custos de obtenção de recursos financeiros ou retornos sobre investimentos.

Fica evidente que a alternativa C não está correta de acordo com as normas de contabilidade e portanto a manutenção do gabarito não deve prosperar.

Entretanto a alternativa E, “Aquisição de títulos para investimento a curto prazo” deve ser considerada a correta uma vez que esses investimentos de curso prazo caracterizariam instrumentos financeiros destinados à negociação ou disponível para venda futura, e conforme a mesma norma NBC TG 03, Os fluxos de caixa advindos das atividades operacionais são basicamente derivados das principais atividades geradoras de receita da entidade. Portanto, eles geralmente resultam de transações e de outros eventos que entram na apuração do lucro líquido ou prejuízo. Exemplos de fluxos de caixa que decorrem das atividades operacionais são:

(g) recebimentos e pagamentos de caixa de contratos mantidos para negociação imediata ou disponíveis para venda futura

Diante do exposto, solicitamos a ALTERAÇÃO do gabarito da alternativa A para alternativa E, ou alternativamente a ANULAÇÃO da questão.

Concurso ISS BH: recursos de Economia e Finanças Públicas

Em breve.

Concurso ISS BH: recursos de Direito Administrativo

Em breve.

Concurso ISS BH: recursos de Contabilidade Pública

Em breve.

Concurso ISS BH: recursos de Legislação Contábil

Em breve.

Saiba mais: Concurso ISS Belo Horizonte