Competência Tributária para SEFAZ-SP

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo sobre Competência Tributária para SEFAZ-SP.

O artigo será divido da seguinte forma:

- Competência para legislar x Competência Tributário

- Características

- Classificação

Sem mais delongas, vamos lá!

Competência para legislar x Competência Tributário

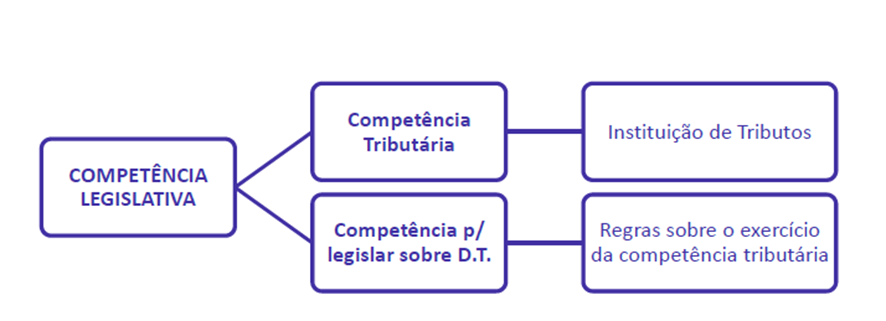

Para iniciar o resumo sobre Competência Tributária para SEFAZ-SP, vamos fazer uma diferenciação importante.

- Competência para legislar sobre direito tributário: Competência para editar leis sobre matéria tributária.

- Competência tributária: Competência constitucional para instituir tributos.

Em resumo, enquanto a competência tributária se refere à capacidade de instituir e cobrar tributos, a competência para legislar diz respeito à capacidade de criar normas jurídicas relativas aos tributos.

Compreendido essa distinção, vamos aprofundar.

Quanto à competência de legislação, devemos compreender o seguinte.

- Regras Gerais: União (CF, Art. 24, §2º)

- Exceção: Estados (CF, Art. 24) e Municípios de forma suplementar (CF, Art. 30)

Ainda, devemos lembrar que a Constituição não cria (institui) tributo, apenas outorga competência tributária aos entes, afinal a capacidade tributária é essencial para a organização financeira do Estado e para a execução de políticas públicas, mas deve ser exercida dentro dos limites estabelecidos pela Constituição, respeitando os princípios da legalidade, da anterioridade, da irretroatividade e da isonomia, entre outros.

Além disso, grave essa definição amplamente cobrada em prova.

CTN, Art. 6º A atribuição constitucional de competência tributária compreende a competência legislativa plena, ressalvadas as limitações contidas na Constituição Federal, nas Constituições dos Estados e nas Leis Orgânicas do Distrito Federal e dos Municípios, e observado o disposto nesta Lei.

Características

Continuando no resumo sobre Competência Tributária para SEFAZ-SP, vamos tratar sobre as Características da Competência Tributária.

Características da Competência Tributária:

- Indelegável (CTN, Art. 7): sem exceções. Não se confundindo com a capacidade tributária ativa (veremos a frente) e a mera arrecadação realizada por pessoas de direito privado (Art. 7, §3º), como bancos, por exemplo.

- Imprescritível (CTN, Art. 8): exercida a qualquer tempo, não permite que outro ente exerça em seu lugar.

- Inalterável: o ente não pode alterar sua competência tributária. Para alterar, deve-se alterar a própria CF (emenda constitucional).

- Irrenunciável: não se pode renunciar o que foi previsto Constituição Federal.

- Facultativa: é facultativo a instituição do tributo (Ex: IGF – CF, Art. 145), porém se for instituído será obrigatório a cobrança (CTN, Art. 3)

Essas são algumas das características fundamentais da capacidade tributária, que ajudam a definir o sistema tributário de um país e os poderes de cada ente federativo em relação à criação e cobrança de tributos e, claro, as que mais caem em prova.

Outra informação de suma importância é a Capacidade tributária ativa.

Capacidade tributária ativa: funções de arrecadar ou fiscalizar tributos, ou de executar leis, serviços, atos ou decisões administrativas em matéria tributária, conferida por uma pessoa jurídica de direito público a outra.

Características da capacidade tributária ativa:

- Delegável a PJ de d. público. Há exceções para o direito privado (SENAI, Confederação Nacional da Agricultura)

- Compreende as garantias e os privilégios processuais

- Pode ser revogada a qualquer tempo

Classificação

Dando prosseguimento ao resumo sobre Competência Tributária para SEFAZ-SP, vamos ver sobre as classificações no âmbito da competência tributária.

Classificação da Competência Tributária

- Privativa:

União (CF, Art. 153): IR, II, IE, IPI, IOF, ITR, IGF, IEG

Estados e DF (CF, Art. 155): ITCMD, ICMS, IPVA

Municípios e DF (CF, Art. 156): ISS, ITBI, IPTU + COSIP (Art. 149-A)

- Comum: Taxas, CM e Contribuição para RPPS (Art. 149, §1º)

- Cumulativa (CF, Art. 147)

União – em caso de Território federal: TF divididos em M: apenas impostos estaduais; TF não divididos: impostos estaduais + impostos municipais

DF: impostos estaduais + impostos municipais

- Especial:

Empréstimo Compulsório (CF, Art. 148): competência da União

Contribuições especiais (CF, Art. 149): competência da União

- Residual:

Impostos residuais: (CF, Art. 154, I): competência da U; LC; não cumulativos; impostos não previstos na CF (FG ou BC próprios)

Contribuições residuais para seguridade social (CF, Art. 195, §4º): competência da U; LC; não cumulativos; contribuições não previstas (FG ou BC próprios)

Taxas: E, conforme a competência residual dos estados (CF, Art. 25, §1º)

- Extraordinária

Imposto extraordinário de guerra – IEG (CF, Art. 154, II): U; L.O

Contribuição extraordinária para o RPPS (CF, Art. 149, §1º-B): U

Além disso, a reforma tributária criou uma competência compartilhada entre Estados, Distrito Federal (DF) e Municípios no âmbito do Imposto sobre Bens e Serviços (IBS).

Competência do IBS (CF, Art. 156-A, “caput”): competência compartilhada entre E, DF e M.

Considerações Finais

Pessoal, chegamos ao final do resumo sobre Competência Tributária para SEFAZ-SP, tema muito importante para a prova, espero que tenha sido útil.

Assim, não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!