Como focar o estudo de Legislação Tributária Específica?

Olá, queridas e queridos! Como vocês estão? O texto de hoje trará uma análise muito interessante sobre Legislação Tributária Específica. Será que vale a pena focar muito nos tributos principais? Analisaremos 3 provas recentes para responder essa questão: ICMS AL, ISS Campinas e ICMS GO. Vamos lá!

Por que estudar Legislação Tributária Específica?

Temos aqui a matéria que costuma ser a mais importante em uma prova da Área Fiscal. É costume de as bancas colocarem um peso muito grande para essa disciplina. Há casos em que ela totaliza 25% dos pontos totais da prova, ou seja, ¼ do total. É ponto pra caramba, concorda?

Faz-se necessário que o aluno, antes de adentrar na Legislação Tributária Específica do ente realizador do concurso, esteja muito afiado nas leis que trazem as normas gerais relativas a cada tributo. Dois casos muitos importantes são a Lei Kandir (Lei Complementar 87/96), relacionada ao ICMS, e a Lei Complementar116/03, referente ao ISS.

Lei Kandir: http://www.planalto.gov.br/ccivil_03/leis/lcp/Lcp87.htm

Lei do ISS: http://www.planalto.gov.br/ccivil_03/leis/lcp/lcp116.htm

Fique atento à literalidade!

Para melhorar ainda mais o fato de a pontuação ser bastante elevada, nota-se que sua cobrança é extremamente voltada à literalidade. Sabemos que a Legislação Tributária Específica cobrada costuma possuir uma extensão considerável, porém, é necessário aproveitar essa oportunidade de cobrança em um nível mais raso do conhecimento. Essa necessidade é evidenciada pelo fato de ser comum os aprovados gabaritarem essa disciplina ou chegarem muito próximo a isso.

É necessário que os alunos em alto nível aproveitem as questões literais para garantir esses pontos. Nesse estilo de questões, não há subjetividade, é tudo “preto no branco”, então é a chance daquele aluno bem preparado acertar tais questões com altíssima confiança e despendendo um tempo relativamente curto.

Mas, Caio, também há a cobrança de questões práticas? Bom, elas existem, porém, em uma proporção muito menor. Há uma certa dificuldade para que o examinador consiga construir uma questão prática de alto nível de dificuldade e que não gere dúvidas e ambiguidades em seu enunciado. Dessa forma, há uma alta probabilidade que questões práticas de alto nível sejam anuladas. Isso não é benéfico para o examinador, o que faz com que haja preferência por explorar a literalidade.

Em quais tributos, tópicos e leis devo dar preferência?

Essa é uma questão muito interessante e que traz dúvidas a muitos alunos, sejam intermediários ou experientes. Tratando-se de provas estaduais e municipais, a grande maioria dos candidatos já pensa “ICMS e ISS na veia! Irei estudá-los o dia todo, todos os dias, e sonhar com eles também”. Sei que o entusiasmo é bacana, mas existem algumas considerações a serem feitas.

Ao contrário do que muitos pensam, as bancas não levam em consideração a importância real dos tributos para elaborar a distribuição das questões. Explico: não é por que o ICMS representa a maior arrecadação dos Estados que a prova focará nesse tributo. Isso era algo que costumava acontecer antigamente, nos concursos fiscais de 2014 para trás. Porém, a partir dos concursos realizados em 2018, essa tendência mudou completamente.

Qual é o panorama atual? Evidenciação de inúmeros dispositivos acessórios, sejam leis, decretos ou instruções normativas, no edital e cobrança nas provas. Ou seja, a preferência aos tributos “principais”, no caso ICMS e ISS, foi substituída por uma avaliação mais abragente. Evidenciaremos tal fato nas análises a seguir.

Análise da distribuição de assuntos nas provas de Legislação Tributária Específica

Analisaremos 3 provas atuais a seguir: ICMS AL (CESPE), ISS Campinas (Vunesp) e ICMS GO (FCC). É importante deixarmos claro que cada linha da coluna “Assunto” refere-se a um dispositivo jurídico distinto, seja uma lei, decreto ou instrução normativa. A sigla PAT significa Processo Administrativo Tributário.

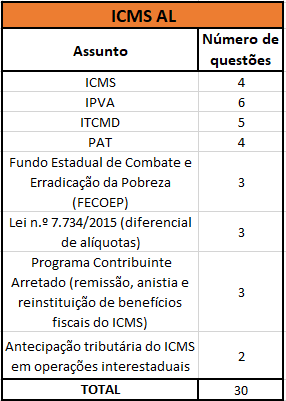

ICMS AL

A prova do ICMS AL foi extremamente equilibrada como pode ser visualizado na tabela acima. Um fato interessante é que, com exceção do Código Tributário Estadual, todos os outros dispositivos jurídicos do edital foram cobrados. Além disso, não foram cobranças singulares, de somente uma questão. Por outro lado, evidencia-se que a lei do ICMS foi tema de apenas 4 questões das 30 totais. Quem focou extremamente nela e não deu atenção aos demais temas pode não ter obtido o resultado esperado.

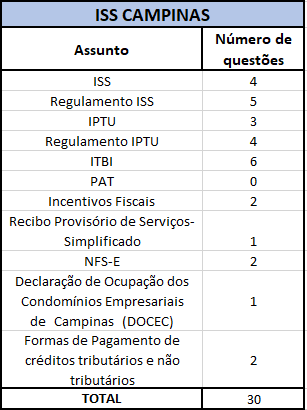

ISS Campinas

No caso do ISS Campinas, temos mais um exemplo no qual a cobrança foi bastante ampla e diversa. Na prova do ICMS AL, não houve a cobrança dos regulamentos dos tributos, como houve no ISS Campinas. Os regulamentos costumam evidenciar maiores detalhes sobre o “funcionamento” dos tributos, o que faz com que sejam frequentemente temas de questões. A surpresa nessa prova foi o fato de o Processo Administrativo Tributário (PAT) não ter sido cobrado. É um dispositivo extremamente importante, relacionado à operacionalização de importantes temas tributários, e que costuma ser tema de muitas questões.

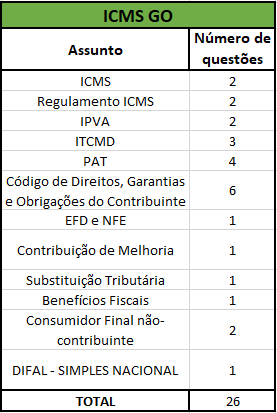

ICMS GO

A prova do ICMS GO também evidenciou uma ampla distribuição de temas. Aqui, a surpresa foi a cobrança de 6 questões sobre um dispositivo considerado, à época, completamente acessório. O Código de Direitos, Garantias e Obrigações do Contribuinte foi, com certeza, o ponto mais comentado sobre a prova. É interessante reparar que houve somente 4 questões cobrando a lei e o regulamento do ICMS. Os últimos 4 assuntos da tabela também são referentes ao ICMS, mas estavam em dispositivos distintos, como decretos e anexos.

Concluindo: onde focar?

Os dados e a análise acima falam por si só: é necessário estar preparado para tudo o que está evidenciado no edital. Em todas as provas acima existiram “surpresas”, ou seja, cobranças que fogem ao esperado. Por outro lado, aqueles candidatos que se prepararam igualmente para todos os assuntos obtiveram pontuações altíssimas.

Essa é a nossa dica: estudem todos os dispositivos na mesma proporção! Isso faz com que qualquer “surpresa” não exista para você. Os pontos de Legislação Tributária Específica são importantíssimos e é uma disciplina que ajuda a criar confiança no decorrer da prova. Esteja preparado e consequentemente os pontos virão!

Esperamos que tenham gostado da análise. Desejo ótimos estudos a todos e um grande abraço!

Caio Castilho.

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Fique por dentro de todos os concursos: