Resumo sobre Cobrança e Local ICMS SEFAZ-ES – Lei 7.000/01

Olá, pessoal. Tudo certo? No artigo de hoje vamos tratar o Resumo sobre Cobrança e Local ICMS SEFAZ-ES, tema disciplinado na Lei 7.000/01.

O artigo abordará as seguintes frentes:

- Suspensão da cobrança

- Diferimento

- Local da operação e prestação

- Estabelecimento

Como vocês sabem, muitas partes das Leis Estaduais apenas reproduzem o que já está previsto na Lei Kandir, assim vamos tentar focar naquilo que é específico para a SEFAZ-ES.

Vamos lá.

Suspensão da cobrança do imposto

Iniciando o Resumo sobre Cobrança e Local ICMS SEFAZ-ES, conheçamos a suspensão da cobrança.

Suspensão da cobrança do imposto (art. 9): a cobrança do ICMS poderá ser suspensa quando o destinatário estiver localizado no Espírito Santo e se revestir da qualidade de contribuinte do imposto, sem prejuízo das demais situações previstas na legislação aplicável.

Atente-se aos requisitos:

- Destinatário no ES

- Contribuinte

Obs.: A suspensão concedida a mercadoria não atinge automaticamente a prestação de serviço relacionado (frete).

Ainda, o regulamento (decreto) disporá sobre as hipóteses de suspensão e sobre o controle das obrigações acessórias a serem cumpridas pelos contribuintes beneficiários da suspensão

Para ficar mais claro, vejamos um exemplo apresentado pelo Professor Eduardo da Rocha.

Contribuinte capixaba “A” deu saída em uma máquina que se encontrava quebrada para ser consertada no estabelecimento “B”, também no Estado do Espírito Santo. A legislação afirma, no Anexo II, que se a mercadoria voltar em 180 dias, que podem ser prorrogados, não haverá que se falar em ICMS. Entretanto, caso a mercadoria não volte dentro do prazo (essa é a condição), o ICMS da saída do estabelecimento “A” para “B” passa a ser devido, com os devidos acréscimos legais.

Bem interessante, não é mesmo? Não deixe de conhecer nossas aulas.

SEFAZ-ES – Estratégia Concursos

Diferimento (substituição para trás)

Dando continuidade ao Resumo sobre Cobrança e Local ICMS SEFAZ-ES, vejamos as disposições sobre diferimento.

A primeira coisa importante a lembrar é que diferimento é sinônimo de substituição para trás. Trata-se da modalidade de substituição que posterga (atrasa) o lançamento e consequentemente o pagamento.

Diferimento (Art. 10): O lançamento e o pagamento poderão ser diferidos (postergados), conforme regulamento (decreto).

Encerrado o diferimento (Art. 10, §1º): imposto será recolhido, mesmo que as saídas ou as prestações subsequentes ocorram com isenção, imunidade ou não-incidência. -> Em outras palavras, se uma mercadoria for destinada ao exterior, por exemplo, interromperá o diferimento e será necessário recolher o imposto devido.

Atente-se que se o diferimento de mercadorias importadas estiverem ao abrigo da Lei n.º 2.508/1970, que criou o FUNDAP (Fundo para o Desenvolvimento das Atividades Portuárias), o lançamento e o pagamento ficam diferidos ao momento que ocorrer a saída da mercadoria importada do estabelecimento do importador (Art. 10, §1º):

Local da operação e da prestação

Qual a utilidade em saber qual o local da operação ou da prestação? Muito simples, com a localização da operação o Fisco poderá saber quem deve ser cobrado e qual estabelecimento é responsável, e “falando” em concurso público, muitas questões são cobradas nesse tema.

Como havíamos comentado, a maior parte da localização das operações são reproduções da Lei Kandir, assim vamos focar naquilo que é “novo”.

Antes de adentrarmos as hipóteses, atente-se às presunções que a Lei nos trouxe.

- Presume-se interna a operação quando o sujeito passivo não comprovar a saída da mercadoria do território deste Estado com destino a outro Estado, ou ao Distrito Federal, ou a sua efetiva exportação (Art. 44, § 4.º)

- Presume-se destinada a entrega neste Estado a mercadoria ou bem proveniente de outro Estado, do Distrito Federal, ou do Exterior, sem documentação comprobatória do seu destino (Art. 44, § 5.º)

Mercadoria ou bem (Art. 44, I)

- c) o do estabelecimento que transfira a propriedade ou o título que a represente, de mercadoria por ele adquirida no País e que por ele não tenha transitado; -> Hipótese de circulação ficta

Tema já tratado na Kandir, entretanto lembre-se que o dispositivo não se aplica às mercadorias recebidas em regime de depósito de contribuinte de outro Estado (Art. 44, §1º).

- g) onde estiver localizado o adquirente, inclusive consumidor final, nas operações interestaduais com energia elétrica e petróleo, lubrificantes e combustíveis dele derivados, quando não destinados à industrialização ou à comercialização;

Comparemos com a Lei Kandir.

g) o do Estado onde estiver localizado o adquirente, inclusive consumidor final, nas operações interestaduais com energia elétrica e petróleo, lubrificantes e combustíveis dele derivados, quando não destinados à industrialização ou à comercialização;

h) de onde o ouro tenha sido extraído, quando não considerado como ativo financeiro ou instrumento cambial;

Comparemos com a Lei Kandir.

h) o do Estado de onde o ouro tenha sido extraído, quando não considerado como ativo financeiro ou instrumento cambial;

Ainda que semanticamente não haja prejuízo, essa diferença pode confundir. Atenção!

Operações interestaduais – Difal

Tratando sobre localização da operação no caso de operações interestaduais, temos o seguinte:

Art. 44, I – tratando-se de mercadoria ou bem:

j) o do estabelecimento destinatário, na hipótese do inciso XIII do art. 3º e para os efeitos do § 3º do art. 11;

Art. 44, II – tratando-se de prestação de serviço de transporte:

c) o do estabelecimento destinatário do serviço, na hipótese do inciso XIV do art. 3º e para os efeitos do § 3º do art. 11;

Art. 44, III – Tratando-se de prestação onerosa de serviço de comunicação:

c) o do estabelecimento destinatário do serviço, na hipótese e para os efeitos o inciso XIII do art. 3º;

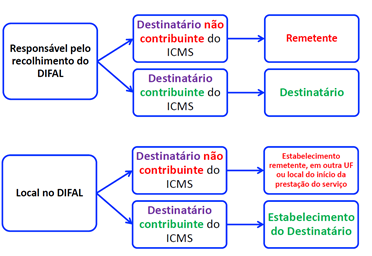

Basicamente temos que o local da operação interestadual será o estabelecimento do destinatário quando o consumidor final for contribuinte. Se não for contribuinte, o local será o estabelecimento remetente.

Para facilitar, ficamos com um esquema do professor Eduardo da Rocha.

Do estabelecimento

Para finalizar o Resumo sobre Cobrança e Local ICMS SEFAZ-ES, vamos ver agora sobre o estabelecimento. Nesse sentido, lembremos da definição de estabelecimento (mera reprodução da Lei Kandir – Art. 11, §3º).

Art. 45. Para efeito desta lei, estabelecimento é o local, privado ou público, edificado ou não, próprio ou de terceiro, onde pessoas físicas ou jurídicas exerçam suas atividades em caráter temporário ou permanente, bem como onde se encontrem armazenadas mercadorias (…)

A Lei também apresentou algumas importantes definições, vamos conhecer.

- Depósito fechado (Art. 45, §2º): o estabelecimento que o contribuinte mantenha exclusivamente para armazenamento de suas mercadorias.

Ou seja, podemos distinguir armazém geral e depósito fechado da seguinte maneira.

Não confunda:

Armazém geral: para armazenamento de mercadorias de diversos clientes

Depósito fechado: para armazenar suas próprias mercadorias

- Comércio atacadista (Art. 46): o estabelecimento assim classificado para efeito de inscrição no Cadastro Nacional de Pessoas Jurídicas – CNPJ. -> Decreto disporá sobre a obrigatoriedade de manutenção e uso de equipamento Emissor de Cupom Fiscal (ECF)

- Estabelecimentos varejistas (Art. 47): Aqueles que não sejam comércio atacadista. ->Se inscritos no cadastro de contribuintes, são obrigados a manter e utilizar o ECF. A requisição de autorização de uso deve ser feita antes do início de suas atividades (Art. 47, §1º)

Considerações Finais

Pessoal, chegamos ao final do Resumo sobre o Fato gerador do ICMS SEFAZ-ES, tema disciplinado na Lei 7.000/01. Espero que tenham gostado.

Como vocês puderam perceber, o conhecimento sobre a Lei Kandir é essencial para compreender a legislação estadual específica e “completar” o todo. Nesse sentido, fica como recomendação a aula do professor Eduardo da Rocha.

Além disso, a prática de muitas questões é essencial para fixar o conteúdo da Legislação, logo pratique muito com nosso Sistema de Questões.

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Até mais e bons estudos!