BITCOIN: o que é e qual sua importância nos concursos e investimentos

Aviso: As opiniões contidas neste artigo são estritamente pessoais e não guardam nenhuma relação com a Comissão de Valores Mobiliários, instituição em que trabalho.

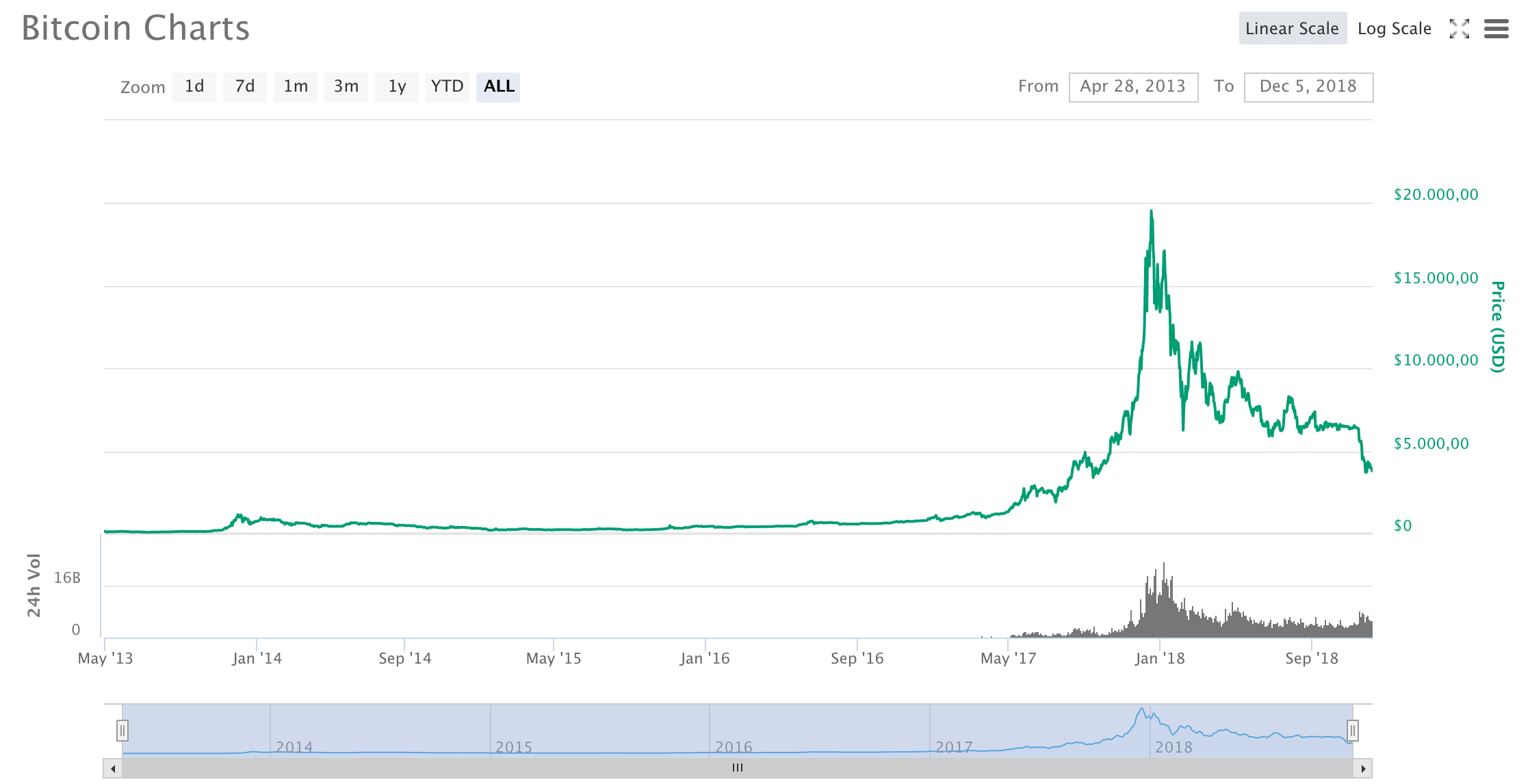

Há certo tempo o Bitcoin caiu no conhecimento popular. Mesmo sem conhecermos o real significado e função dessa “moeda virtual”, fato é que quase todos falam dela por aí. O fenômeno Bitcoin pode ser explicado por esse gráfico abaixo:

O gráfico mostra o preço, em dólares, do Bitcoin desde 2013, que de USD 135,30 (abril de 2013) chegou a USD 19 mil em dezembro de 2017. A partir de então o preço caiu até os atuais USD 3,8 mil (dezembro de 2018).

Visto sob qualquer prisma, temos, realmente, algo fenomenal. A valorização do valor inicial até o pico foi de quase 14.000%. Se considerarmos do início da cotação até dezembro de 2018, a valorização foi de aproximadamente 2.800%. E, claro, aqueles que compraram o Bitcoin no pico perderam mais de 80% do valor investido.

Como disse, fenomenal em todos os sentidos! Rs…

Nesse momento, você deve estar se perguntando: qual o motivo do Prof. Vicente Camillo estar falando sobre bitcoin a essa altura do campeonato?!

Simples, o tema já começou a ser cobrado em provas de concursos. Em 2018, editais de concursos bancários já citaram o assunto explicitamente. Como o tema já começou a ser estudado com profundidade pelos mais diversos reguladores financeiros mundo à fora[1], há chances de o assunto ser solicitado em concursos vindouros da área econômica e financeira, além de continuar a ser cobrado em concursos públicos.

Algumas publicações da CVM sobre o assunto podem ser encontradas no site da instituição. O Banco Central também já se manifestou sobre o tema e você pode consultar no site da instituição.

E, tem mais: uma pesquisa acadêmica ainda inédita que será publicada em breve (tive acesso em primeira mão) testou o investimento em Bitcoin no Brasil sob uma ótica de alocação de carteiras, ou seja, analisou se “o Bitcoin é capaz de aumentar a eficiência de uma carteira diversificada de um investidor de varejo no mercado financeiro brasileiro”.

Bem, temos mais um assunto abordado nas provas econômicas e financeiras que pode ser impactado pelo Bitcoin.

Já deu pra notar que o tema interessa e, por isso, iremos analisa-lo em duas etapas. Na primeira, será apresentada a definição de criptomoedas, dando ênfase ao Bitcoin. Na segunda, iremos tratar do Bitcoin no âmbito da alocação de ativos e na formação de uma carteira eficiente.

Bitcoin: o que é?

São muitas respostas para a pergunta acima. Mas, vamos facilitar: o Bitcoin foi criado para ser uma moeda digital, servindo como meio de troca, unidade de conta e reserva de valor nos meios digitais.

O Bitcoin, ao menos em sua concepção original, tem como objetivo assumir as clássicas funções da moeda, conforme definido pela teoria econômica, em um mundo digital.

Uma tecnologia foi desenvolvida para que as funcionalidades do Bitcoin possam ser aplicáveis. O provável criador da tecnologia, um misterioso sujeito conhecido como Satoshi Nakamoto, definiu as funcionalidades do Bitcoin da forma que segue:

- impossibilidade de gastar a mesma moeda mais de uma vez;

- ausência de necessidade de confiar em terceiros;

- possibilidade de anonimato;

- modelo de criação de novas moedas pré-definido e conhecido; e

- rede distribuída para garantir a confiabilidade e segurança do sistema.

A tecnologia que permite a desnecessidade de um sistema centralizado de liquidação e compensação (no Brasil temos o sistema de pagamentos brasileiro, administrado pelo Bacen, para realizar essa função) e a garantia de anonimato logo chamaram a atenção logo chamou a atenção e ficou conhecida como blockchain. Ao se valer de criptografia, logo cunhou a expressão cryptocurrency, ou seja, criptomoeda (na intimidade, cripto).

Assim, toda moeda digital que se vale dessa tecnologia é chamada de criptomoedas, como o Bitcoin. Falando em uma linguagem de concurseiro: Bitcoin é espécie; criptomoeda é gênero!

No entanto, ao passo que o Bitcoin (e as demais criptos) se tornou mais conhecido novas definições foram sendo colocadas e discordâncias na definição surgiram.

Segundo o estudo citado anteriormente:

Para alguns o Bitcoin é uma moeda digital, com potencial para provocar uma ruptura nos sistemas de pagamentos ou mesmo no sistema monetário (Böhme et al. (2015). Todavia, a rede do Bitcoin apresenta, na atualidade, uma limitação em relação à quantidade de transações que ela pode processar em determinado período, o que limita a sua função de moeda digital. Além disso o Bitcoin apresenta limitações para desempenhar a função monetária de unidade de conta em razão de sua alta volatilidade. Essa alta variação de preço também inviabiliza seu uso como reserva de valor (Yermack (2015).

Há, no entanto, indícios de que o Bitcoin está assumindo características de uma commodity e se distanciando da sua concepção original de moeda para transações do dia-a-dia na internet. Não é por outro motivo que ele vem sendo cada vez mais chamado de “ouro digital” (James (2018)). Nessa linha, Coindesk (2017, p. 80) constatou que há uma divisão dos participantes do mercado com relação ao seu entendimento sobre o Bitcoin quando questionados “What do you compare Bitcoin most to?”. Para 57,02% o criptoativo seria comparável a uma moeda digital, ao passo que 42,98% dos respondentes da pesquisa o considera ouro digital. A pesquisa foi realizada durante o segundo trimestre de 2017 com mais de 1.300 leitores do portal Coindesk, que é especializado em criptoativos. Na mesma linha, do ponto de vista governamental a Commodity Futures Trading Commission (2015, p. 3) dos Estados Unidos informou que “Bitcoin and other virtual currencies are encompassed in the definition and properly defined as commodities.”

Controvérsias à parte, podemos considerar que o Bitcoin é cada vez menos considerado e utilizado como moeda (sobretudo em função de sua volatilidade de preço, o que dificulta utiliza-lo como unidade de conta e meio de troca) e cada vez mais considerado uma classe de ativo para investimento.

Essa definição é corroborada pelo desenvolvimento de inúmeros produtos e serviços financeiros relativos ao Bitcoin que passaram a ser oferecidos, como as informações financeiras prestadas pela Bloomberg, o desenvolvimento de “bolsas” para negociação de Bitcoin e de plataforma com foco em investidores institucionais para realizar a negociação, compensação e liquidação de derivativos financeiros que tenham criptoativos como ativo subjacente.

No Brasil, a “bolsa” a mais antiga em operação é o Mercado Bitcoin, que informa, em sua plataforma, já possuir mais de 1 milhão de clientes cadastrados, quantidade superior aos cerca de 600 mil investidores pessoas físicas da B3 ao final de 2017 (que representam cerca de 97% do total de investidores naquela bolsa).

Bem, se aparecer em sua prova o assunto, você já sabe: o Bitcoin foi desenvolvido para ser uma moeda virtual, assumindo as funções tradicionais da moeda, mas cada vez mais se torna uma classe de ativo para investimento.

E é aqui que entramos na segunda parte do nosso artigo. Se ele pode ser definido como um ativo para investimento, como analisa-lo sob a ótica da formação de carteiras eficientes e como isso pode ser cobrado em provas de concursos e, ainda, ser útil em sua vida financeira.

É que veremos no próximo tópico.

O Bitcoin e a eficiência da carteira do investidor

Os concurseiros das áreas econômica e financeira conhecem os conceitos da teoria do portfólio, desenvolvida por Harry Markowitz.

A também chamada Teoria de Markowitz causou uma revolução no mundo econômico e financeiro provando um argumento muito simples e bem conhecido: não se deve colocar todos os ovos na mesma cesta.

A ideia é interessante pela sua simplicidade e sofisticação ao mesmo tempo. Segundo Markowitz, o risco de uma carteira de ativos não é dado pela média ponderada do risco individual de cada ativo, pois é preciso considerar a correlação entre os ativos para determinar o risco da carteira.

Nesse sentido, o segredo na hora de se investir (e também para acertar questões de prova que cobram esse assunto) é DIVERSIFICAR! A razão pela qual a diversificação melhora a eficiência da carteira é que, na medida em que novos ativos são adicionados, o risco total da carteira é reduzido para um determinado nível de retorno.

Através da diversificação é possível construir uma “alocação ótima”, é possível obter um risco menor para um dado retorno, ou, para um mesmo risco, obter um retorno maior.

E aqui voltamos ao Bitcoin.

O estudo citado testou uma carteira de investimentos com e sem Bitcoin entre 2013 e 2018.

A conclusão:

O Bitcoin auxilia no processo de diversificação de riscos e, dessa forma, pode aumentar o retorno da carteira para determinados níveis de risco.

A pesquisa considerou carteiras compostas pelos principais ativos e índices de ativos acessíveis a um investidor de varejo no mercado brasileiro (SELIC, índice IMA-Geral, Índice Ibovespa, Índice IFIX, Ouro e Dólar norte-americano) com e sem Bitcoin.

Por exemplo, uma carteira composta por estes ativos sem Bitcoin apresentou um desvio padrão de 14,97% a.a. (essa é a taxa de risco) e um retorno de 11,90% a.a. Ao inserir Bitcoin nessa carteira (na proporção de 17,84%), o risco permaneceu em 14,97% a.a., ao passo que o retorno subiu para 37,05% a.a.

Um investidor que aplicasse R$ 100 mil reais em 2013 nessa carteira sem Bitcoin teria em 2018 o total de R$ 175.448,81. Se a mesma aplicação fosse feita na carteira com Bitcoin, o valor total em 2018 seria de R$ 483.498,58. Ou seja, um valor 176% maior correndo o mesmo risco!!!

Significativo, não?!

Para além dos valores envolvidos, é interessante notar o poder prático da diversificação da teoria de Markowitz. E quem disse que concursos cobram conceitos inúteis?!

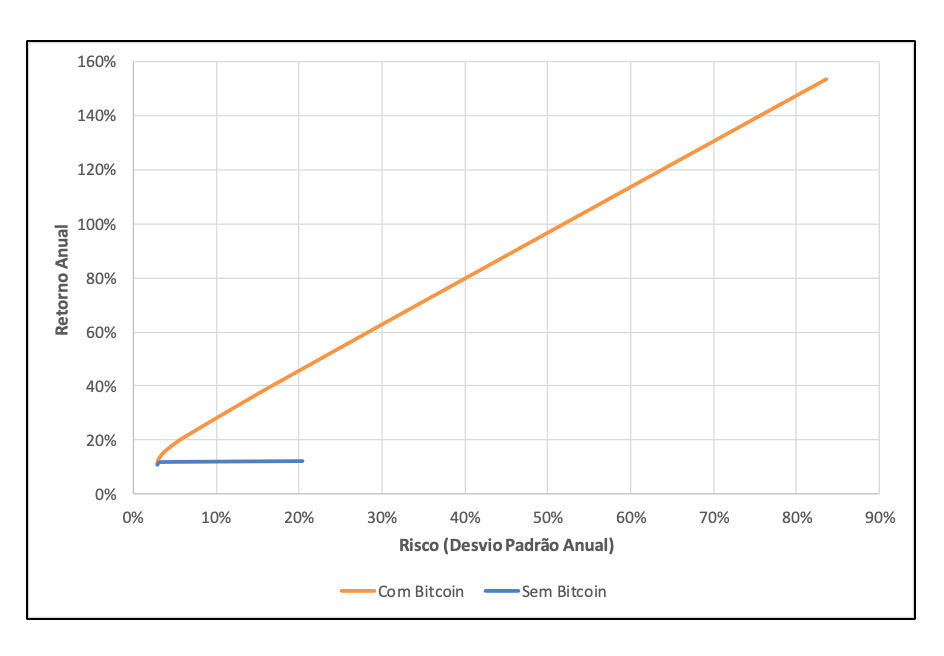

A fronteira eficiente da pesquisa é apresentada abaixo com e sem bitcoin:

Traduzindo: para um risco representado por um desvio padrão de 20% a.a., a carteira com Bitcoin rendeu mais de 40% a.a., enquanto que a sem Bitcoin apresentou rendimento de menos de 20% a.a. Uma rentabilidade maior que o dobro com os mesmos riscos incorridos.

É também importante considerar que a inserção de parcelas maiores de Bitcoin na carteira possibilitou ao investidor, no período analisado, maiores possibilidades na relação risco x retorno. Assim, investidores que desejam correr mais riscos e ter a chance de maiores retornos conseguiram essa possibilidade na carteira com Bitcoin, enquanto ela não está disponível na carteira sem Bitcoin.

Segundo a referida dissertação de mestrado, “para pontos com o mesmo nível de risco, as carteiras com a possibilidade de inclusão do Bitcoin consistentemente resultam em maior retorno do que aquelas em que não há a possibilidade de sua inclusão” e, além disso, ela pode “atender os investidores com maior apetite por risco em busca de maiores retornos. Tanto o deslocamento quanto a expansão da fronteira eficiente são evidências de que o Bitcoin é capaz de aumentar a eficiência da carteira diversificada do investidor brasileiro.”

Como dito, essa conclusão é muito importante para concursos e para a vida financeira de cada um. Atentem-se à relação risco x retorno das carteiras de investimentos, não acreditem nos anúncios que prometem elevada rentabilidade sem apresentar os potenciais riscos incorridos e, mais importante, coloquem os ovos em várias cestas. Mesmo um ativo com alta volatilidade, como o Bitcoin, pode mitigar os riscos de um portfolio e, assim, elevar a rentabilidade para uma determinado risco incorrido.

Diversifiquem, pessoal! E sejam felizes!!

Ah, e não se esqueçam de me seguir no Instagram: @profvicentecamillo

Prof. Vicente Camillo

[1] A CVM autorizou, recentemente, o investimento em criptomoedas por alguns fundos de investimento. A íntegra da decisão pode ser lida em http://www.cvm.gov.br/export/sites/cvm/legislacao/oficios-circulares/sin/anexos/oc-sin-1118.pdf