Aspecto Quantitativo ICMS-RJ: Legislação Tributária Estadual

Olá, pessoal. Tudo certo? No artigo de hoje veremos sobre o Aspecto Quantitativo ICMS-RJ, tema da Legislação Tributária Estadual (LTE).

O conteúdo foi extraído do RICMS-RJ (Decreto 27.427/2000) e em alguns casos da Lei 2.657/1996 (que serão apontados em caso de utilização).

O artigo será divido da seguinte forma:

- Base de Cálculo

- Interdependência e Pauta Fiscal

- Alíquota

Vamos lá?

Base de Cálculo

Iniciemos o resumo sobre o Aspecto Quantitativo ICMS-RJ pela base de cálculo das principais operações.

Base de Cálculo

- Regra (Art. 4, I e IX): valor da operação (saída da mercadoria) ou preço do serviço (transporte)

- Comunicação onerosa e “importação de serviço” (Art. 4, X): valor da prestação do serviço, acrescido, se for o caso, de todos os encargos relacionados com a sua utilização;

- Petróleo (Art. 4, XV): preço de referência do petróleo, a ser aplicado a cada período de apuração ao petróleo produzido em cada campo durante o referido período, em reais por metro cúbico, na condição padrão de medição, sendo igual à média ponderada dos seus preços de venda praticados pelo concessionário, em condições normais de mercado, ou ao seu preço mínimo estabelecido pela ANP, aplicando-se o que for maior.

- Importação (Art. 4, V): valor da mercadoria (valor aduaneiro*) + ICMS (integra a BC) + II + IPI + IOF + outras despesas (aduaneiras, juros, frete/seguro – FOB, descontos condicionais)

* Valor fixado pela autoridade aduaneira para BC do I.I substitui o valor declarado (Art. 11, §2º)

- Industrialização (Art. 4º, II): valor acrescido relativo à industrialização, abrangendo mão-de-obra, insumos aplicados e despesas cobradas do encomendante;

- Venda no Arrendamento Mercantil (Art. 4º, §3º): valor residual do bem

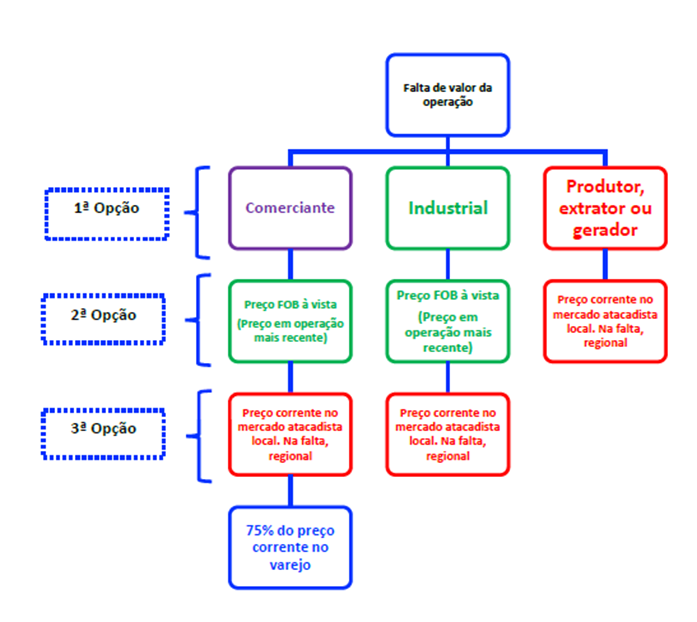

- Ausência de valor da operação/prestação (Art. 7):

- Entrada no Estado com Destinatário Incerto (Art. 13) – contribuinte de outro Estado sem destinatário, o imposto deve ser recolhido antecipadamente – BC:

– 1º: Preço Final: preço final no varejo fixado pelo remetente ou por órgão federal competente;

– 2º: Custo + MVA: valor da NF (inclusive o IPI) + 50%

Obs.: É admitida a compensação do imposto pago no Estado de origem (BC x alíquota interestadual)

Interdependência e Pauta Fiscal

Continuemos o resumo sobre o Aspecto Quantitativo ICMS-RJ agora tratando sobre a Interdependência.

- Supervalorização de Frete (Art. 5º, §2º) – empresas interdependentes e valor de frete anormal: o valor excedente é havido como parte do preço da mercadoria

- Operações internas (Art. 5º, §5º e §6º): preço praticado nas operações da empresa com adquirente “independente”; na falta deste preço, utiliza-se as regras da “Ausência de Valor”.

E o que se caracteriza como interdependência? Vejamos,

Hipóteses de Interdependência (Art. 5º, §3º) – consideram-se interdependentes duas empresas quando:

– Participação societal (1): uma delas, por si, seus sócios ou acionistas e respectivos cônjuges e filhos menores, for titular de mais de 50% do capital da outra;

– Sócios (2): uma mesma pessoa fizer parte de ambas, na qualidade de diretor ou sócio com funções de gerência, ainda que exercidas sob outra denominação;

– “Oligopsônio” (3). uma tiver vendido ou consignado à outra, no ano anterior, mais de 20%, no caso de distribuição com exclusividade em determinada área do território nacional, e mais de 50%, nos demais casos, do volume das vendas dos produtos tributados de sua fabricação, importação ou arrematação;

– “Monopsônio” (4): uma delas, por qualquer forma ou título, for a única adquirente de um ou de mais de um dos produtos industrializados, importados ou arrematados pela outra, ainda quando a exclusividade se refira apenas à padronagem, marca ou tipo do produto;

– Contrato de participação (5): uma vender à outra, mediante contrato de participação ou ajuste semelhante

Já a pauta fiscal é utilizada quando o preço declarado pelo contribuinte for inferior ao de mercado.

- BC na Pauta Fiscal (Art. 12): preço corrente da mercadoria ou, na sua falta, o preço de produção (aquisição mais recente) + MVA

Alíquota

Para finalizar o resumo sobre o Aspecto Quantitativo ICMS-RJ, vejamos as principais alíquotas.

Alíquota (Lei 2.657/96, Art. 14)

37%: supérfluos – op. interna ou importação

– arma e munição, suas partes e acessórios;

– perfume e cosmético;

– bebida alcoólica, exceto cerveja, chope e aguardente de cana e de melaço;

35%: cigarro, charuto, cigarrilha, fumo e artigo correlato

30%: gasolina e álcool carburante

26%: comunicação

25%: energia elétrica – consumo acima de 300 Kw/h mensais

20%: Operação Interna

18%: extração de petróleo

17%: cerveja e chope

16%: importação

12%: alimento (regra geral)

Devido à quantidade de hipóteses, imagino ser inviável o examinador cobrar em profundidade as alíquotas.

Assim, saiba as principais, como: Alíquota interna (20%), Gasolina (30%); Extração de Petróleo (18%) e Importação (16%). Outro ponto interessante é que para os bens supérfluos, a alíquota é de 37% na operação interna ou importação.

Considerações Finais

Pessoal, chegamos ao final do resumo sobre o Aspecto Quantitativo ICMS-RJ. Espero que o artigo tenha sido útil.

Obviamente o artigo traz apenas um trecho da legislação, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin