Resumo das principais fórmulas de Análise das Demonstrações Contábeis

Confira neste artigo um resumo das principais fórmulas para o tema de Análise das Demonstrações Contábeis.

Olá, amigo Estrategista. Tudo bem?

A Análise das Demonstrações Contábeis está inserida dentro da disciplina de Contabilidade, sendo esse um conteúdo de grande relevância em concursos, possuindo uma grande quantidade de fórmulas para serem lembradas durante a prova.

Desse modo, preparamos um resumo com as principais fórmulas da Análise das Demonstrações Contábeis para você gabaritar todas as questões sobre esse assunto.

De modo a abranger o maior conteúdo possível, iremos dividir o nosso estudo nos seguintes tópicos:

- Análise das Demonstrações Contábeis;

- Análise Horizontal e Vertical;

- Índices de Endividamento;

- Índices de Liquidez;

- Índices de Lucratividade;

- Índices de Rentabilidade;

- Índices de Rotatividade;

- Grau de Alavancagem Financeira.

Análise das Demonstrações Contábeis

A Contabilidade busca fornecer informações úteis aos seus usuários sobre as entidades. Através dessas informações, as quais são retiradas das demonstrações contábeis de uma empresa, principalmente do Balanço Patrimonial e da Demonstração dos Resultados do Exercício, é possível realizar a sua análise econômica e financeira. Esse procedimento é chamado de Análise das Demonstrações Contábeis (ADC).

Através dessa análise, os usuários interessados podem avaliar a situação atual da entidade, de modo a conhecer sua rentabilidade, capacidade de pagamento dos seus débitos, política financeira, avaliar se é vantajoso investir nessa empresa, entre outras verificações.

Há 3 meios para se realizar a Análise das Demonstrações Contábeis: Análise Horizontal, Análise Vertical e Análise por Índices, sendo essa última repleta de fórmulas. Esses métodos permitem avaliar a evolução da empresa durante determinado período, comparar os resultados de diferentes entidades, entre outras análises.

Análise Horizontal

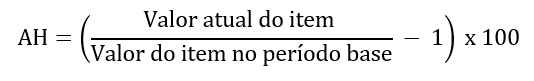

Também chamada de Análise de Evolução, a Análise Horizontal permite a verificação da evolução dos elementos das Demonstrações Contábeis, separadamente ou em conjunto, no decorrer do tempo. Dessa maneira, é possível verificar as mudanças e tendências da situação patrimonial da empresa com o decorrer dos exercícios.

O seu cálculo é simples, basta escolher um exercício como base e concedê-lo o valor de 100%. Desse modo, utilizando a fórmula abaixo, é possível saber se houve redução ou aumento do valor da conta entre os períodos analisados:

Análise Vertical

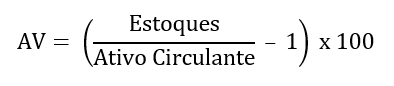

A Análise Vertical, ou Análise de Estrutura, permite a comparação entre diferentes elementos das demonstrações contábeis dentro de um mesmo exercício, através da medição do percentual de cada item em relação ao todo, possibilitando a comparação de valores em um mesmo período de tempo.

Para realizar o seu cálculo, basta selecionar uma conta específica em relação a um valor base. Por exemplo, vamos calcular qual a participação da conta Estoques dentro do Ativo Circulante:

PARA FIXAR:

Análise Horizontal: mesmos elementos são comparados em diferentes períodos.

Análise Vertical: diferentes elementos são comparados em um mesmo período.

Análise por Índices

Esse é o processo de Análise das Demonstrações Contábeis mais utilizado, o qual consiste em realizar uma relação lógica entre diversas contas e grupos de contas.

Esses índices permitem que seja mensurada a situação econômica e financeira de uma entidade, sendo eles divididos em grupos: Índices de Liquidez ou Solvência, Índices de Estrutura ou Endividamento, Índices de Lucratividade ou de Margem, Índices de Rentabilidade e Índices de Rotatividade.

As fórmulas que serão apresentadas neste artigo possuem diversas siglas, sendo os seus significados dispostos abaixo:

AC: Ativo Circulante / ANC: Ativo Não Circulante / AT: Ativo Total

PC: Passivo Circulante / PNC: Passivo Não Circulante

PL: Patrimônio Líquido / VL: Vendas Líquidas

LL: Lucro Líquido / LB: Lucro Bruto / LO: Lucro Operacional

CMV: Custo de Mercadorias Vendidas / DF: Despesas Financeiras

Índices de Endividamento

Através desses índices, é analisado o grau de endividamento de uma entidade, calculando quanto do capital próprio que está sendo financiado por capital de terceiros.

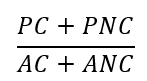

Índice de Endividamento Total

Esse índice determina o endividamento da empresa (passivos circulantes e não circulantes) em relação ao ativo total.

Se esse indicador for maior do que 1, indica que o passivo exigível é maior que o ativo, caracterizando uma situação patrimonial negativa.

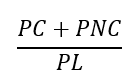

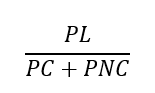

Índice de Participação de Capital de Terceiros

Também chamado de Grau de Endividamento, ele demonstra quanto do capital de terceiros (passivo exigível) foi obtido por cada unidade monetária de capital próprio (patrimônio líquido).

Quanto maior esse indicador, pior para empresa.

Índice de Garantia de Capital de Terceiros

É o inverso da situação acima, sendo calculado através da relação entre os recursos próprios e os recursos de terceiros.

Índice de Participação de Capital Próprio

O Índice de Participação de Capital Próprio, ou Índice de Participação do Patrimônio Líquido, estabelece quanto do ativo total (circulante e não circulante) está sendo financiado pelo capital próprio.

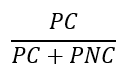

Composição do Endividamento

Esse índice estabelece a proporção das dívidas de curto prazo (circulantes) em relação às dívidas totais.

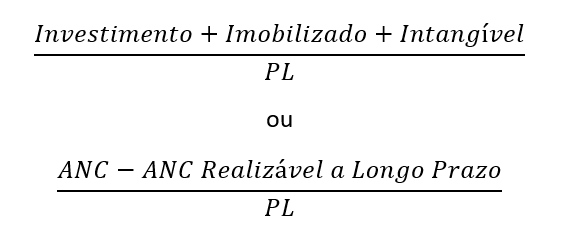

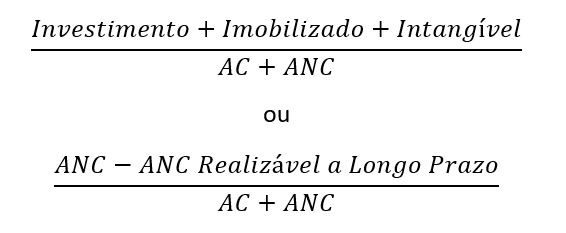

Imobilização do Patrimônio Líquido

Também conhecido por Imobilização do Capital Próprio, o Índice de Imobilização do Patrimônio Líquido reproduz a parcela do Patrimônio Líquido que é utilizada no investimento do Ativo Não Circulante (Imobilizado, Investimento e Intangível).

Quanto menor esse índice, ou seja, quanto menor a parcela do PL no financiamento do ANC, maior será a parcela para o financiamento do AC, reduzindo a sua dependência de capital de terceiros. Ou seja, quanto menor esse indicador, melhor para a empresa.

Imobilização do Investimento Total

Esse índice indica a parcela do Ativo Total que é utilizada no investimento do Ativo Não Circulante (Imobilizado, Investimento e Intangível).

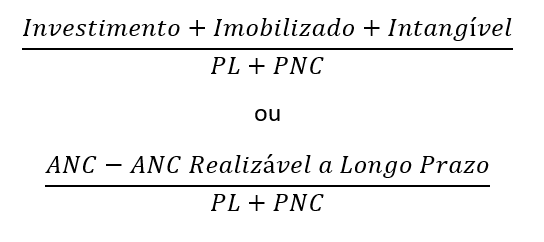

Imobilização dos Recursos não Correntes

Semelhante aos dois índices anteriores, esse indicador revela quanto dos seus recursos não correntes, representados pelo PL e pelo PNC, foi imobilizado no ativo através dos Intangíveis, dos Investimentos e dos Imobilizados.

Índices de Liquidez

Os Índices de Liquidez, também conhecidos como Índices de Solvência, são utilizados para medir o grau de capacidade da empresa em honrar os seus compromissos e pagar as suas dívidas.

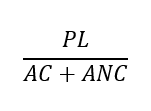

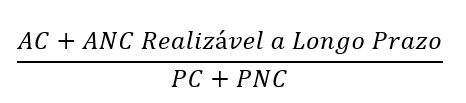

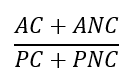

Índice de Liquidez Total ou Geral

O Índice de Liquidez Total revela a capacidade da entidade em pagar as suas obrigações totais com os seus recursos de curto e longo prazo.

Quanto maior esse indicador, melhor, sendo que, se ele for maior do que 1, indica que a empresa possui condições de quitar a totalidade das suas obrigações.

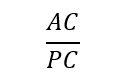

Índice de Liquidez Corrente

O Índice de Liquidez Corrente informa a capacidade que a entidade possui em honrar os seus compromissos de curto prazo com os seus recursos de curto prazo.

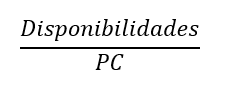

Índice de Liquidez Imediata

Esse índice corresponde à capacidade da empresa em pagar seus compromissos de curto prazo apenas com as suas disponibilidades (caixa e equivalente caixa).

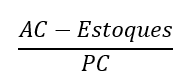

Índice de Liquidez Seca

Conhecido também como Teste Ácido, ele analisa a capacidade que a entidade possui em liquidar suas dívidas de curto prazo com os seus recursos de curto prazo, desconsiderando os estoques.

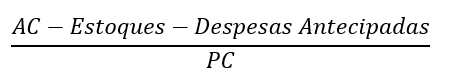

FIQUE ATENTO: A banca CEBRASPE já adotou o entendimento de alguns autores que também desconsideram as Despesas Antecipadas, sendo utilizada a seguinte fórmula:

Índice de Solvência ou Margem de Garantia

Esse índice indica se uma empresa está em situação de solvência, através da relação do seu ativo total e o capital total de terceiros (passivo exigível). Caso esse indicador seja maior do que 1, a entidade é considerada solvente, caso seja menor do que 1, a sua situação é desfavorável, possuindo passivo a descoberto.

Índices de Lucratividade (Índices de Margem)

Esses indicadores estabelecem o quanto a empresa é capaz de lucrar através das suas vendas líquidas.

Margem bruta

É obtida através da relação entre o lucro bruto e as vendas líquidas de uma entidade.

Quanto maior essa relação, mais eficiente é a empresa em converter as suas vendas em lucro bruto.

Margem Líquida

Esse indicador estabelece a participação do lucro líquido nas vendas líquidas da empresa.

Margem Operacional

Por fim, essa margem determina o lucro operacional líquido da empresa em relação a suas vendas líquidas.

Índices de Rentabilidade

Os índices presentes nesse grupo trazem como resultado a rentabilidade de uma entidade. Em outras palavras, eles indicam o retorno obtido pela empresa através dos recursos que são aplicados. De uma maneira geral, quanto maiores esses indicadores, melhor para a empresa.

Índice de Retorno do Ativo (ROA)

Esse indicador, também conhecido como Rentabilidade do Ativo, demonstra a rentabilidade do lucro líquido do exercício da empresa em relação aos recursos aplicados (ativo total ou ativo médio).

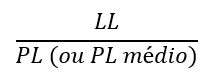

Índice de Retorno sobre o Patrimônio Líquido (ROE)

Já esse índice relaciona o lucro líquido com o capital próprio da empresa (PL). Desse modo, quanto maior esse indicador, maior a geração de valor para o acionista.

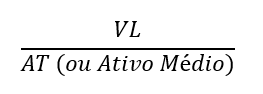

Giro do Ativo

O giro do ativo é a relação entre as vendas líquidas e o ativo total (ou ativo médio), explicitando o valor das vendas realizadas pela entidade em relação a cada real de recurso investido.

Índices de Rotatividade

Os índices de rotatividade evidenciam o tempo médio das principais operações do ciclo operacional de uma empresa. Eles possuem como resultado número de dias.

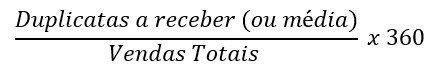

Prazo Médio de Recebimento de Vendas – PMRV

Esse índice determina a média do tempo necessário para que a empresa receba os valores das vendas efetuadas a prazo.

Quanto menor esse prazo de recebimento dos valores pendentes, melhor para a empresa.

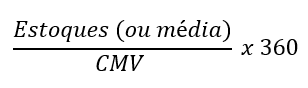

Prazo Médio de Renovação dos Estoques – PMRE

Através desse indicador, é evidenciado o prazo médio em dias para que a entidade venda todo o seu estoque de produtos e mercadorias, a partir do momento de sua aquisição.

Quanto menor esse prazo, melhor para a empresa, visto que a venda das mercadorias será mais rápida.

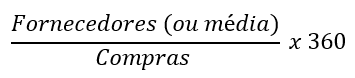

Prazo Médio de Pagamento de Compras (ou Fornecedores) – PMPC

Esse indicador determina o tempo médio que a empresa leva para pagar suas compras realizadas a prazo de produtos e mercadorias dos seus fornecedores.

Diferentemente dos dois prazos acima, nesse caso, quanto maior, melhor para os fluxos de caixa da empresa.

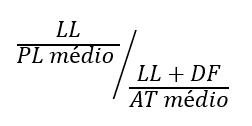

Grau de Alavancagem Financeira

Esse índice mede o aumento da rentabilidade do capital próprio de uma empresa através do seu endividamento por meio de capital de terceiros.

Caso o valor acima seja maior do que 1, significa que a alavancagem financeira é favorável. Caso seja menor do que 1, ela é desfavorável. Se for igual a 1, a alavancagem é nula.

Finalizando

Meus caros, procuramos consolidar neste artigo as principais fórmulas do tópico de Análise das Demonstrações Contábeis.

Apesar de algumas delas serem intuitivas, outras são pura decoreba. Então não há outra maneira, o segredo é ler e reler essas informações repetidas vezes.

Caso deseje se aprofundar no assunto através de aulas completas e detalhadas com os melhores professores do mercado, acesse o site do Estratégia Concursos e dê uma olhadinha nos nossos cursos de Contabilidade.

Bons estudos e até a próxima!

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Sistema de Questões

Estratégia Questões nasceu maior do que todos os concorrentes, com mais questões cadastradas e mais soluções por professores. Então, confira e aproveite os descontos e bônus imperdíveis!

ASSINE AGORA – Sistema de Questões

Fique por dentro dos concursos em aberto

As oportunidades previstas