Conflitos de Incidência entre o ICMS e o ISSQN

1. Introdução

Aprenda aqui sobre os principais conflitos de incidência entre o ICMS e o ISSQN.

O Imposto sobre a Circulação de Mercadorias e Serviços (ICMS) e o Imposto sobre Serviços de Qualquer Natureza (ISSQN) são dois dos principais impostos, no quesito quantia arrecadada, do sistema tributário nacional.

Devido a tal importância, surgem algumas dúvidas sobre a incidência ou de um ou de outro em uma determinada transação econômica. Este artigo visa, portanto, responder tais questionamentos, apresentando os principais casos de conflito.

1.1 ISSQN

O ISSQN é um imposto de competência municipal que incide sobre os serviços prestados que não sejam fatos geradores do ICMS.

Buscando definir taxativamente quais seriam esses serviços sujeitos ao ISSQN, a Lei Complementar nº 116/2003 definiu o seguinte fato gerador para esse tributo:

Art. 1º O Imposto Sobre Serviços de Qualquer Natureza, de competência dos Municípios e do Distrito Federal, tem como fato gerador a prestação de serviços constantes da lista anexa, ainda que esses não se constituam como atividade preponderante do prestador.

Observe que a lista anexa à lei traz serviços que, quando prestados, dão origem à necessidade de recolhimento desse imposto.

O STF, em seu informativo nº 991, estabeleceu que tal lista, apesar de ser taxativa, comporta uma interpretação extensiva, visando, portanto, abranger serviços similares.

Percebe-se, então, que a incidência do imposto não está relacionada com a denominação do serviço prestado, mas sim com a sua natureza, conforme o art. 1°, parágrafo 4° da Lei Complementar n°116:

§ 4º A incidência do imposto não depende da denominação dada ao serviço prestado.

Ressalta-se que o contribuinte do ISSQN é o prestador do serviço, conforme o art.5º dessa mesma lei complementar.

1.2 ICMS

O Imposto sobre a Circulação de Mercadorias e Serviços é um tributo de competência estadual e possui como fatos geradores a circulação de mercadorias e a prestação de serviços de transporte interestadual e intermunicipal e de comunicações.

O art. 4º da Lei Complementar nº 87 (lei Kandir), definiu os contribuintes desse imposto:

Art. 4º Contribuinte é qualquer pessoa, física ou jurídica, que realize, com habitualidade ou em volume que caracterize intuito comercial, operações de circulação de mercadoria ou prestações de serviços de transporte interestadual e intermunicipal e de comunicação, ainda que as operações e as prestações se iniciem no exterior.

Percebe-se que o aspecto fático é a presença de intuito comercial, que pode ser caracterizada ou pela habitualidade (comprar e vender mercadorias com frequência) ou pelo volume (comprar e vender grandes quantidades).

2. Regra Geral para solucionar conflitos de incidência do ISSQN e do ICMS

A grande dúvida que surgiu quando o ICMS e o ISSQN foram definidos na Constituição Federal de 1988 foi qual imposto incidiria quando um serviço é prestado concomitantemente ao fornecimento de uma mercadoria.

A lei Kandir, que regula o ICMS, estabeleceu, portanto, a regra geral nessa situação específica:

Art. 2° O imposto (ICMS) incide sobre:

IV – fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos Municípios;

V – fornecimento de mercadorias com prestação de serviços sujeitos ao imposto sobre serviços, de competência dos Municípios, quando a lei complementar aplicável expressamente o sujeitar à incidência do imposto estadual.

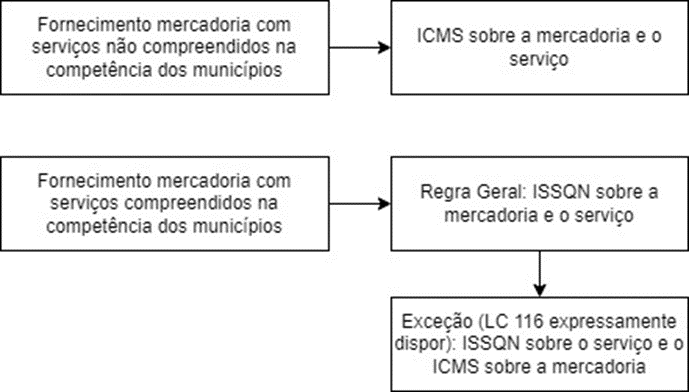

Observe, portanto, que, quando o serviço prestado não estiver na lista anexa à lei complementar nº116, que define regras gerais para o ISSQN, o ICMS incidirá sobre o valor total da operação (serviço + mercadoria).

Se, no entanto, o serviço for fato gerador do ISSQN, há duas situações possíveis. A primeira é quando a lei nº 116 não faz ressalva da incidência do ICMS: nesse caso, o ISSQN incidirá sobre o valor total da operação (serviço + mercadoria).

Todavia, se a lei complementar nº 116 assim estipular, o ISSQN incidirá sobre o valor do serviço e o ICMS incidirá sobre o fornecimento de mercadorias.

3. Incidência do ISSQN sobre o serviço e do ICMS sobre a mercadoria

A tabela a seguir apresenta os casos em que a Lei Complementar nº116 definiu expressamente que o ICMS incidirá sobre a mercadoria fornecida e o ISSQN ficará restringido ao serviço prestado.

| Incide ISSQN | Incide ICMS |

| Execução, por administração, empreitada ou subempreitada, de obras de construção civil, hidráulica ou elétrica e de outras obras semelhantes | Fornecimento de mercadorias produzidas pelo prestador de serviços fora do local da obra |

| Reparação, conservação e reforma de edifícios, estradas, pontes, portos e congêneres | Fornecimento de mercadorias produzidas pelo prestador dos serviços, fora do local de reparação, conservação e reparo |

| Lubrificação, limpeza, lustração, revisão, carga e recarga, conserto, restauração, blindagem, manutenção e conservação de máquinas, veículos, aparelhos, equipamentos, motores | Peças e partes empregadas nessas operações |

| Recondicionamento de motores | Peças e partes empregadas no recondicionamento de motores |

| Organização de festas e recepções; bufê | Fornecimento de alimentação e bebidas em bares e buffets |

A referida lei também foi alterada para regulamentar os serviços de streaming, que cresceu consideravelmente nos últimos anos no Brasil. Portanto, foi definido que o ISSQN incidirá sobre esse tipo de serviço de forma integral.

Todavia, a distribuição de serviço de acesso condicionado (a TV por assinatura, por exemplo), é fato gerador exclusivo do ICMS.

Além disso, a lei complementar nº116 estabeleceu as diretrizes tributárias para o caso de alimentação e bebidas servidas em hotéis. Se a alimentação estiver incluída no preço da estadia, incide somente ISSQN; mas se não estiver inclusa na estadia, incide o ISSQN sobre a estadia e ICMS sobre a alimentação.

4. Jurisprudência Tribunais Superiores

Apesar de a legislação tributária brasileira ser bastante ampla e atual, em algumas situações pontuais ainda existiam dúvidas sobre qual imposto incidiria na atividade indicada. Fez-se necessário, portanto, a atuação dos tribunais superiores para dirimir estes questionamentos, e facilitar a vida do contribuinte.

Serão apresentadas algumas decisões tanto do Supremo Tribunal Federal (STF) quanto do Superior Tribunal de Justiça (STJ) que influenciaram na incidência tanto do ICMS quanto do ISSQN.

4.1 Conflitos de Incidência ISSQN e ICMS nos Softwares

Até o informativo nº1024 do STF (http://portal.stf.jus.br/textos/verTexto.asp?servico=informativoSTF), publicado em 2021, os tribunais superiores tinham um entendimento diferente do atualmente empregado na tributação de softwares.

Era feito uma distinção entre os softwares personalizados, nos quais incidia ISSQN, e os softwares padronizados (de prateleira), nos quais incidia o ICMS.

A lógica por trás dessa divisão era evidente: se o software fosse personalizado, seria necessário, portanto, a prestação de um serviço para desenvolvê-lo, o que atrairia a incidência do imposto municipal. No entanto, se o software fosse padronizado, o mesmo poderia ser visto como um produto a ser comprado, o que atrairia a incidência do ICMS.

Todavia, este entendimento está ultrapassado. O Supremo Tribunal Federal, com a publicação do informativo nº1024, estabeleceu que as operações de licenciamento ou cessão de direito de uso de software são fatos geradores somente do ISSQN.

Percebe-se, portanto, que o ICMS não incide mais nesses tipos de operações com softwares, nem mesmo com os softwares padronizados.

4.2 Conflitos de Incidência ISSQN e ICMS nas Farmácia de Manipulação

O Supremo Tribunal Federal, no Recurso Extraordinário nº 605552 (RS), decidiu qual imposto incide sobre a circulação de remédios.

No caso de medicamentos de prateleiras (pré-fabricados), há incidência do ICMS, pois o mesmo pode ser interpretado como mercadoria. No caso de medicamentos feitos por farmácias de manipulação, incide o ISSQN, já que seus produtores oferecem um serviço específico, sendo a entrega do remédio parte dessa obrigação de fazer.

4.3 Conflitos de Incidência ISSQN e ICMS no serviço de Composição Gráfica

A incidência ou do ICMS ou do ISSQN em serviços de composição gráfica sempre foi motivo de divergência tributária.

O primeiro entendimento do Superior Tribunal de Justiça foi descrito na súmula 156/STJ:

“A prestação de serviço de composição gráfica, personalizada e sob encomenda, ainda que envolva fornecimento de mercadorias, está sujeita, apenas, ao ISS”.

Todavia, tal posicionamento de que incidiria o ISSQN em todas as situações foi posteriormente reformulado por decisões do STF que culminaram na alteração da lista anexa da Lei Complementar nº116 feita pela Lei Complementar nº157 (2016):

13.05 – Composição gráfica, inclusive confecção de impressos gráficos, fotocomposição, clicheria, zincografia, litografia e fotolitografia, exceto se destinados a posterior operação de comercialização ou industrialização, ainda que incorporados, de qualquer forma, a outra mercadoria que deva ser objeto de posterior circulação, tais como bulas, rótulos, etiquetas, caixas, cartuchos, embalagens e manuais técnicos e de instrução, quando ficarão sujeitos ao ICMS

Perceba, portanto, que atualmente existem duas possibilidades de tributação: o ISSQN segue incidindo sobre a confecção de impressos gráficos a consumidores finais, mas quando o produto resultante da confecção é posteriormente comercializado, há a incidência somente do ICMS.

Um exemplo de uma operação na qual incide somente o ICMS é, portanto, a confecção de embalagens que serão posteriormente usadas na venda de outras mercadorias.

5. Conclusão

Percebe-se que o ISSQN e o ICMS são impostos que, apesar de possuírem fatos geradores distintos definidos na Constituição Federal, ainda causam algumas confusões nas mentes dos contribuintes. A principal dúvida recai sobre qual imposto incidirá quando uma mercadoria é fornecida juntamente com um serviço.

A lei Kandir, visando portanto resolver tal questão, declarou que o ISSQN incidirá sobre o valor total da operação (mercadoria + serviços) quando o serviço estiver na lista anexa à Lei Complementar nº116. A exceção é quando essa mesma lei dispor explicitamente que o ISSQN incide somente sobre os serviços e o ICMS sobre a mercadoria fornecida.

Além disso, os tribunais superiores foram requisitados a solucionar alguns conflitos tributários que não foram totalmente esclarecidos pela legislação. No caso da tributação de softwares, definiu-se que a sua comercialização é fato gerador somente do ISSQN.

Tratando da comercialização de medicamentos, os tribunais superiores definiram, portanto, que o ICMS incide sobre os remédios de prateleira (padronizados), e o ISSQN incide sobre as operações realizadas por farmácias de manipulação.

Já sobre o serviço de composição gráfica, até a Lei Complementar n° 116 foi alterada: o ISSQN incide sobre o serviço, exceto se os produtos confeccionados forem posteriormente comercializados ou industrializados, o que atrairia a incidência do ICMS.

Para entender mais sobre direito tributário (matéria bastante cobrada nos principais concursos do Brasil), não deixe de conferir os cursos ofertados pelo ESTRATÉGIA Concursos, feitos pelos maiores especialistas do assunto

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!