Resumo sobre Crédito de ICMS p/ SEFAZ-PA

Olá, pessoal. Tudo certo? No artigo de hoje veremos a segunda parte do Resumo sobre Crédito de ICMS p/ SEFAZ-PA.

Continuemos a focar naquilo maior probabilidade de aparecer em sua prova e que foque das meras disposições da Lei Kandir.

Tópicos a serem vistos neste artigo:

- Vedações ao Crédito

- Regimes de Apuração

- Acréscimos Moratórios

Vamos lá.

Vedações ao Crédito

Para iniciar o Resumo sobre Crédito de ICMS p/ SEFAZ-PA, vamos conhecer as Vedações ao Crédito.

Vedações ao Crédito (Art. 63) – entradas de bens bem como ao serviço tomado:

- I – para integração ou consumo em processo de industrialização ou produção rural, quando a saída do produto resultante não for tributada ou estiver isenta do imposto*, exceto quando se tratar de saída para o exterior;

- II – para comercialização ou prestação de serviço, quando a saída ou a prestação subsequente não forem tributadas ou estiverem isentas do imposto*, exceto as destinadas ao exterior;

- III – resultantes de operações ou prestações isentas ou não-tributadas*;

- IV – na aquisição de materiais, mercadorias, bens ou serviços por empresa com atividade mista, isto é, contribuinte tanto do ICMS como do imposto sobre serviço de competência municipal, assegurando-se, no entanto, a recuperação do crédito quando as saídas ou os fornecimentos forem tributados pelo ICMS, atendida a devida proporcionalidade; -> ISS + ICMS, só gera crédito a parte do ICMS

- V – quando a operação de aquisição tiver sido efetuada com recolhimento do imposto por antecipação ou substituição tributária, salvo exceções previstas neste Regulamento.

- VI – quando a operação de saída da mercadoria em retorno ao autor da encomenda for efetuada com diferimento do imposto relativamente ao valor acrescido, no caso de estabelecimento que exerça exclusivamente atividade de industrialização para terceiros sob encomenda

* Uma vez provada que a mercadoria ou serviço mencionados nos incisos I a III ficaram sujeitos ao imposto por ocasião da saída do estabelecimento ou que foram empregadas em processo de industrialização de que resultaram mercadorias cujas saídas se sujeitam ao imposto, o estabelecimento poderá creditar-se do imposto relativo às respectivas entradas, na mesma proporção das saídas tributadas (Art. 63, §ú)

Demais disposições da Vedação ao Crédito

Sabemos da Kandir que não dão direito ao crédito as entradas de mercadorias ou utilização de serviços alheios à atividade do estabelecimento (Art. 64)

Entretanto o RICMS trouxe algumas presunções de atividades alheias.

Presumem-se alheios à atividade (Art. 64, §ú) – exceto quando diretamente vinculados aos seus objetivos sociais:

- I – os veículos de transporte pessoal, assim entendidos os automóveis ou utilitários de uso individual dos administradores da empresa ou de terceiros, e as mercadorias ou serviços utilizados na sua manutenção;

- II – as mercadorias ou serviços destinados a benefícios sociais de funcionários e seus dependentes, inclusive transporte e alimentação;

- III – as obras de arte;

- IV – os bens do ativo permanente adquiridos para locação a terceiros ou para fins de investimento ou especulação;

- V – os artigos de lazer, decoração e embelezamento.

Ainda, também temos vedações relacionadas ao documento fiscal

Salvo disposição em contrário, é vedada a apropriação de crédito do imposto destacado em documento fiscal se este (Art. 65):

- I – indicar como destinatário da mercadoria ou tomador do serviço estabelecimento diverso daquele que o registrar;

- II – não for a primeira via.

Por fim, saiba que o ICMS existente na data de encerramento da atividade não é restituível nem transferível a outro estabelecimento (Art. 67).

Estorno de Crédito

Dando continuidade ao Resumo sobre Crédito de ICMS p/ SEFAZ-PA, conheçamos as hipóteses de estorno do crédito.

Estorno do ICMS (Art. 68) – serviço tomado ou a mercadoria entrada no estabelecimento:

- I – for objeto de saída ou prestação de serviço não-tributada ou isenta, sendo esta circunstância imprevisível à data da entrada da mercadoria ou da utilização do serviço;

- II – for integrada ou consumida em processo de industrialização, quando a saída do produto resultante não for tributada ou estiver isenta do imposto;

- III – for objeto de saída com redução de base de cálculo, sendo esta circunstância imprevisível à data da entrada da mercadoria ou da utilização do serviço, hipótese em que o estorno deverá ser proporcional à parcela correspondente à redução;

- IV – vier a ser utilizado em fim alheio à atividade do estabelecimento;

- V – vier a perecer, deteriorar-se ou ser objeto de roubo, furto ou extravio.

- VI – inexistir, por qualquer motivo, operação posterior;

- VII – a utilização estiver em desacordo com a legislação.

Obs.: Quando houver mais de uma aquisição ou prestação e não for possível determinar a qual delas corresponde a mercadoria ou serviço, aplica-se a alíquota vigente na data do estorno sobre o preço mais recente (Art. 69).

Ainda, algumas operações dão direito a manutenção do crédito.

Não se estornam créditos (Art. 68, §ú):

- Exportação

- Operações com o papel destinado à impressão de livros, jornais e periódicos.

Crédito Acumulado

Inicialmente o RICMS trouxe algumas hipóteses de saída para o exterior (Art. 70 e 71) como hipóteses de crédito acumulado.

Ordem de absorção dos créditos acumulados (Art. 73):

I – na compensação prevista no regime normal de apuração do imposto a recolher;

II – para pagamento de débitos:

- entrada de mercadoria importada do exterior;

- denúncia espontânea;

- processo administrativo fiscal;

- inscritos como dívida ativa do Estado;

- antecipação tributária, de imposto de responsabilidade do próprio contribuinte, quando da entrada de mercadorias em território paraense.

- diferencial de alíquota, nas aquisições interestaduais.

Transferência do crédito acumulado (Art. 73, §1º):

- I – a qualquer estabelecimento neste Estado, para utilização -> única que independe de autorização fiscal (§2ª)

- II – a qualquer empresa situada neste Estado, a título de pagamento de aquisições de matéria-prima, material secundário ou material de embalagem, para emprego na industrialização de seus produtos, de máquinas, aparelhos e equipamentos industriais destinados à integração ao ativo imobilizado, até o limite de 20% do valor da respectiva operação.

- III – a empresa industrial, em fase de instalação ou de expansão neste Estado, da qual decorra aumento de produção e demanda de mão-de-obra, desde que o valor transferido seja integralmente vinculado à aquisição de ações ou de quotas de capital da empresa destinatária.

Não poderá ser transferido (Art. 73, §5º) – à empresa que, no momento da emissão do Certificado de Crédito do ICMS estiver em:

- I – litígio judicial com o Estado, salvo se houver desistência da lide, hipótese em que o crédito tributário discutido em juízo prevalecerá sobre os demais, para pagamento;

- II – situação irregular relativamente às obrigações acessórias.

Vale ressaltar que o pedido da utilização de crédito suspende o curso do prazo para pagamento do débito a que se destina o crédito acumulado (Art. 74, § 4º, I).

Regimes de Apuração

Prosseguindo no Resumo sobre Crédito de ICMS p/ SEFAZ-PA, agora vamos ver os Regimes de Apuração no ICMS.

Regimes de Apuração (Art. 91) – o valor do ICMS a recolher poderá ser calculado:

- I – pelo regime normal de apuração;

- III – pelo regime especial.

Regime normal

Vejamos as principais disposições sobre o regime normal.

Regime normal (Art. 92): apuração, no último dia de cada mês, o imposto a ser recolhido.

Apuração (Art. 94): cada estabelecimento, compensando-se os saldos credores e devedores entre os estabelecimentos do mesmo sujeito passivo localizados neste Estado, desde que enquadrados no mesmo regime de apuração do imposto (Art. 96. §ú).

Compensação centralizada (Art. 95): poderá ser realizada, sendo o resultado, quando devedor, objeto de recolhimento único.

Não se aplica a apuração centralizada (Art. 99):

- I – substituição tributária com retenção na fonte;

- II – legislação exija recolhimento do imposto em separado.

Regime Especial de Apuração

Regime Especial (Art. 107): o pagamento do imposto poderá ser exigido antes da entrega ou remessa da mercadoria ou da prestação de serviço, a critério do SEFAZ.

Obs.: Aplica-se também aos contribuintes que somente efetuem operações e prestações durante períodos determinados, em caráter eventual e transitório (Art. 107, §ú).

Acréscimos Moratórios

Finalizemos o Resumo sobre Crédito de ICMS p/ SEFAZ-PA.

Sabemos que o imposto não recolhido no prazo fica sujeito à atualização monetária de seu valor, assim conheçamos algumas regras realizadas aos Acréscimos Moratórios.

Acréscimos decorrentes da mora (Art. 120).

- I – quando não exigido em auto de infração, multa moratória de 0,10% do valor do imposto por dia de atraso, até o limite de 36%;

- II – atualização monetária do seu valor, calculada, desde a data em que deveria ser recolhido até a do efetivo recolhimento, com base na variação da UPF-PA;

- III – juros de mora de 1% ao mês, ou fração, desde a data em que deveria ser recolhido até a do efetivo recolhimento.

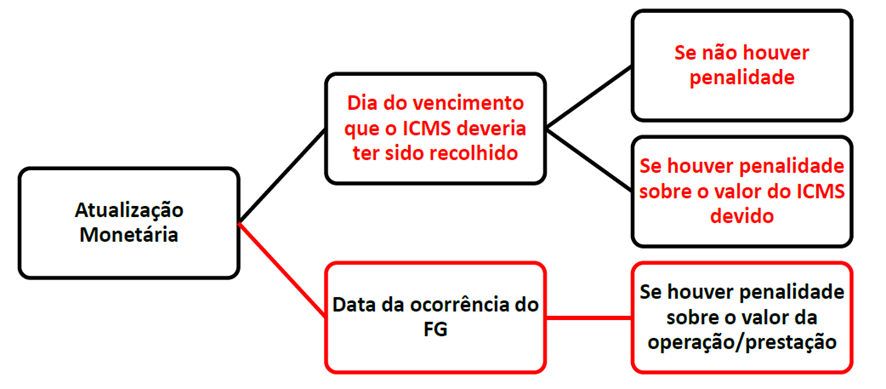

OK, e qual o termo inicial para atualização?

Termo inicial da atualização monetária (Art. 119) – o imposto exigido através de Auto de Infração e Notificação Fiscal – AINF é:

- I – casos de penalidade seja aplicada em relação ao valor da operação ou prestação, o dia da ocorrência do fato gerador;

- II – nos demais casos em que a penalidade seja aplicada em relação ao valor do imposto, o dia do vencimento em que o imposto deveria ter sido recolhido.

Ficou confuso? Vamos esquematizar.

Considerações Finais

Pessoal, chegamos ao final do Resumo sobre Crédito de ICMS p/ SEFAZ-PA. Espero que o artigo tenha sido útil para seu aprendizado.

Mais uma vez, o artigo trata-se apenas de um resumo do conteúdo, não deixe de acompanhar nossas aulas na íntegra, além de fazer muitas questões por nosso sistema de questões.

Sistema de Questões (SQ) – Estratégia Concursos

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin/