Resumo do ITCD para SEFAZ-RR – Código Tributário Estadual – P1

Olá, pessoal. Tudo certo? No artigo de hoje veremos a primeira parte do Resumo do ITCD para SEFAZ-RR.

O tema está disciplinado na Lei 59/93 (Art. 73 a 95), conhecida como Código Tributário de Roraima, este que dispõe sobre o Sistema Tributário Estadual.

Tópicos a serem vistos neste artigo:

- Incidência

- Não incidência

- Aspecto Quantitativo

Vamos lá.

Incidência

Iniciemos o Resumo do ITCD para SEFAZ-RR pela incidência do imposto.

Fato gerador (Art. 73): transmissão “causa mortis” ou a doação, a qualquer título, de

- I – propriedade ou domínio útil de bens imóveis;

- II – direitos reais sobre bens imóveis; e -> Inclusive bens reais em garantia (ex. hipoteca)

- III – bens móveis, títulos, créditos e respectivos direitos.

É válido ressaltar que considera-se tantos fatos geradores distintos quantos forem os herdeiros, legatários, donatários e cessionários (Art. 73, §1º):

Momento da transmissão causa mortis (Art. 73, §2º): óbito ou da morte presumida do proprietário dos bens

O momento da doação, por óbvio, é a data da transmissão, entretanto vejamos o que a Lei considera como doação.

Doação (Art. 73, §3º):

- I – qualquer ato ou fato, não oneroso, que importe ou se resolva em transmissão de bens ou direitos de um patrimônio para outro; e -> expressa, tácita ou presumida

- II – transmissão a título de antecipação de herança, de valores ou bens. -> adiantamento de legítima

Ainda, a legislação nos traz que conceito de bem móvel ou imóvel, o de doação e cessão, é o mesmo definido nos termos da Lei Civil, ou seja, os termos do Código Civil(Art. 73, §4º).

A título vejamos uma definição do CC:

“Art. 538. Considera-se doação o contrato em que uma pessoa, por liberalidade, transfere do seu patrimônio bens ou vantagens para o de outra.”

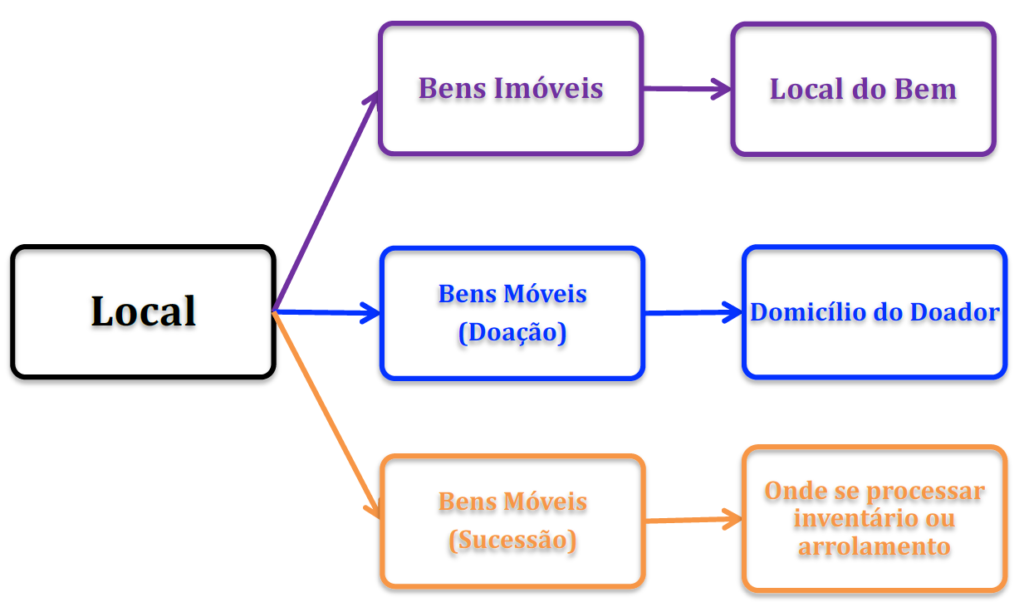

Local da incidência

Vejamos algumas hipóteses de incidência disciplinadas no Código e seu respectivo local de incidência.

Local de incidência (Art. 74):

- I – sucessão legítima ou testamentária de bens imóveis situados neste Estado e de direitos a eles relativos, bem como a doação desses bens;

- II – sucessão legítima ou testamentária de bens móveis, títulos e créditos, quando o inventário ou arrolamento se processar neste Estado; e

- III – doação, a qualquer título, de bens imóveis, bens móveis, títulos, créditos e direitos a eles relativos. –> Regra é quando o doador é domiciliado no Estado.

Atente-se que não há qualquer menção aos casos de incidência envolvendo as “operações no exterior”, assim leve a literalidade da Constituição Federal.

CF, Art. 155. Compete aos Estados e ao Distrito Federal instituir impostos sobre:

I – transmissão causa mortis e doação, de quaisquer bens ou direitos.

III – terá competência para sua instituição regulada por lei complementar:

a) se o doador tiver domicilio ou residência no exterior;

b) se o de cujus possuía bens, era residente ou domiciliado ou teve o seu inventário processado no exterior;

Em que pese tudo isso, há decisão do Supremo (RE 851.108/SP – 26/02/21) vedando a instituição da LC por parte dos Estados.

Não incidência X Isenção X Imunidade

Dando continuidade ao Resumo do ITCD para SEFAZ-RR, lembremos rapidamente a diferença entre os conceitos de não incidência, imunidade e isenção.

- Não incidência: fora do campo de incidência, não provocando o nascimento da relação jurídico-tributária. Ex. IPVA e bicicleta.

- Imunidade: não incidência constitucionalmente qualificada, origem na Constituição Federal.

- Isenção: dispensa legal do pagamento, origem em lei específica (CF Art. 150. § 6º)

Visto isso, vamos às disposições específicas da legislação de Roraima.

Não incidência

Não incidência (Art. 75) – transmissões de bens ou direitos legados ou doados:

- à União, aos Estados, ao Distrito Federal e aos Municípios, inclusive Autarquias e Fundações instituídas e mantidas pelo Poder Público, desde que os bens e os direitos estejam vinculados às suas finalidades essenciais ou às delas decorrentes; -> Imunidade Recíproca

- aos templos de qualquer culto, desde que os bens e os direitos estejam relacionados com as suas finalidades essenciais; e -> Imunidade Religiosa

- aos partidos políticos, inclusive suas fundações, às entidades sindicais de trabalhadores, de instituições de educação e de assistência social, sem fins lucrativos, atendidos os requisitos (…) -> Imunidade Social

Perceba que o CTE apenas reproduziu as imunidades que já conhecemos, entretanto fique atento, pois para a LTE trata-se de não incidência e não imunidade!

Ainda, a falta de cumprimento dos requisitos importa na suspensão do benefício respectivo (Art. 75, §4º).

Isenção

As isenções do ITCD foram disciplinadas no artigo 76, para facilitar a memorizar, vamos separá-las em grupo.

Isenção do ITCD (Art. 76)

Doação:

- I – a doação a Estado Estrangeiro, de imóvel exclusivamente destinado a uso de sua missão diplomática ou consular;

- III – a doação a funcionário público estadual, de imóvel para o seu próprio uso e de sua prole, desde que não possua nenhum outro;

- IV – qualquer benefício a empregado, em dinheiro ou imóveis, que se destine a residência do empregado e sua prole, por mera liberalidade do empregador (doação), desde que o donatário não possua outro imóvel;

Causa mortis e doação:

- II – os legados e doações feitos a ex-combatentes da Segunda Guerra Mundial, ex-guardas territoriais do ex-Território Federal de Roraima ou a seus filhos menores ou incapazes, quando o imóvel tiver sido comprovadamente adquirido para residência própria, desde que não possua outros imóveis e a isenção ocorra uma única vez;

- V – a propriedade rural de área não superior a 60 hectares, quando for adquirida em virtude de legado, herança ou doação, por trabalhador rural que não possua outro imóvel urbano ou rural;

- VI – os imóveis legados ou doados, quando vinculados a programas habitacionais de promoção social ou desenvolvimento comunitário de âmbito federal, estadual ou municipal, destinados a pessoas de baixa renda que comprovadamente não possuam outro imóvel; e

- VII – a herança, legado ou doação, cujo valor seja inferior a 50 UFERRS.

Aspecto Quantitativo

O ITCD segue a regra geral quanto a determinação do aspecto quantitativo.

ITCD a pagar = Base Cálculo X Alíquota

Assim, conheçamos a parte específica da Lei.

Da Base de Cálculo

Base de Cálculo (Art. 77): valor venal dos bens ou direitos, ou o valor do título ou do crédito, transmitido ou doado, no momento da ocorrência do fato gerador, apurado mediante avaliação procedida pela autoridade competente.

Assim, a Fazenda poderá solicitar o auxílio de técnicos estaduais habilitados quando necessário (Art. 77, §2º)

Revisão/alteração do valor da avaliação:

- Segunda avaliação (Art. 77, §1º): contribuinte poderá, no prazo de recolhimento, solicitar uma segunda avaliação caso não concorde com o valor estimado.

- Recurso de tempo (Art. 77, §3º): valor estimado pelo fisco prevalecerá pelo prazo de 60 dias, findo o qual, sem o pagamento do imposto, será feita nova avaliação.

- Alteração do valor ou vício (Art. 77, §4º): valor revisto e atualizado, sempre que o fisco constatar alteração no valor venal dos bens ou direitos transmitidos ou vício na avaliação realizada anteriormente.

Ainda temos algumas bases de cálculo específicas, conheçamos.

Base de cálculo específicas (Art. 78)

- I – na transmissão por sucessão legítima ou testamentária, o valor venal dos bens ou direitos no momento da avaliação do inventário ou arrolamento; -> Perceba que o momento da avaliação é postergado da abertura de sucessão para a avaliação e está em conformidade com a súmula 113 do STF.

- II – na transmissão do domínio útil, o valor do imóvel aforado;

- III – na arrematação ou leilão e na adjudicação de bens penhorados, o valor da avaliação judicial, ou do preço pago, se este for maior; e -> o maior entre o valor da avaliação e o valor pago

- IV – na instituição e na extinção do usufruto, o valor venal do imóvel usufruído. -> Atente-se que há incidência sobre extinção de usufruto

Sem excluir a possibilidade do Executivo dispor sobre a adoção de tabela de valores (pauta fiscal) para cálculo do pagamento do imposto (Art. 94)

Da Alíquota

Para finalizar o Resumo do ITCD para SEFAZ-RR, vejamos sobre as alíquotas.

Ainda que o STF (RE 562.045/RS) já tenha reconhecido a possibilidade de progressividade de alíquota do ITCMD, a alíquota do ITCMD de Roraima é única.

Alíquota (Art. 79): 4%

Considerações Finais

Pessoal, chegamos ao final da primeira parte do Resumo do ITCD para SEFAZ-RR, espero que tenham gostado. Lembre-se que se trata apenas de um resumo e que não esgota todo o conteúdo, assim a aula é imprescindível.

Ainda, não deixem de acompanhar o blog para mais resumos e notícias para concurso público.

No próximo Resumo do ITCD para SEFAZ-RR, tratamentos sobre os seguintes assuntos:

- Sujeição Passiva

- Pagamento

- Penalidades

- Restituição

- Disposições Especiais

Fique ligado!

https://www.instagram.com/resumospassarin/

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país.

Até mais e bons estudos!