Entenda tudo sobre a Base de Cálculo do ICMS PR

Veja detalhadamente as disposições sobre a base de cálculo do ICMS PR SEFAZ, DIFAL (Diferencial de alíquotas) e muito mais para o próximo concurso

Olá, Estrategista. Tudo joia?

No artigo anterior, falamos sobre as hipóteses de incidência e não incidência do ICMS SEFAZ PR, além do fato gerador.

Desse modo, para finalizarmos a tetralogia de conceitos básicos, precisamos entender sobre a base de cálculo e as alíquotas aplicáveis.

Para quem não me conhece, me chamo Leandro, sou Auditor-Fiscal da SEFAZ-SC, aprovado no último concurso na 24º posição. Para quem quiser trocar uma ideia ou tirar uma dúvida, sinta-se à vontade para me chamar nas redes sociais (Instagram: https://www.instagram.com/leandro.rms12/).

Base de Cálculo do ICMS PR – SEFAZ

A base de cálculo do imposto é:

- nas saídas de mercadorias do estabelecimento do contribuinte, inclusive transmissão de propriedade, o valor da operação;

- no fornecimento de alimentação, bebidas, o valor da operação, compreendendo mercadoria e serviço (dessa forma, a gorjeta acima de 10% integra a base de cálculo do ICMS PR);

- na prestação de serviço de transporte interestadual e intermunicipal e de comunicação, o preço do serviço;

- no fornecimento de mercadoria com prestação de serviço:

- o valor da operação (mercadoria + serviço), quando o serviço não for tributado pelo ISS;

- o preço corrente da mercadoria fornecida ou empregada, quando o serviço for tributado pelo ISS.

- Na importação, a soma das seguintes parcelas:

- valor da mercadoria ou bem constante dos documentos de importação;

- Imposto de Importação – II;

- O Imposto sobre Produtos Industrializados – IPI;

- Imposto sobre Operações de Crédito, Câmbio e Seguro ou relativas a Títulos ou Valores Mobiliários – IOF;

- quaisquer outros impostos, taxas, contribuições e despesas aduaneiras.

- no recebimento, pelo destinatário, de serviço prestado no exterior, o valor da prestação do serviço, acrescido, se for o caso, de todos os encargos relacionados com a sua utilização;

- na aquisição em licitação pública de mercadoria ou bem importados do exterior e apreendidos ou abandonados, o valor da operação acrescido do valor do II e do IPI e de todas as despesas cobradas ou debitadas ao adquirente;

- nas hipóteses de vendas a consumidor final no Estado do PR, contribuinte ou não, o valor da operação ou prestação sobre a qual foi cobrado o imposto na unidade federada de origem, e o imposto a recolher será correspondente à diferença entre as alíquotas interna e interestadual (DIFAL);

Imposto por dentro

Integra a base de cálculo do imposto, inclusive na importação do exterior de mercadoria ou bem:

- o montante do próprio imposto, constituindo o respectivo destaque mera indicação para fins de controle;

- o valor correspondente a:

- seguros, juros e demais importâncias pagas, recebidas ou debitadas, bem como descontos concedidos sob condição, assim entendidos os que estiverem subordinados a eventos futuros e incertos;

- frete, caso o transporte seja efetuado pelo próprio remetente ou por sua conta e ordem e seja cobrado em separado.

Adendo: quando estamos nos referindo a uma venda interna ou interestadual, não há que se questionar. A base de cálculo do ICMS é aquela constante no valor do documento fiscal, ou seja, o valor que é cobrado do destinatário final.

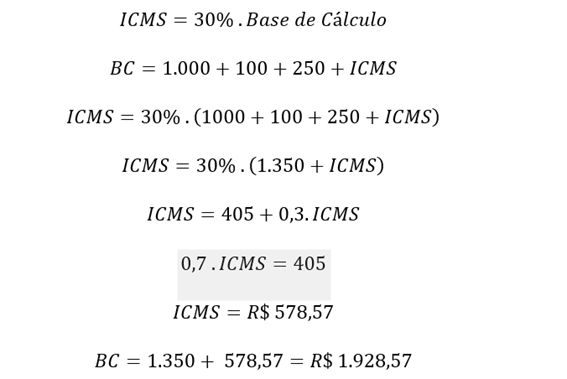

Contudo, no caso de importação, uma conta precisa ser realizada, uma vez que os impostos incidentes na importação integram a base de cálculo, inclusive o próprio ICMS integra sua base por cálculo, por isso chamado de imposto por dentro. Veja um exemplo:

- Importação de determinado produto no valor de R$ 1.000,00 (já convertido da moeda de origem para o Real). Nesta importação, incidirá:

- R$ 100,00 de II (10%)

- R$ 250,00 de IPI (25%); e

- 30% de ICMS.

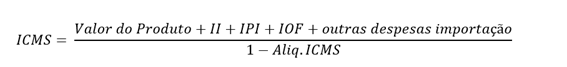

Em termos genéricos, podemos calcular o valor do ICMS incidente na importação da seguinte maneira:

Outras Informações

O preço de importação expresso em moeda estrangeira será convertido em moeda nacional pela mesma taxa de câmbio utilizada no cálculo do Imposto de Importação – II, ou a que seria utilizada para tanto, sem qualquer acréscimo ou devolução posterior, se houver variação da taxa de câmbio até o pagamento efetivo do preço.

Ademais, o valor fixado pela autoridade aduaneira para fins de base de cálculo do II, nos termos da lei aplicável, substituirá o preço declarado.

Não integra a Base de Cálculo do ICMS PR

Não integra a base de cálculo do imposto o montante:

- do IPI, quando a operação, realizada entre contribuintes e relativa a produto destinado à industrialização ou à comercialização, configurar fato gerador de ambos os impostos (são 3 condições para que o IPI não integre a BC do ICMS, preste bem atenção)

- correspondente aos juros, multa e atualização monetária recebidos pelo contribuinte, a título de mora, por inadimplência de seu cliente, desde que calculados sobre o valor de saída da mercadoria ou serviço, e auferidos após a ocorrência do fato gerador do tributo (como regra, os juros integram a BC do ICMS SEFAZ PR);

- correspondente ao pedágio, na prestação de serviço de transporte rodoviário de cargas;

- do valor correspondente à gorjeta, limitado a 10% do valor da conta, nas operações de fornecimento de alimentação e bebidas promovido por bares, restaurantes, hotéis e estabelecimentos similares;

Transferência entre estabelecimentos do mesmo contribuinte

Transferências Interestaduais

Na saída de mercadoria para estabelecimento localizado em outra unidade federada, pertencente ao mesmo titular, a base de cálculo do imposto é:

- o valor correspondente à entrada mais recente da mercadoria;

- o custo da mercadoria produzida, assim entendida a soma do custo da matéria-prima, material secundário, mão de obra e acondicionamento;

- tratando-se de mercadorias não industrializadas, o preço corrente no mercado atacadista do estabelecimento remetente.

Diferencial de Alíquotas

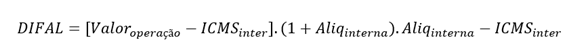

Veja como é o cálculo do Diferencial de alíquotas (DIFAL) de mercadorias destinadas a consumidor final do Paraná, contribuintes ou não do imposto.

Antes de mais nada, estamos falando necessariamente de operações interestaduais destinadas ao PR. Isto é, falando de operações tributadas a 12% ou a 4% (produtos importados).

Sendo assim, o primeiro passo é o cálculo do ICMS interestadual, de competência do Estado de origem (Base de cálculo x alíquota interestadual).

O segundo passo para o cálculo do DIFAL é mais complexo e deve obedecer a seguinte ordem: (ex: considere uma venda interestadual destinada a consumidor final contribuinte, no valor de R$ 1.000,00, sendo o ICMSinter = R$ 120,00 (12%).

- do valor da operação informado no documento fiscal, excluir o montante do imposto correspondente à alíquota interestadual

- R$ 1.000 – 120 = R$ 880,00

- ao valor obtido acima, incluir o montante do imposto calculado pela alíquota interna estabelecida para a mercadoria na operação com o consumidor final, devendo ser adicionado 2% à alíquota interna, correspondente ao Fundo Estadual de Combate à Pobreza do Paraná (FCP), se for o caso;

- R$ 880,00 + R$ 880,00 x 18% (ou 20% se tiver FCP) = R$ 1.038,4 ou R$ 1.056 (se FCP).

- sobre o valor obtido acima, aplicar a alíquota interna estabelecida para a mercadoria na operação com o consumidor final, devendo ser adicionado 2% à alíquota interna, correspondente ao Fundo Estadual de Combate à Pobreza do Paraná (FCP), se for o caso;

- R$ 1.038,4 x 18% ou R$ 1.056 x 20% (se FCP) = R$ 186,912 ou R$ 211,2 (se FCP)

- DIFAL = valor obtido acima menos o valor retido interestadual

- DIFAL = R$ 186,912 – 120 = R$ 66,92 ou R$ 211,2 – 120 = R$ 91,2 (se FCP).

Em termos genéricos:

Ausência – falta de valores na documentação fiscal

Na falta dos valores de documentos fiscais, a base de cálculo do imposto é:

- o preço corrente da mercadoria, ou de sua similar, no mercado atacadista do local da operação ou, na sua falta, no mercado atacadista regional, caso o remetente seja produtor, extrator ou gerador, inclusive de energia;

- preço FOB (“Free On Board”) estabelecimento industrial à vista, caso o remetente seja industrial;

- o preço FOB (“Free On Board”) estabelecimento comercial à vista, na venda a outros comerciantes ou industriais, caso o remetente seja comerciante.

- Nesse caso especificamente, se o estabelecimento remetente não efetuar vendas a outros comerciantes ou industriais ou, em qualquer caso, se não houver mercadoria similar, a base de cálculo será equivalente a 75% do preço de venda corrente no varejo.

Adendo: Nas prestações sem preço determinado, a base de cálculo do imposto é o valor corrente do serviço no local da prestação.

Quando o valor do frete, cobrado por estabelecimento pertencente ao mesmo titular da mercadoria ou por outro estabelecimento de empresa que com aquele mantenha relação de interdependência, exceder os níveis normais de preços em vigor, no mercado local, para serviço semelhante, constantes de tabelas elaboradas pelos órgãos competentes, o valor excedente será havido como parte do preço da mercadoria.

Base de Cálculo na Substituição Tributária

Antes de mais nada, existem 2 formas de substituição tributária:

- Em relação às operações subsequentes, onde há a antecipação do recolhimento, presumindo que a venda posterior irá se concretizar

- Em relação às operações passadas, em que há o diferimento (postergação) do recolhimento, mas que o FG já se concretizou.

Sendo assim,

- em relação às operações ou prestações antecedentes ou concomitantes, a base de cálculo será o valor da operação ou prestação praticado pelo contribuinte substituído;

- Já em relação às operações ou prestações subsequentes, a base de cálculo será obtida pelo somatório das parcelas seguintes:

- o valor da operação própria realizada pelo substituto tributário ou pelo substituído intermediário;

- o montante dos valores de seguro, de frete e de outros encargos cobrados ou transferíveis aos adquirentes ou tomadores de serviço;

- a Margem de Valor Agregado – MVA, inclusive lucro, relativa às operações ou prestações subsequentes.

Adendo: Tratando-se de mercadoria ou serviço cujo preço final ao consumidor, único ou máximo, seja fixado por órgão público competente, a base de cálculo do imposto, para fins de Substituição Tributária – ST, é o referido preço fixado.

A margem (MVA) será estabelecida com base nos seguintes critérios:

- levantamentos, ainda que por amostragem, dos preços usualmente praticados pelo substituído final no mercado considerado;

- informações e outros elementos, quando necessários, obtidos junto a entidades representativas dos respectivos setores;

- adoção da média ponderada dos preços coletados.

Adendo: Em substituição ao uso da MVA e ajuste à base de cálculo, a base de cálculo em relação às operações ou prestações subsequentes poderá ser o preço a consumidor final usualmente praticado no mercado considerado, em condições de livre concorrência.

Exemplo

Vamos a um exemplo sobre ST para frente, onde há antecipação do pagamento. Imagine uma indústria de veículos que vende os referidos veículos a suas concessionárias no valor de R$ 100.000,00. A alíquota é de 12% e esta operação está submetida à substituição tributária.

Sendo assim, a indústria deverá recolher 2 ICMS: um referente à operação própria de venda à concessionária, e outra referente à venda presumida da concessionária ao consumidor final.

O primeiro ICMS é bem simples de se calcular: R$ 120 mil x 12% = R$ 12.000,00.

Já o ICMS-ST, é preciso ajustar a BC com o seguro e frete cobrados, além da MVA. Imagine que a MVA seja de 20%. Logo, a BC ajustada será de R$ 120.000,00.

Portanto, o ICMS-ST destacado = R$120.000 x 12% – ICMSpróprio = R$ 14.400 – R$ 12.000 = R$ 2.400.

Portanto, na nota fiscal de venda, a indústria irá destacar R$ 12.000 de ICMS próprio e R$ 2.400 de ICMS-ST.

Base de Cálculo Arbitrada

Poderá a Fazenda Pública:

- mediante ato normativo, manter atualizada, como base de cálculo, na falta do valor da prestação de serviços ou da operação de que decorrer a saída de mercadoria, tabela de preços correntes no mercado de serviços e atacadista das diversas regiões fiscais;

- em ação fiscal, estimar ou arbitrar a base de cálculo:

- sempre que sejam omissos ou não mereçam fé as declarações ou os esclarecimentos prestados pelo contribuinte, ou os documentos expedidos pelo sujeito passivo ou pelo terceiro legalmente obrigado;

- sempre que não ocorrer a exibição ao fisco dos elementos necessários à comprovação do valor da operação ou da prestação, inclusive nos casos de perda ou extravio dos livros e documentos fiscais;

- quando houver fundamentada suspeita de que os documentos fiscais ou contábeis não refletem o valor da operação ou da prestação;

- quando ocorrer transporte ou armazenamento de mercadoria sem os documentos fiscais exigíveis.

Finalizando

Neste artigo entendemos detalhadamente sobre a base de cálculo do ICMS SEFAZ PR.

O que integra e não integra a base de cálculo do ICMS SEFAZ PR, o diferencial de alíquota (DIFAL), a substituição tributária, margem de valor agregado e base de cálculo arbitrada.

Se gostou do artigo sobre as empresas do simples nas licitações, deixe seu comentário.

Forte abraço

Leandro Ricardo M. Silveira

Instagram: https://www.instagram.com/leandro.rms12/

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Sistema de Questões

Estratégia Questões nasceu maior do que todos os concorrentes, com mais questões cadastradas e mais soluções por professores. Então, confira e aproveite os descontos e bônus imperdíveis!

ASSINE AGORA – Sistema de Questões

Fique por dentro dos concursos em aberto

As oportunidades previstas