Resumo LC 123 – Simples Nacional – Parte II

Veja os principais pontos do Simples Nacional e o Resumo LC 123. Saiba o que é mais cobrado nas provas de Direito Tributário

Olá, Estrategista. Tudo joia?

Quem já estudou sabe o quanto é enorme a LC 123, que dispõe sobre o Simples Nacional. Inúmeros são os detalhes. Porém, nem tudo que está disposto na Lei costuma ser cobrado em certames. Por conta disso, preparei esse artigo para mostrar para você o que é mais essencial para saber sobre o tema.

Perdeu a Parte I? Confira aqui. Aliás, não recomendo ler a Parte II, antes da Parte I.

Portanto, salve esses artigos em sua página de favoritos ou até mesmo imprima-os para revisá-los sempre que achar necessário.

Para quem não me conhece, me chamo Leandro, sou Auditor-Fiscal da SEFAZ-SC, aprovado no último concurso na 24º posição. Para quem quiser trocar uma ideia ou tirar uma dúvida, sinta-se à vontade para me chamar nas redes sociais (Instagram: https://www.instagram.com/leandro.rms12/).

Vamos continuar a partir de onde paremos, correto?

Impostos e Contribuições incidentes no Simples

Antes de mais nada, não podemos confundir recolhimento único com um novo tributo. Veja bem, nenhum tributo novo foi criado para o simples. Estamos falando dos mesmos tributos de sempre. Contudo, ao invés de serem apurados individualmente, serão apurados em conjunto, resultando em uma única guia de recolhimento.

Sendo assim, o Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições:

- Imposto sobre a Renda da Pessoa Jurídica – IRPJ;

- Imposto sobre Produtos Industrializados – IPI;

- Contribuição Social sobre o Lucro Líquido – CSLL;

- Contribuição para o Financiamento da Seguridade Social – COFINS;

- a Contribuição para o PIS/Pasep;

- Contribuição Patronal Previdenciária – CPP para a Seguridade Social, exceto no caso da microempresa e da empresa de pequeno porte que se dedique às atividades:

- construção de imóveis e obras de engenharia em geral;

- serviço de vigilância, limpeza ou conservação; e

- serviços advocatícios.

- Imposto sobre Operações Relativas à Circulação de Mercadorias e Sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS;

- Imposto sobre Serviços de Qualquer Natureza – ISS.

Ou seja, estamos falando de 8 tributos.

Professor, mas e o restante dos tributos? Eles estão isentos? De forma alguma! Nesses casos eles pagarão os tributos na forma tradicional, como qualquer outra empresa.

Inclusive nos casos de IPI, ICMS, ISS, PIS/Pasep e COFINS incidentes na importação a apuração e recolhimento não se dará por meio do regime jurídico do simples, mas sim pela maneira tradicional.

Tributos não abrangidos pelo Simples

Veja os tributos cuja apuração não se dará por meio do Documento Único de Arrecadação do Simples Nacional.

- Imposto sobre Operações de Crédito, Câmbio e Seguro, ou Relativas a Títulos ou Valores Mobiliários – IOF;

- o Imposto sobre a Importação de Produtos Estrangeiros – II;

- Imposto sobre a Exportação, para o Exterior, de Produtos Nacionais ou Nacionalizados – IE;

- o Imposto sobre a Propriedade Territorial Rural – ITR;

- Imposto de Renda, relativo aos rendimentos ou ganhos líquidos auferidos em aplicações de renda fixa ou variável;

- o Imposto de Renda relativo aos ganhos de capital auferidos na alienação de bens do ativo permanente;

- Contribuição para o Fundo de Garantia do Tempo de Serviço – FGTS;

- Contribuição para manutenção da Seguridade Social, relativa ao trabalhador;

- a Contribuição para a Seguridade Social, relativa à pessoa do empresário, na qualidade de contribuinte individual;

- Imposto de Renda relativo aos pagamentos ou créditos efetuados pela pessoa jurídica a pessoas físicas;

- Contribuição para o PIS/Pasep, Cofins e IPI incidentes na importação de bens e serviços;

- ICMS devido:

- nas operações sujeitas ao regime de substituição tributária;

- ICMS Combustíveis (incidência monofásica);

- na entrada, no território do Estado ou do Distrito Federal, de petróleo, inclusive lubrificantes e combustíveis líquidos e gasosos dele derivados, bem como energia elétrica, quando não destinados à comercialização ou industrialização;

- por ocasião do desembaraço aduaneiro (ICMS-Importação);

- Diferencial de Alíquotas (DIFAL).

- ISS devido:

- em relação aos serviços sujeitos à substituição tributária ou retenção na fonte;

- na importação de serviços;

Adendo: como é sabido, os dividendos são isentos ao Imposto sobre a Renda, e no Simples não é diferente. Veja:

Consideram-se isentos do imposto de renda, na fonte e na declaração de ajuste do beneficiário, os valores efetivamente pagos ou distribuídos ao titular ou sócio da microempresa ou empresa de pequeno porte optante pelo Simples Nacional, salvo os que corresponderem a pró-labore, aluguéis ou serviços prestados.

Enquadramento no Simples – Resumo LC 123

A opção para se enquadrar no Simples Nacional deverá ser realizada no mês de JANEIRO, até o seu último dia ÚTIL, produzindo efeitos a partir do primeiro dia do ano-calendário da opção (efeitos retroativos até 01/01 do ano de opção).

A opção pelo Simples Nacional da pessoa jurídica enquadrada na condição de microempresa e empresa de pequeno porte dar-se-á na forma a ser estabelecida em ato do Comitê Gestor, sendo irretratável para todo o ano-calendário.

Ademais, a opção pelo Simples Nacional implica aceitação de sistema de comunicação eletrônica.

Vedações ao Ingresso no Simples – Resumo LC 123

No artigo anterior, Parte I, falamos das situações em que uma empresa não poderia ser enquadrada no simples.

Aqui, vamos falar de outras vedações ao ingresso no regime do simples nacional. Vejam as vedações:

- Empresas financeiras em geral – que explore atividade de prestação cumulativa e contínua de serviços de assessoria creditícia, gestão de crédito, seleção e riscos, administração de contas a pagar e a receber, gerenciamento de ativos (asset management) ou compra de direitos creditórios resultantes de vendas mercantis a prazo ou de prestação de serviços (factoring) ou que execute operações de empréstimo, de financiamento e de desconto de títulos de crédito, exclusivamente com recursos próprios, tendo como contrapartes microempreendedores individuais, microempresas e empresas de pequeno porte, inclusive sob a forma de empresa simples de crédito;

- que tenha sócio domiciliado no exterior;

- cujo capital participe entidade da administração pública, direta ou indireta, federal, estadual ou municipal;

- que possua débito com o Instituto Nacional do Seguro Social – INSS, ou com as Fazendas Públicas Federal, Estadual ou Municipal, cuja exigibilidade não esteja suspensa;

- preste serviço de transporte intermunicipal e interestadual de passageiros, exceto quando na modalidade fluvial ou quando possuir características de transporte urbano ou metropolitano ou realizar-se sob fretamento contínuo em área metropolitana para o transporte de estudantes ou trabalhadores;

- geradora, transmissora, distribuidora ou comercializadora de energia elétrica;

- exerça atividade de importação ou fabricação de automóveis e motocicletas;

- exerça atividade de importação de combustíveis;

- atividade de produção ou venda no atacado de: cigarros, bebidas alcoólicas, refrigerantes, cervejas sem álcool;

- realize cessão ou locação de mão-de-obra;

- realize atividade de locação de imóveis próprios, exceto quando se referir a prestação de serviços tributados pelo ISS.

Alíquota e Base de Cálculo

O valor devido mensalmente pela microempresa ou empresa de pequeno porte optante pelo Simples Nacional será determinado mediante aplicação das alíquotas efetivas, calculadas a partir das alíquotas nominais, sobre a base de cálculo.

Adendo: A base de cálculo será a receita bruta auferida mensalmente. Portanto, o Documento Único de Arrecadação será no valor de: BC x Alíq. Efetiva.

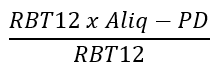

Contudo, a alíquota efetiva deve ser calculada a partir de 3 variáveis: receita bruta acumulada nos últimos 12 meses, alíquota nominal e Parcela a Deduzir.

Dessa forma, a alíquota efetiva é o resultado de:

- RBT12 – receita bruta acumulada nos doze meses anteriores ao período de apuração;

- Aliq –alíquota nominal constante dos Anexos I a V da LC 123;

- PD – parcela a deduzir constante dos Anexos I a V da LC 123.

Calculado a alíquota efetiva, basta multiplicá-la pelo faturamento bruto do mês.

Informação Importante: o percentual efetivo máximo destinado ao ISS será de 5%, transferindo-se eventual diferença, de forma proporcional, aos tributos federais da mesma faixa de receita bruta anual.

O Microempreendedor Individual (MEI)

Segundo o Resumo LC 123, o Microempreendedor Individual – MEI poderá optar pelo recolhimento dos impostos e contribuições abrangidos pelo Simples Nacional em valores fixos mensais, independentemente da receita bruta por ele auferida no mês.

Ou seja, não se aplica ao MEI as alíquotas efetivas. Independentemente de quanto ele faturar, sempre recolherá o mesmo valor.

Mas o que é MEI?

Para os efeitos do Simples Nacional, considera-se MEI o empresário individual ou o empreendedor que exerça as atividades de industrialização, comercialização e prestação de serviços no âmbito rural, que tenha auferido receita bruta, no ano-calendário anterior, de até R$ 81.000,00, que seja optante pelo Simples Nacional e que não esteja impedido de optar por esse regime.

Vale lembrar que o antigo limite ao MEI era de R$ 60 mil. Atualmente esse limite aumentou para R$ 81 mil.

Aliás, o MEI recolhe até R$ 51,65 reais mensais, divididos em:

- R$ 45,65 a título de Contribuição para a Seguridade Social, relativa à pessoa do empresário, na qualidade de contribuinte individual;

- valor de R$ 1,00, caso seja contribuinte de ICMS;

- R$ 5,00, caso seja contribuinte de ISS.

Adendo: como sabemos, a alíquota máxima do ISS é 5%, correto? Veja que o MEI paga, portanto, quase 10% em ISS. Seria isso legal? Só para deixar vocês com uma pulga atrás da orelha.

Cabe ainda ressaltar que o MEI é isento de:

- Imposto sobre a Renda da Pessoa Jurídica – IRPJ;

- Imposto sobre Produtos Industrializados – IPI (exceto importação)

- a Contribuição Social sobre o Lucro Líquido – CSLL;

- Contribuição para o Financiamento da Seguridade Social – COFINS (exceto importação).

Não pode ser MEI

Não poderá optar pela sistemática de recolhimento como MEI:

- Se possuir mais de um estabelecimento;

- que participe de outra empresa como titular, sócio ou administrador; ou

- constituído na forma de startup.

Aliás, uma vez optando por ser MEI, a opção será irretratável para todo o ano-calendário da opção.

Outras informações importantes sobre o MEI

- O MEI é modalidade de microempresa;

- A formalização de MEI não tem caráter eminentemente econômico ou fiscal;

- Todo benefício previsto nesta Lei Complementar aplicável à microempresa estende-se ao MEI sempre que lhe for mais favorável;

- É vedado impor restrições ao MEI relativamente ao exercício de profissão ou participação em licitações, em função da sua natureza jurídica;

Finalizando

Finalizamos mais um artigo sobre o Resumo LC 123 – Simples Nacional. Juntamente com a Parte I, falamos sobre os principais tópicos cobrados em concursos sobre o tema.

Imprima essas 2 Partes e você terá uma grande chance de gabaritar qualquer prova sobre o Simples Nacional.

Se gostou, deixe seu comentário.

Forte abraço

Leandro Ricardo M. Silveira

Instagram: https://www.instagram.com/leandro.rms12/

Assinatura Anual Ilimitada*

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país. Assine agora a nossa Assinatura Anual e tenha acesso ilimitado* a todos os nossos cursos.

ASSINE AGORA – Assinatura Ilimitada

Sistema de Questões

Estratégia Questões nasceu maior do que todos os concorrentes, com mais questões cadastradas e mais soluções por professores. Então, confira e aproveite os descontos e bônus imperdíveis!

ASSINE AGORA – Sistema de Questões

Fique por dentro dos concursos em aberto

As oportunidades previstas