ITCMD para a SEFAZ-GO: Legislação Tributária Estadual

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo do ITCMD para a SEFAZ-GO, tema da Legislação Tributária Estadual. O conteúdo foi extraído do Código Tributário do Estado de Goiás, Lei 11.651/91.

O artigo será dividido da seguinte forma:

- Aspecto Quantitativo

- Não Tributação

- Sujeição Passiva

Vamos lá?

Aspecto Quantitativo

Iniciemos o ITCMD para a SEFAZ-GO pelo Aspecto Quantitativo, lembrando:

ITCMD a pagar = BC x alíquota

Base de Cálculo (Art. 77): valor de mercado do bem ou do direito transmitido por causa mortis ou por doação, expresso em moeda nacional na data da declaração.

Saiba que o valor de mercado pode ser estabelecido por meio dos valores referenciais constantes do cadastro de imóveis urbanos e rurais adotado pela Administração Tributária ou utilizados para a fixação da BC do ICMS ou do IPVA (Art. 77, 9º).

Ainda, as dívidas do espólio até a abertura da sucessão devem ser deduzidas da base de cálculo do ITCD (Art. 77, §7º)

Além disso, a Fazenda pode definir como BC o valor médio de mercado divulgado em tabela elaborada por órgão de reconhecida idoneidade indicado em regulamento (Art. 77, 10º).

E saiba também que existe um piso para a BC, que são os valores constantes do formal de partilha e da escritura pública (Art. 77, §8º).

Sucessivos FGs (Art. 77-A): recalculado a cada nova mesmo espólio, adicionando-se à BC e deduzindo-se os valores dos impostos já pagos

- Doação: consideradas todas as transmissões entre o mesmo doador e donatário nos últimos 12 meses;

- Causa mortis: todas as transmissões realizadas por meio de alvarás judiciais, cessões de direito ou sobrepartilhas do mesmo espólio.

Já a alíquota, temos que:

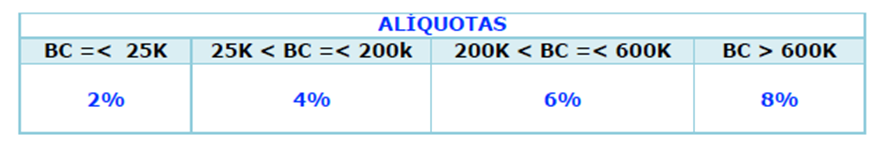

Alíquotas (Art. 78): alíquotas progressivas (“escadinha”)

- 2% – até R$ R$ 25K

- 4% – R$ 25K até R$ 200K

- 6% – R$ 200K até R$ 600K

- 8% – acima de R$ 600K

Não Tributação

Continuemos o ITCMD para a SEFAZ-GO pela Não Tributação, sendo as não incidências e as isenções.

Não incidência (Art. 80):

- “Imunidades” – adquirentes/recebedores (I): Entes (U, E, DF, M) e autarquias e fundações; Templos; Partidos políticos; sindicatos e instituição de educação e de assistência social, sem fins lucrativos

- “Imunidade Cultural (II): livro, jornal, periódico e de papel destinado a sua impressão.

- Renúncia abdicativa (§1º, I, a): sem ressalva ou condição, em benefício do monte, e não tenha o renunciante praticado qualquer ato que demonstre ter havido aceitação da herança, do legado ou da doação;

- ICMS (§1º, I, b): operação incluída no campo de incidência do ICMS

- Transmissão de seguro de vida, salários, previdência (§1, II): não recebidos em vida pelo de cujus da fonte pagadora decorrente de relação de trabalho/serviço, decisão judicial ou rendimento de aposentadoria ou pensão

- Consolidação propriedade (§1, III): extinção de usufruto ou de qualquer outro direito real que resulte na consolidação da propriedade plena.

Vejamos as isenções.

Isenções (Art. 79):

- Valor (I): BC de até R$20.000, alcança mais de uma transmissão em favor do mesmo beneficiário, desde que as transmissões nos últimos 2 anos não ultrapassem o valor de R$ 20.000 (§ú)

- Imóvel (VI): o herdeiro, legatário, donatário ou beneficiário que receber imóvel cujo valor até R$ 60.000, desde que não possua outro imóvel.

- Reforma agrária (II): donatário de imóvel rural, doado pelo Poder Público com o objetivo de implantar programa de reforma agrária;

- Unidade habitacional (III): o donatário de lote urbanizado para edificação de unidade habitacional destinada a sua própria moradia e de unidade habitacional de interesse social, doado pelo Poder Público;

Sujeição Passiva

Finalizemos o resumo sobre ITCMD para a SEFAZ-GO com a Sujeição Passiva.

O Contribuinte basicamente é quem recebe o bem (Art. 81), ou seja, os “ários” e o herdeiro.

Veja alguns exemplos

Transmissão causa mortis (I): herdeiro; legatário; beneficiário, na instituição testamentária de direito real;

Doação (II): donatário; beneficiário, na renúncia de quinhão ou legado; beneficiário, em relação ao excedente de quinhão ou meação

A exceção é o doador em caso de doação de bem móvel, título, ação, quota ou crédito, bem como dos direitos a eles relativos, se o donatário não residir nem for domiciliado no Estado (Art. 81, §ú)

Já para o caso de responsáveis, temos os solidários e pessoais.

Responsável solidário (Art. 82):

Regra: doador, cedente ou pessoa interessada

Hipóteses similares ao art. 134 do CTN: inventariante ou o testamenteiro em relação aos atos que praticarem; administradores de bens de terceiros, pelos tributos devidos por estes; pais, pelo imposto devido pelos seus filhos menores

Responsável pessoal (Art. 83):

Hipóteses similares ao art. 131 do CTN: sucesso e o cônjuge meeiro (até a data da partilha) e espólio (até a data da abertura da sucessão)

Donatário no exterior: doador na hipótese de doação de bem móvel, se o donatário não residir nem for domiciliado no Estado.

Hipóteses similares ao art. 135 do CTN: devido a obrigações tributárias resultantes de atos praticados com excesso de poderes ou infração de lei, contrato social ou estatuto

Considerações Finais

Pessoal, chegamos ao final do resumo sobre ITCMD para a SEFAZ-GO. Espero que o artigo tenha sido útil.

Obviamente o artigo traz apenas um trecho da legislação, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin