IPVA para SEFAZ-GO: Legislação Tributária Estadual

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo sobre o IPVA para SEFAZ-GO, conteúdo extraído do Código Tributário do Estado de Goiás, Lei 11.651/91.

O artigo será dividido da seguinte forma:

- Fato Gerador

- Não incidência

- Isenção

Vamos lá?

Fato Gerador e momento

Iniciemos o resumo sobre IPVA para SEFAZ-GO pelo fato gerador.

Fato gerador (Art. 90): propriedade de veículo automotor aéreo, aquático ou terrestre, quaisquer que sejam as suas espécies, ainda que o proprietário seja domiciliado no exterior

Atente-se a possibilidade de tributação nas hipóteses “aéreo, aquático ou terrestre”

Além disso, saibamos o momento do fato gerador.

Momento do FG (Art. 91)

- Veículo novo (I): na data da 1ª aquisição por consumidor final

- Importação (II): na data do desembaraço aduaneiro, em relação a veículo importado do exterior, diretamente ou por meio de “trading”, por consumidor final;

- Incorporado (III): na data da incorporação de veículo ao ativo permanente do fabricante, do revendedor ou do importador

- Perda de “benefício” (IV): na data em que ocorrer a perda da isenção ou da não-incidência

- Veículo usado (V): em 1º de janeiro de cada ano

Não incidência

Voltemos ao resumo sobre IPVA para SEFAZ-GO, agora vejamos as não incidência.

Na prática, as não incidências se assemelham muito às imunidades. Para fins didáticos, vamos dividi-las em incondicionadas e condicionadas.

Não Incidência (Art. 95): não incide sobre a propriedade de veículo pertencente:

Incondicionadas:

- Entes (I): à União, aos Estados, ao Distrito Federal e aos Municípios;

- Embaixadas (II): à embaixada e consulado estrangeiros credenciados junto ao Governo brasileiro;

Condicionada (III): desde que o veículo esteja vinculado com as suas finalidades essenciais ou com as delas decorrentes:

- Autarquias (a): autarquia ou fundação instituída e mantida pelo poder público;

- Templos (b): templo de qualquer culto;

- “Imunidade social”: c) instituição de educação ou de assistência social, sem fins lucrativos; d) partido político, inclusive suas fundações; e) entidade sindical de trabalhador

Requisitos da não incidência “imunidade social” (Art. 95, §1º)

I – não distribuir qualquer parcela de seu patrimônio ou de suas rendas, a qualquer título

II – aplicar integralmente, no País, os seus recursos na manutenção dos seus objetivos institucionais;

III – manter escrituração de suas receitas e despesas em livros revestidos de formalidades capazes de assegurar sua exatidão.

Veja que basicamente é o que sabemos do CTN (Art. 14).

Veremos agora as hipóteses de isenção e é muito importante saber diferenciá-las, pois a banca tentará te confundir com as hipóteses de não incidência.

Isenção

Continuemos o resumo com as principais isenções.

Antes disso, saiba que cessado o motivo ou a condição que lhe der causa, cessa a isenção (Art. 95, §1º) e que a isenção deve ser previamente reconhecida pela administração tributária (Art. 95, §2º),

Isenção (Art. 94):

Produtor Rural:

- Máquinas agrícolas (I): máquina e trator agrícolas e de terraplenagem;

- Avião agrícola (II): aéreo de exclusivo uso agrícola;

- Pescador (IX): embarcação de pescador profissional, pessoa natural, por ele utilizada na atividade pesqueira com capacidade de carga até 3 toneladas, limitada a isenção a 1 embarcação por proprietário;

Saúde:

- Ambulância (III): destinado exclusivamente ao socorro e transporte de ferido ou doente;

- Deficientes (IV): destinado ao uso de pessoa com deficiência física, visual, mental severa ou profunda, Síndrome de Down ou autista.

- “Tratamento de câncer” (XIV): adquiridos por pessoas em tratamento de câncer na rede pública de saúde municipal, estadual ou federal.

Transporte:

- “Trem” (VIII) – locomotiva e vagão ou vagonete automovidos, de uso ferroviário;

- “Vans e ônibus” (XI): ônibus ou micro-ônibus destinado ao serviço de transporte de passageiro de turismo e escolar, desde que credenciado junto a órgão competente para regulação, controle e fiscalização desse serviço.

- “Táxis” (VI): veículo de aluguel (táxi ou mototáxi), dotado ou não de taxímetro, destinado ao transporte de pessoa, limitada a isenção a 1 veículo por proprietário;

Outros:

- “Bombeiro” (VII): de combate a incêndio;

- Veículos “Velhos” (X): com 15 anos ou mais de uso;

- “ONGs” (XII) – de propriedade de entidades filantrópicas.

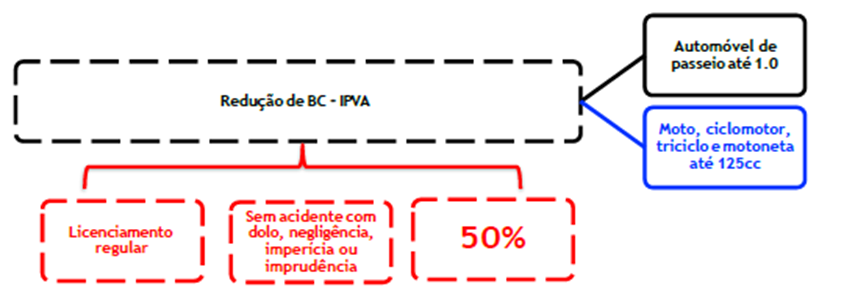

Redução da Base de Cálculo

Para finalizar o resumo sobre IPVA para SEFAZ-GO, vejamos as disposições para a Redução da Base de Cálculo.

Redução da Base de Cálculo

- Redução de até 50% (Art. 94-A) – o Governo pode reduzir para os seguintes veículos:

I – automóvel de passeio com potência até 1000cc;

II – motocicleta, ciclomotor, triciclo e motoneta, até 125cc.

Requisitos (Art. 94-A, §ú)

I – licenciamento anual esteja regular até o vencimento

II – nos últimos 12 meses, não tenha causado por negligência, imperícia, imprudência ou dolo acidente nem possua infração de trânsito.

- “Alíquota” de 1% (Art. 94-B): veículos automotores destinados à locação, de propriedade de empresas locadoras (ou por contrato de arrendamento mercantil) registradas em Goiás.

Requisitos (Art. 94-B)

– PJ cuja atividade de locação de veículos represente no mínimo 50% de sua receita bruta (§1º)

– Veículo licenciado até o vencimento (§3º)

Considerações Finais

Pessoal, chegamos ao final do resumo sobre IPVA para SEFAZ-GO. Espero que tenham gostado.

Obviamente o artigo traz apenas um trecho da legislação, assim não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin