Tema Repetitivo 1191 do STJ: Restituição de ICMS-ST

Olá, pessoal. Tudo certo? No artigo de hoje trataremos sobre a análise do Tema Repetitivo 1191 do STJ, tema bem recente e com grande impacto para empresas varejistas (e para os concurseiros também rs).

Trata-se da decisão sobre a possível restituição da diferença do ICMS-ST em casos do ST para frente (retenção na fonte).

Antes de entrarmos no tema, relembre rapidamente o que é Recurso Repetitivo, assim consultemos o CPC.

CPC, Art. 1.036. Sempre que houver multiplicidade de recursos extraordinários ou especiais com fundamento em idêntica questão de direito, haverá afetação para julgamento de acordo com as disposições desta Subseção, observado o disposto no Regimento Interno do Supremo Tribunal Federal e no do Superior Tribunal de Justiça.

Ou seja, conforme o próprio STJ, Recurso repetitivo é aquele que representa um grupo de recursos especiais que apresentam discussão acerca de teses coincidentes, ou seja, que possuam fundamento em idêntica questão de direito.

Assim, a decisão tomada pelo STJ nesse caso servirá como orientação para todos os outros processos que tratam do mesmo tema.

Perfeito. E qual a questão submetida a julgamento?

“Necessidade de observância, ou não, do que dispõe o artigo 166 do CTN nas situações em que se pleiteia a restituição/compensação de valores pagos a maior a título de ICMS no regime de substituição tributária para frente quando a base de cálculo efetiva da operação for inferior à presumida”

Detalhemos adiante,

Substituição Tributária

Iniciemos a análise do Tema Repetitivo 1191 do STJ.

O regime de Substituição Tributária (ST) é uma obrigação tributária que substitui a responsabilidade pelo pagamento do ICMS para um contribuinte específico, seja em relação a operações já realizadas (anteriores), operações em curso (concomitantes) ou operações futuras (posteriores).

O principal objetivo da ST é simplificar o processo de fiscalização dos tributos, concentrando a fiscalização em poucas empresas ao invés de fiscalizar centenas de contribuintes dispersos.

Ou seja, a ST pode ser regressiva, concomitante (ambas hipóteses infraconstitucionais) ou progressiva (CF, Art. 150, §7º). Focaremos na progressiva.

Um exemplo simples de ST progressiva pode ser observado na cadeia de produção e venda de cerveja.

O ICMS de toda a cadeia é recolhido antecipadamente pela fábrica (substituto tributário), eliminando a necessidade de pagamento pelos demais participantes da cadeia (distribuidor e varejista).

Simples, não é mesmo? Sim, mas o problema é que o Fisco precisa determinar uma BC presumida a partir de uma Margem de Valor Agregado (MVA), afinal o fato gerador ainda não ocorreu.

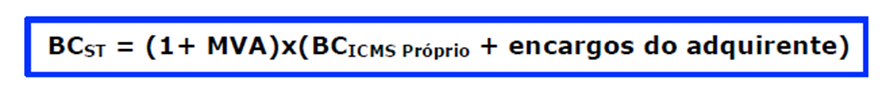

Veja, a fórmula

Ou seja, pegamos a BC da Nota Fiscal e multiplicamos por um percentual (MVA), que reflete a margem de lucro e outros custos que se espera serem adicionados ao longo da cadeia de distribuição até o consumidor final.

E o que ocorre se a operação posterior não ocorrer ou se for menor que a arbitrada? No primeiro caso, cabe restituição conforme a Lei Kandir (Art. 10º) e no segundo caso, o Supremo já decidiu que caberia restituição também (STF, RE 593.849)

Entretanto, as Fazendas passaram a vincular o direito à restituição às regras do artigo 166 do CTN, o que na visão dos contribuintes (principalmente varejistas) inviabilizou a restituição.

Restituição

Prosseguindo a análise do Tema Repetitivo 1191 do STJ, agora vamos falar sobre Restituição.

Façamos uma breve recapitulação sobre as regras de restituição (repetição do indébito tributário).

Restituição no pagamento indevido (CTN, Art. 165 e Art. 168) – independentemente de prévio protesto, mas tem prazo para ser pleiteado:

Sem instauração de litígio: 5 anos contados da extinção [pagamento] do CT

- I – cobrança ou pagamento espontâneo de tributo indevido ou maior

- II – erro na edificação do sujeito passivo, na determinação da alíquota aplicável, no cálculo

Com instauração de litígio: 5 anos contados da decisão adm. ou decisão judicial

- III – reforma, anulação, revogação ou rescisão de decisão condenatória.

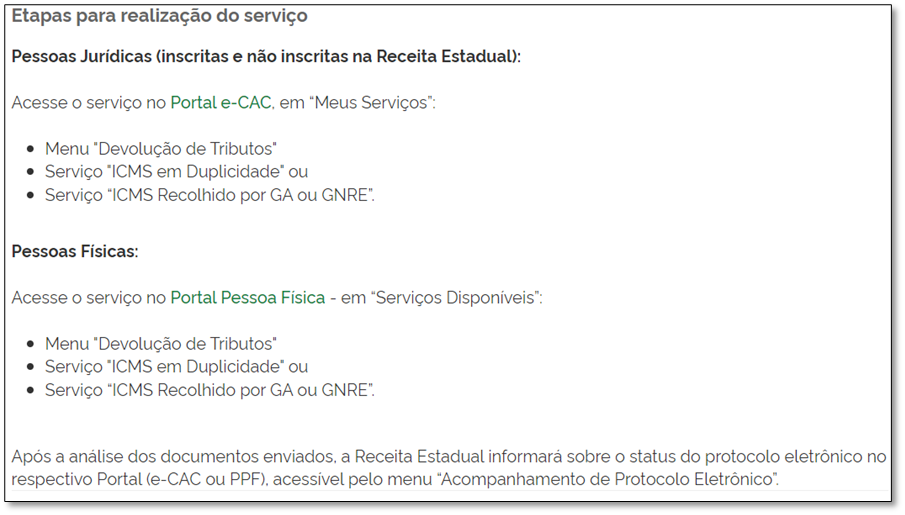

Ou seja, trata-se de um “pedido administrativo”. Como exemplo, vejamos a carta de serviço da SEFAZ-RS.

Quanto aos tributos indiretos, temos que:

Restituição nos tributos indiretos (CTN, Art. 166)

Regra: contribuinte de direito (com autorização do contribuinte de fato) ou o contribuinte de direito que assumiu o encargo

Exceção (realizada pelo contribuinte de fato):

- ICMS de energia elétrica – demanda contratada não utilizada (STJ, 391);

- ICMS cobrado indevidamente em relação a Serviço de provedor de acesso à internet (STJ, REsp 903.394/AL)

Na prática, o Fisco vinha vinculando o direito à restituição do ST à seguinte regra: somente será feita a quem prove haver assumido o referido encargo, ou, no caso de tê-lo transferido a terceiro, estar por este expressamente autorizado a recebê-la. Em outras palavras, o Fisco entende que a restituição deve ser comprovada pelo não repasse conforme o CTN.

Tese dos Contribuintes

Vamos entender a alegação dos contribuintes e o porquê da celeuma jurídica.

A lógica é a seguinte, se o direito à restituição do ICMS-ST surge porque a base de cálculo presumida foi superior a base de cálculo real, logo o encargo financeiro referente à diferença a ser restituída não foi repassado ao consumidor final, uma vez que o consumidor final adquiriu o produto por um valor menor.

Vamos deixar mais claro por meio de um exemplo.

Uma perfumaria adquire um creme da fábrica e o ICMS-ST é recolhido antecipadamente com base em uma base de cálculo presumida de R$120,00 (lembre-se da sistemática da MVA). Depois, a perfumaria oferece um desconto e vende o creme ao consumidor por R$100,00. Conforme o princípio da não-cumulatividade, o ICMS-ST repassado ao consumidor final será calculado sobre os R$100,00. A diferença de R$20,00, referente ao imposto pago a maior, é absorvida pela perfumaria e não repassada ao cliente, que pagou menos do que o valor presumido na base de cálculo.

Em outras palavras, o repasse do ônus é inviável (impossível) na substituição tributária do ICMS, já que o valor cobrado do consumidor final é inferior ao valor considerado para o pagamento do imposto, que foi arcado pelo contribuinte substituído (aquele que, de acordo com o STF, tem direito ao ressarcimento).Parte superior do formulário

Os departamentos jurídicos da Associação Brasileira dos Atacadistas de Autosserviço (Abaas) e a Associação Brasileira de Supermercados (Abras) defendem que os cupons fiscais, que demonstram um preço final inferior ao estimado na substituição tributária, são provas suficientes para justificar a restituição.

Julgamento

Continuemos no nosso artigo sobre a análise do Tema Repetitivo 1191 do STJ, vamos a tese firmada.

Tese Firmada: Na sistemática da substituição tributária para frente, em que o contribuinte substituído revende a mercadoria por preço menor do que a base de cálculo presumida para o recolhimento do tributo, é inaplicável a condição prevista no art. 166 do CTN.

Ou seja, a 1ª Seção do Superior Tribunal de Justiça decidiu em favor dos contribuintes.

Assim, o contribuinte não precisa provar que assumiu o encargo ou que tinha autorização do comprador do produto para repassá-lo.

Na prática, a Corte entendeu que somente a apresentação de notas fiscais (ou cupons fiscais) seriam suficientes para comprovar a diferença entre o ICMS-ST e o valor realmente devido.

A decisão do STJ foi tomada sob a sistemática dos recursos repetitivos, o que implica que deve ser seguida pelos demais tribunais e pelo Conselho Administrativo de Recursos Fiscais (CARF) em casos semelhantes.

Para que fique ainda mais claro, veja o Voto do Ministro Benedito Gonçalves no AgInt no REsp 1.949.848/MG, DJe 15.12.2021:

“a controvérsia objeto destes autos não diz respeito à devolução do valor do ICMS incluído no preço da mercadoria vendida, mas daquele decorrente da diferença entre a base de cálculo efetivamente praticada e a presumida, sendo que esta última, porque não ocorrida, não foi imposta ao consumidor, daí porque não se pode exigir comprovação do não repasse financeiro”.

Veja o que disse Gabriel Felicio, sócio do MGF Advogados, que patrocinou alguns dos recursos julgados:

“Se fosse mantida a exigência, como pretendia o Fisco estadual, basicamente se tornaria inviável qualquer pretensão de restituição do ICMS pago a maior no regime tributário, na medida em que seria obrigação do contribuinte produzir uma prova impossível.”

Impacto e Reflexão

Finalizemos o nosso artigo sobre a análise do Tema Repetitivo 1191 do STJ, abordando o impacto da medida.

A Associação Brasileira dos Atacadistas de Autosserviço (Abaas) e a Associação Brasileira de Supermercados (Abras) alegavam que caso a tese do Fisco tivesse sido aceita haveria alta de preços de até 5% em determinadas classes de produtos, uma vez que em muitos segmentos a sistemática é utilizada na hora de fazer a precificação dos produtos.

Esse entendimento pode trazer um impacto financeiro muito positivo para as empresas, permitindo que recuperem valores pagos indevidamente de maneira mais rápida e eficiente.

É de imaginar que haverá uma alta demanda de pedidos de Ressarcimento do ICMS-ST nos próximos meses.

Apenas a título de reflexão, lembre-se do princípio do enriquecimento sem causa.

CC, Art. 884. Aquele que, sem justa causa, se enriquecer à custa de outrem, será obrigado a restituir o indevidamente auferido, feita a atualização dos valores monetários.

Parece se amoldar à situação, afinal o Estado não deve reter valores que foram “indevidamente” pagos por um contribuinte, não é mesmo?

Considerações Finais

Pessoal, chegamos ao final do resumo sobre a análise do Tema Repetitivo 1191 do STJ que versou sobre a Restituição da diferença do ICMS-ST.

Espero que o artigo tenha sido útil e que o tema tenha ficado claro, afinal trata-se de um tema “espinhoso”.

E então, vocês consideram justa essa linha de entendimento do STJ? Essa decisão, além de trazer maior segurança jurídica, pode significar um alívio financeiro para os contribuintes e principalmente ao consumidor final?

Por fim, não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!