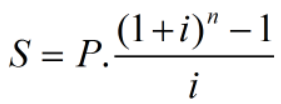

Para começar, uma breve lembrança da matemática financeira. A fórmula abaixo nos permite descobrir qual é o valor acumulado (S) quando poupamos “P” reais por mês, durante “n” meses, em um investimento que rende “i” por cento ao mês:

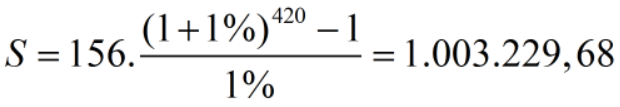

Por exemplo, se pouparmos 156 reais por mês durante 35 anos (420 meses), em uma aplicação que renda 1% ao mês, veja quanto conseguimos juntar:

Veja que, neste primeiro exemplo, já chegamos a 1 milhão de reais. A depender da sua renda, poupar 156 reais por mês não é uma tarefa tão difícil, concorda? Ou, pelo menos, não deveria ser… Falaremos sobre isso mais adiante. Vale lembrar que, atualmente, não é difícil encontrar investimentos pagando em torno de 1% ao mês. No meu último post, onde falei sobre quanto tempo leva para dobrar meu dinheiro, dei alguns exemplos reais.

Este primeiro exemplo tem, entretanto, uma falha importante. Como você sabe, a inflação “corrói” o poder de compra do dinheiro ao longo do tempo. Isto é, esse R$1 milhão que eu terei daqui a 35 anos vale bem menos que ter R$1 milhão hoje. Em outras palavras, se um apartamento hoje custa R$1 milhão, daqui a 35 anos ele será bem mais caro e, embora eu tenha juntado R$1 milhão, não conseguirei comprá-lo da mesma forma.

Para evitar este problema na análise, a taxa de juros utilizada deve ser uma taxa real. Por exemplo, ao invés de considerar 1% ao mês, eu posso considerar apenas 0,5% ao mês, que seria a minha taxa após “descontar” a inflação. Neste caso, repare que passa a ser preciso economizar R$703 por mês para, após 35 anos (420 meses), juntarmos 1 milhão:

Esclarecendo: neste caso nós vamos juntar BEM MAIS de 1 milhão de reais (R$4,5 milhões, para ser exato, pois nosso investimento é à taxa de 1% ao mês, e não apenas 0,5%), mas o valor que juntarmos terá o mesmo poder de compra de 1 milhão de reais hoje, ou seja, permitirá comprar os mesmos bens que podemos comprar hoje com esta quantia.

Veja que já não é uma tarefa tão “fácil” quanto a anterior juntar, em 35 anos, uma quantia que tenha o mesmo poder de compra que R$1 milhão tem hoje. Mas também não estamos falando de uma tarefa tão impossível, especialmente para quem tem remunerações um pouco mais elevadas.

Se elevarmos o prazo de investimento para 40 anos (480 meses), fica ainda mais fácil juntar R$1 milhão. Basta investir:

Aumentando para 45 anos (menos que os 49 anos presentes na proposta do governo), fica ainda mais fácil. Precisamos investir:

Veja o número acima. Juntar R$47 por mês está tão fora da realidade das possibilidades do brasileiro médio assim?

Em síntese, à medida que o prazo de investimento se alonga, mais fácil fica poupar R$1 milhão. Em contraste, se você quisesse juntar esse valor em apenas 20 anos, veja quanto precisaria investir:

Perceba o tamanho da diferença, e veja como o fator tempo é importante. Talvez você esteja se perguntando:

A realidade é que grande parte dos brasileiros passa a vida toda, ou boa parte da vida, sem conseguir juntar dinheiro. Atualmente o país tem mais de 61 milhões de pessoas inadimplentes, isto é, pessoas que não estão conseguindo pagar suas dívidas. E temos mais outros vários milhões que, embora estejam conseguindo pagar suas dívidas, não estão juntando dinheiro a cada mês. No fim das contas, apenas 9% dos brasileiros conseguem juntar dinheiro. Para piorar, das poucas pessoas que conseguem juntar dinheiro, cerca de metade não investe o dinheiro (deixam na conta corrente mesmo) ou, quando muito, aplicam na poupança, cuja rentabilidade é baixíssima (veja este artigo onde eu digo porque eu nunca aplico na poupança).

Para você ter uma ideia: investindo R$300 por mês na poupança, cuja rentabilidade real mal supera 0,2% ao mês, seria preciso poupar durante 85 anos para chegar ao poder de compra de R$1 milhão!

São pouquíssimas as pessoas que, ainda jovens, têm essa noção do poder dos juros compostos ao longo do tempo e, além disso, têm a disciplina necessária para poupar mensalmente.

De qualquer forma, sugiro que você aproveite a reflexão que fizemos neste artigo para avaliar sua situação pessoal. Independentemente do que você pensa a respeito da reforma da previdência, entendo que você não pode ficar dependendo completamente das decisões de governo. É importante buscar uma solução por conta própria. E, quanto antes você tomar essa decisão, menos precisará poupar e mais você terá em conta daqui a alguns bons anos…

Ficou com alguma dúvida? Deixe aí nos comentários!

Saudações.

O cargo de Agente Comercial no Banco do Brasil é uma das principais oportunidades para…

Concurso IBAMA oferta salários de até R$ 9,9 mil O concurso IBAMA (Instituto Brasileiro do…

O concurso IBAMA (Instituto Brasileiro do Meio Ambiente e dos Recursos Naturais Renováveis) registrou cerca…

Cadernos de Questões inéditas para o concurso MP RS: resolva questões sobre as disciplinas previstas…

O concurso TJ RJ, do Tribunal de Justiça do Rio de Janeiro, confirmou que terá…

Se você deseja participar do concurso ISS Monte Negro, em Rondônia, fique atento, pois o prazo…

Ver comentários

Professor, texto muito bom, gostaria de saber a opinião do senhor sobre o tesouro direto, em termos de rentabilidade, acha que é um bom investimento? Tenho vontade de investir nele, porém tenho dúvidas se existe algo melhor atualmente, que não seja bolsa de valores. Seria interessante se o senhor fizesse um texto sobre o TD. Desde já agradeço a sua atenção.

Muito bom

Acompanho a tempo.

Gostaria que fosse meu coach.

Favor retornar meu contato

Rafael

Porto Alegre

51 98466 3366

Professor, o que o senhor acha do cdb di? Atualmente estou aplicando nele. Tem algo melhor na sua visão? Dê-me um direcionamento, por favor!

Muito bom, Professor! A explicação através de exemplos práticos e situações concretas do cotidiano facilitam bastante a compreensão.

Excelente texto professor, melhor juntar o dinheiro e administrá-lo. Dessa forma temos sempre o poder sobre ele e não dependeremos de fundos de previdência ou dos desmandos do governo para com a previdência. (Devemos também viver com a consciência de que todas as regras do jogo podem mudar - inclusive para dinheiro investido - como hoje vivemos com a previdência... um dia o Collor confiscou os investimentos dos brasileiros... ;o( ...)

Texto Top, Parabéns!

Parabéns por essa série de artigos sobre educação financeira, professor Arthur. Acredito que para muitos aqui, essas informações estão sendo de grande valia, principalmente, por estar cada vez mais claro que o planejamento a longo prazo será essencial para quem quiser uma aposentaria mais tranquila e digna. Em tempos de reforma da previdência, nos termos em que estão sendo colocados, não temos outra alternativa.

Obrigada pelos esclarecimentos, professor! Assim como a colega que comentou sobre o Tesouro Direto, gostaria de explanações suas a respeito.

Excelente texto, professor Arthur!

Parabéns pelo trabalho!

O senhor pode escrever mais artigos falando como investir no Tesouro Direto? Estou interessada e quero investir! :)

Grata!

Estou gostando bastante desta temática sobre investimentos, iniciei meus estudos recentemente sobre finanças e espero passar logo em um concurso para iniciar minhas aplicações.

Professor deixo minha sugestão que pode unir o útil ao agradável: mostrar por meio da matemática financeira como podemos calcular as melhores oportunidades levando em consideração variáveis como incidência de IR, taxas administrativas, IOF, inflação, etc.

Bem sabemos que existem aplicações com rentabilidade um pouco inferior que são isentas de IR e taxas, no entanto ao descontar todas as incidências de impostos e taxas de outras aplicações, aparentemente superiores, podemos verificar que a rentabilidade real não se distancia tanto assim. Seria legal um post mostrando como descontar essas variáveis e comparar as rentabilidades reais. Ajudaria quem quer investir e quem está estudando matemática financeira para concursos.