Olá, amigas e amigos concurseiros!

No post de hoje irei comentar um pouco sobre a decadência e a prescrição, duas importantes modalidades de extinção do crédito tributário e que, em algumas situações, são confundidas entre si. Ambas estão previstas genericamente no artigo 156, V, do CTN, estando reguladas de forma específica nos artigos 173 e 174 desse Codex, respectivamente.

E qual a diferença entre os dois institutos? O CTN, e também nenhum outro normativo, define o que vêm a ser cada um deles, cabendo à doutrina e à jurisprudência esse mister. Muitos conceitos, assim, podem ser elaborados para tentar definir ambos, sendo, dentro de certos limites, perfeitamente válidos.

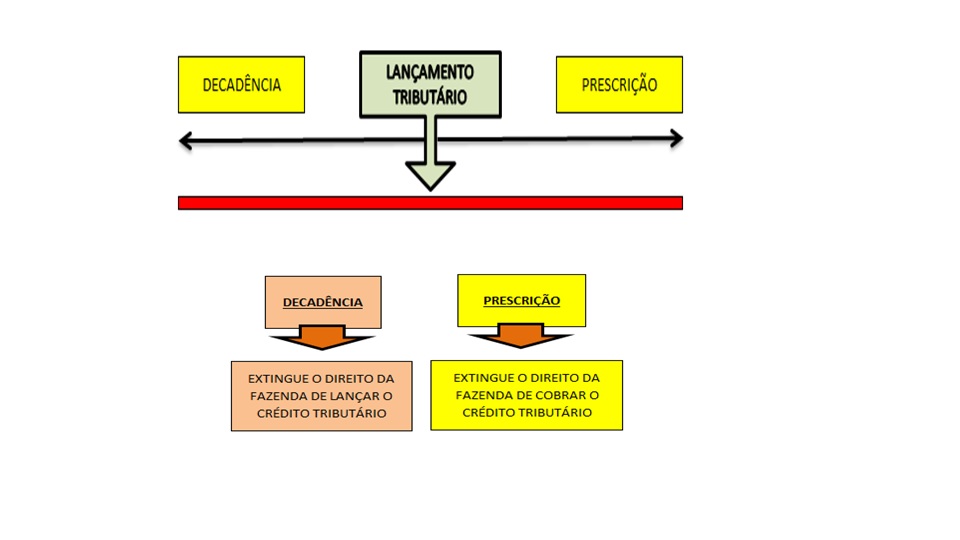

A decadência tributária é o instituto tributário que tem por objetivo “penalizar” o Fisco que dorme no ponto, fazendo perecer o direito da Fazenda em CONSTITUIR, por meio do lançamento tributário, o crédito tributário em nome do sujeito passivo. Ela impede o exercício do direito da Fazenda de realizar o lançamento, fazendo extinguir o próprio direito.

Já a prescrição tributária é o instituto tributário que tem por objetivo impedir que o Fisco cobre os valores definitivamente constituídos por meio do lançamento após o decurso do prazo previsto no CTN e na legislação tributária, seja em razão da falta de pagamento dentro do prazo legal, seja em razão do término do litígio administrativo para discussão da cobrança do crédito tributário lançado em nome do sujeito passivo. Após o decurso daquele prazo, opera-se a prescrição, não podendo mais ser cobrado nenhum valor do sujeito passivo, extinguindo-se definitivamente o crédito tributário lançado.

Assim, o ponto que separa a decadência e a prescrição é o ato de lançamento. Antes dele, falamos em decadência. Depois dele, em prescrição. Uma vez realizado o lançamento, e antes do prazo previsto para a decadência, não se verificará mais esta, sendo iniciado o prazo de contagem da prescrição, e após a constituição definitiva do crédito tributário.

Nessa linha, não pode haver prescrição se já se operou a decadência, uma vez que, com esta, não se pode mais proceder ao lançamento do crédito tributário. A decadência e a prescrição, assim, são mutuamente exclusivas.

Deu para distinguir um pouco os dois institutos? Eles costumam ser bastante cobrados em prova, respondendo por uma boa parte das questões que aparecem em prova sobre as modalidades de extinção do crédito tributário.

Para aprender tudo apenas sobre esses dois institutos, seria necessário matar uma galinha num fim de semana e prosear durante toda a tarde com Virgulino. O que apresentei foi apenas uma “palhinha” do assunto, que é relativamente extenso. Espero que tenha aguçado a sua curiosidade quanto ao tema. Ele pode ser cobrado na sua próxima prova de direito tributário.

O que acha de tenta resolver uma questão de direito tributário cobrada no concurso para o cargo de Auditor Fiscal da SEFAZ do Rio de Janeiro, cuja prova foi aplicada pela FCC em 2014? Segue a dita cuja.

(FCC/SEFAZ-RJ/Auditor Fiscal/2014) A empresa J & J Indústrias Reunidas Ltda., contribuinte do ICMS, localizada no município de Resende-RJ, recebeu auto de infração pelo cometimento de infração prevista na legislação fluminense. Em razão da autuação sofrida, apresentou, no prazo previsto nessa legislação, impugnação administrativa, mas o resultado definitivo do processo administrativo tributário lhe foi desfavorável, restando mantido o crédito tributário em sua integralidade. Nos termos da legislação fluminense, o crédito tributário foi considerado definitivamente constituído em 19 de agosto de 2011, uma sexta-feira.

Excetuados os sábados e domingos, todos os demais dias dos meses de agosto de 2011 e de agosto de 2016 foram de expediente normal em todas as repartições públicas do Estado do Rio de Janeiro. Os dias 22 de agosto de 2016 e 31 de dezembro de 2016 recairão, respectivamente, em uma segunda-feira e em um sábado.

Diante dessa situação hipotética, considerando que o contribuinte não pagou o crédito tributário constituído, nem pediu o seu parcelamento, nem propôs qualquer ação judicial visando desconstituir esse crédito, e com fundamento no CTN, a:

(A) decadência do direito fazendário fluminense ocorrerá no dia 31 de dezembro de 2016.

(B) prescrição do direito fazendário fluminense ocorrerá no dia 22 de agosto de 2016, se não houver interrupção do prazo para sua fluência.

(C) decadência do direito fazendário fluminense ocorrerá no dia 22 de agosto de 2016.

(D) homologação tácita do lançamento fazendário fluminense ocorrerá no dia 31 de dezembro de 2016.

(E) prescrição do direito fazendário fluminense ocorrerá no dia 31 de dezembro de 2016, se não houver interrupção do prazo para sua fluência.

Como resolver isso? Isso é tema para outra prosa. No momento, é com você.

Esses e outros temas estão na nossa página. Se gostou, curta lá. E fique a vontade para perguntar o que der na telha. ;)

Até a próxima! E bons estudos!

www.facebook.com/prosatributária

Quem pode participar do novo concurso público do Exército para a EsFCEx (Escola de Saúde…

O fim de semana está com uma programação cheia de eventos para você reforçar seus…

Já está na praça o mais novo edital de concurso público da CGE PI (Controladoria-Geral…

A Secretaria da Fazenda do Piauí – Sefaz PI tem um edital de concurso público na praça…

Foi publicado o edital de concurso ISS da Prefeitura de Fazenda Vilanova, no Rio Grande…

Foram registrados 117.984 candidatos no concurso ICMBio (Instituto Chico Mendes de Conservação e Biodiversidade), que…

Ver comentários

Mais um excelente artigo, Prof. Aluisio!

Prof. Aluisio,

Muito boa a explicação!

Professor,

Parabéns pela iniciativa! Os artigos têm linguagem clara e objetiva, além de trazer um pouco do nordeste, claro! A prosa com Virgulino está sendo muito proveitosa.

Abraço

a alternativa correta é "B"????

Olá, David.

Você pode consultar a resposta na nossa página:

https://www.facebook.com/prosatributaria/posts/445979045595434

Abraço!