Legislação Tributária para SEFAZ-SP

Olá, pessoal. Tudo certo? No artigo de hoje veremos o resumo sobre Legislação Tributária para SEFAZ-SP.

O artigo será dividido da seguinte forma:

- Conceitos Gerais

- Fontes Primárias

- Demais Fontes Primárias

- Fontes Secundárias

- Vigência e Aplicação

- Interpretação e Integração

Sem mais delongas, vamos lá!

Conceitos Gerais

Dando início ao resumo sobre Legislação Tributária para SEFAZ-SP, vamos observar os conceitos gerais sobre o tema.

A legislação tributária compreende o conjunto de normas jurídicas que regula a instituição, a cobrança, a fiscalização e o controle dos tributos. Ela é formada por diversos tipos de dispositivos legais, assim podemos defini-la.

Legislação tributária (CTN, Art. 96): leis, os tratados e as convenções internacionais, os decretos e as normas complementares que versem, no todo ou em parte, sobre tributos e relações jurídicas a eles pertinentes.

As fontes da legislação tributária são os meios pelos quais as normas jurídicas tributárias são criadas, modificadas ou extintas. Elas são os pontos de origem das regras e princípios que compõem o sistema tributário de um país.

Assim, podemos dividir as Fontes da Legislação Tributária da seguinte forma.

- Formais primárias: CF, leis, MP, resoluções e decreto legislativo

- Formais secundárias: Decretos e Normas complementares

Entretanto, é importante frisar que apesar da importância, a doutrina e a jurisprudência não são fontes formais de direito tributário.

No campo do direito tributário, a compreensão das fontes primárias e secundárias é fundamental para a análise e aplicação adequada das normas que regem a tributação. Neste contexto, explorar as nuances e interações entre as fontes primárias e secundárias revela-se essencial para uma análise completa e precisa do direito tributário.

Fontes Primárias

Dando continuidade ao resumo sobre Legislação Tributária para SEFAZ-SP, vamos explorar as fontes primárias da Legislação Tributária.

- Leis Complementares (CF, Art. 146 e 146-A):

– Estabelecer critérios especiais de tributação, com o objetivo de prevenir desequilíbrios da concorrência.

– Instituir alguns tributos: EC, IGF, I residual e Contribuição social residual

– Dispor sobre conflitos de competência -> Compete ao STJ os conflitos entre entes e o Comitê Gestor do IBS (CF, Art. 105, “J”)

– Regular as limitações constitucionais ao poder de tributar; -> Quem cria é a CF/EC

– Estabelecer normas gerais em matéria de legislação tributária

Quanto à LC em tributos e impostos, é válido lembrar que:

LC – Tributos X Impostos:

Tributos: Definição do tributo e espécies tributárias -> CTN (recepcionado como LC)

Impostos: Definição de FG, BC e contribuintes -> Ex. Lei Kandir e LC 116/06 (ISS)

- Leis Ordinárias (CTN, Art. 97)

– Instituição/extinção de tributos;

– Majoração ou redução, salvo exceções

– Definição de FG;

– Fixação de alíquota e BC do tributo, salvo exceções.

– Penalidades

– Hipóteses de exclusão, suspensão e extinção de créditos tributários.

Não confunda:

Definição de regras gerais de FG, BC e contribuinte (CF, Art. 146, III, a): para os impostos da CF (LC)

Definição/fixação do FG, alíquota e BC (Art. 97): no momento da instituição do tributo (L.O)

- Leis delegadas (CF, Art. 68): elaboradas pelo PR, que deverá solicitar a delegação ao CN.

- Medidas Provisórias (CF, Art. 62): mesmo status de L.O

Quanto à MP, é válido relembrar os requisitos.

Requisitos (CF, Art. 62, caput): relevância e urgência

E os efeitos,

Efeitos na instituição ou majoração (Art. 62, §2º):

Impostos (em regra): Efeitos no exercício seguinte a conversão da MP em lei

Impostos excepcionados/demais tributos: Efeitos a partir da publicação da MP

Demais Fontes Primárias

Continuando com as fontes primárias.

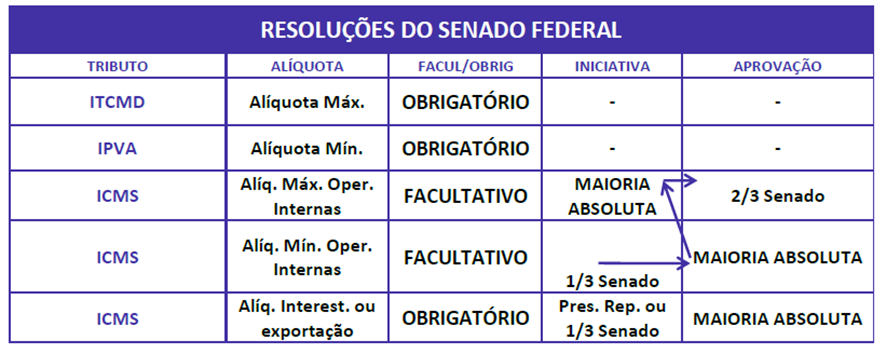

- Resoluções: Atos normativos com força de lei, emanadas pelo Legislativo (não passam pelo Executivo)

Fiquemos com uma tabela para demonstrar a aplicação da resolução do Senado Federal no âmbito tributário.

- Decretos Legislativos: Exclusividade do Legislativo (não passando pelo Executivo). São utilizados na Aprovação de tratados internacionais e para disciplinar as relações jurídicas das MP não convertidas em Lei.

Assim, lembre-se que as Resoluções são utilizadas no âmbito interno, enquanto os Decretos Legislativos são utilizados no âmbito externo.

- Tratados e convenções internacionais: status de lei ordinária (STF, ADIMC 1.480)

Lembre-se do rito de aprovação dos tratados internacionais.

Negociação e Assinatura (CF, Art. 84, VIII): realizadas pelo PR.

Aprovação ou Referendo (CF, art. 49, I): pelo Legislativo, por meio de decreto legislativo.

Ratificação: pelo PR, mediante depósito do respectivo instrumento

Promulgação: edição de decreto do PR

Publicação: essencial para que o tratado produza efeitos internamente

E por fim, lembre-se no caso de conflitos entre lei e tratado (CF, Art. 98), os tratados e as convenções internacionais revogam ou modificam a legislação tributária interna (trata-se de uma suspensão – STJ, REsp 1.161.467 RS 212) e serão observados pela que lhes sobrevenha.

Conforme STF, lei posterior deve prevalecer ao tratado, devido a paridade normativa (STF, ADI 1.480-MC/DF)

Fontes Secundárias

Prosseguindo no resumo sobre Legislação Tributária para SEFAZ-SP, agora trataremos sobre as Fontes Secundárias.

- Decretos (CTN, Art. 99): o conteúdo e alcance dos decretos restringem-se aos da lei.

Lembre-se que podemos ter dois tipos de decretos.

Decreto regulamentar: Regula o conteúdo das leis (interpreta), não inova.

Decreto autônomo: editado na ausência de previsão legal (inova), entretanto não é utilizado no direito tributário.

Ou seja, no direito tributário é utilizado os decretos regulamentares, por exemplo, o RICMS (regulamento do ICMS).

- Normas Complementares (CTN, Art. 100)

I – os atos normativos expedidos pelas autoridades administrativas – ex. portarias

II – as decisões dos órgãos singulares ou coletivos de jurisdição administrativa, a que a lei atribua eficácia normativa;

III – as práticas reiteradamente observadas pelas autoridades administrativas;

IV – os convênios que entre si celebrem a U, os E, o DF e os M.

Frisa-se que a observância das NC artigo exclui a imposição de penalidades, a cobrança de juros de mora e a atualização monetária.

Vigência e Aplicação

Agora vamos tratar sobre a vigência e aplicação no resumo sobre Legislação Tributária para SEFAZ-SP.

A vigência espacial do direito tributário refere-se à extensão territorial das normas tributárias, ou seja, onde essas normas têm eficácia e podem ser aplicadas. No contexto do direito tributário, a vigência espacial é importante para determinar em que território e sob que circunstâncias os tributos podem ser instituídos, cobrados e fiscalizados.

- Vigência Espacial (CTN, Art. 102)

Regra (Princípio da territorialidade): No território de cada ente

Exceções (Princípio da extraterritorialidade):

–Convênios (entre estados e/ou municípios);

–Leis de normas gerais editadas pela União (ex. CTN)

A vigência temporal do direito tributário refere-se ao período de validade das normas tributárias, ou seja, o intervalo de tempo durante o qual essas normas produzem efeitos jurídicos.

- Vigência Temporal (CTN, Art. 103) – Salvo disposição em contrário:

Ato administrativos: data da publicação (ato é no ato)

Decisão com eficácia normativa: 30 dias

Convênio: na data que constar nele

Do contrário, a lei começa a vigorar em todo o país 45 dias depois de oficialmente publicada (LINDB, Art. 1º).

Quanto à aplicação da legislação tributária, sabemos que:

- Aplicação imediata e não retroativa (CTN, Art. 105): FG futuros e aos pendentes.

- Aplicação retroativa (CTN, Art. 106):

– Lei Expressamente Interpretativa, excluída aplicação de penalidades à infração dos dispositivos interpretados.

– Lei mais benigna sobre penalidades (apenas ato NÃO definitivamente julgado):

a) Deixar de defini-lo como infração;

b) Deixar de tratá-lo como contrário a qualquer exigência, exceto fraude ou falta de pagamento

c) Cominar penalidade menos severa

Interpretação e Integração

Para finalizar o resumo sobre Legislação Tributária para SEFAZ-SP, vamos tratar sobre a Interpretação e Integração no âmbito tributário.

No direito tributário, interpretação e integração são processos distintos, mas complementares, que visam a compreensão e aplicação adequada das normas tributárias. Em resumo, enquanto a interpretação visa compreender o sentido das normas tributárias já existentes, a integração busca suprir eventuais lacunas ou omissões do ordenamento jurídico, utilizando-se de outros meios para garantir a aplicação adequada do direito tributário.

- Interpretação literal (CTN, Art. 111):

– Suspensão [MORDER e LIMPAR] do CT;

– Exclusão [Isenção e anistia] do CT;

– Dispensa do cumprimento de obrigações acessórias

- Interpretação benigna em matéria de infrações (CTN, Art. 112) – em caso de dúvidas quanto:

– à capitulação legal do fato;

– à natureza ou às circunstâncias materiais do fato, ou à natureza ou extensão dos seus efeitos;

– à autoria, imputabilidade ou punibilidade;

– à natureza da penalidade aplicável, ou à sua graduação.

Nesse contexto de interpretação, também temos regras para o uso do Direito Privado.

Princípios gerais de direito privado (CTN, Art. 109): utilizam-se para pesquisa da definição, do conteúdo e do alcance de seus institutos, conceitos e formas, mas não para definição dos respectivos efeitos tributários.

Lei tributária (CTN, Art. 110): não pode alterar a definição, o conteúdo e o alcance de institutos, conceitos e formas de direito privado, utilizados, expressa ou implicitamente, pela CF, pelas CE, ou pelas LOM, para definir ou limitar competências tributárias.

Quanto à integração,

Integração (CTN, Art. 108): a autoridade utilizará sucessivamente, na ordem indicada:

- 1º – Analogia -> vedado resultar em tributo não previsto em lei (CTN, Art. 108, §1º)

- 2º – Princípios gerais de direito tributário

- 3º – Princípios gerais de direito público

- 4º – Equidade -> vedado dispensar de tributo devido (CTN, Art. 108, §2º)

Considerações Finais

Pessoal, chegamos ao final do resumo sobre Legislação Tributária para SEFAZ-SP, tema muito cobrado em prova, espero que tenham gostado.

Assim, não deixe de estudar o assunto na íntegra por nossas aulas, além de treinar por meio de questões de concurso em nosso sistema de questões.

Gostou do artigo? Siga-nos

https://www.instagram.com/resumospassarin

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!