Olá Concurseiro! Tudo bem?

Hoje vamos entender um dos novos impostos trazidos pela Reforma Tributária: O Imposto Sobre Bens e Serviços (IBS). Trata-se de um imposto que teve uma abordagem ampla no texto constitucional, por esse motivo dividiremos o estudo dele em dois artigos. No primeiro artigo veremos:

Vamos lá!

A Emenda Constitucional nº 132 de 2023, que trouxe a reforma tributária, previu que Lei Complementar instituirá imposto sobre bens e serviços de competência compartilhada entre os Estados, Distrito Federal e Municípios.

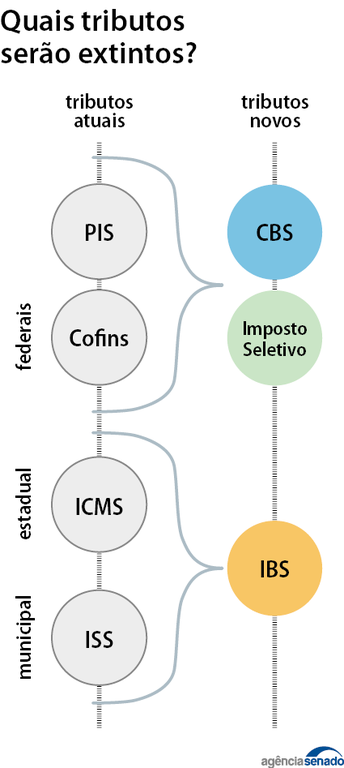

Trata-se do chamado Imposto Sobre Bens e Serviços (IBS), que será um imposto Estadual e Municipal e irá substituir o Imposto sobre Circulação de Mercadorias e Serviços (ICMS), que é unicamente Estadual, e o Imposto sobre Serviços (ISS), que é um imposto Municipal.

O IBS é um dos tributos que comporão o Imposto sobre Valor Agregado (IVA Dual), trazido pela reforma tributária, juntamente com a Contribuição sobre Bens e Serviços (CBS). O IVA, como já vimos em artigo anterior, busca evitar o efeito cascata na cadeia econômica dos bens e serviços, situação na qual há cobrança de tributo sobre tributo. Com o IVA, a tributação ocorre sobre os valores agregados/adicionados em cada etapa dessa cadeia, respeitando, portanto, a não cumulatividade.

Cabe ressaltar que, apesar da destinação desse imposto ser para os Estados e Municípios, as definições sobre ele como fato gerador, base de cálculo, hipóteses de não incidência, sujeitos passivos, imunidades, regimes específicos, diferenciados ou favorecidos, e regras de não cumulatividade e creditamento, ocorrerão através de Lei Complementar e serão harmônicas com as previstas para a CBS. As alíquotas, por sua vez, serão objeto de Lei Ordinária de cada ente.

Por fim, cabe salientar ainda que o IBS tem caráter fiscal, ou seja, sua função precípua é a arrecadação de tributos.

O Ato das Disposições Constitucionais Transitórias prevê o início da cobrança do IBS de forma experimental no ano de 2026 (art. 125) e seu aumento gradual ao longo dos anos seguintes até estar completamente instituído em 2033:

– A partir de 2026 ocorrerá uma cobrança experimental do IBS, com uma alíquota reduzida de 0,1%;

– Nos anos de 2027 e 2028 o IBS será cobrado à alíquota estadual de 0,05% e à alíquota municipal de 0,05%;

– Entre os anos de 2029 e 2032 as alíquotas do ICMS e do ISS serão reduzidas em 10% a cada ano em relação às alíquotas fixadas nas suas respectivas legislações. Ou seja, nos anos de 2029, 2030, 2031 e 2032 as alíquotas serão equivalentes respectivamente a 90%, 80%, 70% e 60%. Em contrapartida, nesse mesmo período a alíquota do IBS será aumentada gradualmente (10%, 20%, 30% e 40%).

– Em 2033 o ICMS e o ISS serão extintos, tendo sido integralmente substituídos pelo IBS.

É importante salientar que a Constituição prevê que ao longo desses anos as alíquotas de referência do IBS serão fixadas pelo Senado Federal e passarão por revisão anual. Essa revisão possibilitará ajustar as referidas alíquotas para que a carga tributária total seja mantida no mesmo patamar do período anterior à transição.

O IBS será regulamentado por Lei Complementar, porém a Constituição Federal (CF) já previu algumas características desse tributo, definindo que:

– É um imposto de competência compartilhada entre os Estados, o Distrito Federal e os Municípios. O IBS irá substituir o ICMS, de competência Estadual, e o ISS, de competência Municipal;

– Será informado pelo princípio da neutralidade, o que significa que ele irá buscar alterar o mínimo possível o funcionamento da economia e interferir o mínimo possível nas decisões econômicas dos contribuintes;

– Incidirá sobre importações e não incidirá sobre exportações, mas será assegurada a manutenção e aproveitamento de créditos;

– Terá legislação única e uniforme, à exceção das alíquotas que serão fixadas por cada ente em Lei Ordinária.

– Será devido ao Estado, ao Distrito Federal ou ao Município de destinação do bem ou serviço. Ou seja, será cobrado pela soma das alíquotas do Estado e do Município de destino;

– Será não cumulativo e haverá creditamento em toda e qualquer operação nas quais o contribuinte seja adquirente, exceto naquelas consideradas de uso ou consumo pessoal;

– Não integra sua base de cálculo e nem a base de cálculo da CBS, do IS e do Pis/Confins;

– Esse imposto não será objeto de incentivos e benefícios fiscais, exceto nos casos previstos na própria CF;

– Não incidirá em serviços de comunicação de recepção livre e gratuita;

– Resolução do Senado Federal (SF) irá prever a alíquota de referência do IBS para cada esfera federativa;

– Por fim, o seu valor deve, sempre que possível, ser informado no documento fiscal, visando aumentar a transparência do sistema tributário;

Sendo assim, verifica-se que algumas características significativas do IBS já estão definidas, porém, o maior detalhamento e outras especificações relativas a esse Imposto serão feitas por Lei Complementar.

Portanto, como vimos ao longo do presente artigo, o IBS é um imposto de competência Estadual, Distrital e Municipal, que começará a ser cobrado em 2026 e a partir dessa data irá substituir gradualmente o ICMS e o ISS até o ano de 2033.

Vimos também que ele é um dos tributos que comporão o IVA Dual, que busca trazer para o sistema tributário brasileiro menor complexidade e maior transparência acerca da tributação.

Por fim, cabe ressaltar que o IBS terá regramento previsto em Lei Complementar Federal.

No próximo artigo veremos questões específicas acerca da alíquota do IBS, a abrangência desse imposto e a previsão constitucional acerca do Comitê Gestor do IBS. Até a próxima!

Referências:

Constituição Federal. Disponível em: https://www.planalto.gov.br/ccivil_03/constituicao/constituicao.htm

Portal da Indústria. Reforma tributária. Disponível em: Reforma Tributária 2023: Entenda tudo sobre as mudanças – Portal da Indústria (portaldaindustria.com.br).

Agência Senado. Reforma tributária promulgada: principais mudanças dependem de novas leis. Disponível em: https://www12.senado.leg.br/noticias/materias/2023/12/21/reforma-tributaria-promulgada-principais-mudancas-dependem-de-novas-leis.

Cursos e Assinaturas

Prepare-se com o melhor material e com quem mais aprova em Concursos Públicos em todo o país!

Concursos abertos – 2024

Concursos 2024 – Área Fiscal

Cebraspe é a banca do concurso PF 2025; edital previsto para 20 de maio e…

Cadernos de Reta Final de questões para o concurso CGE PI: resolva questões sobre o…

Se você tinha medo de perder alguma informação importante, não se preocupe! Aqui você confere…

Foram publicados os gabaritos preliminares do concurso público da Prefeitura de Uru, município do estado…

Atenção, corujas! Como já vem sendo noticiado com exclusividade pelo nosso time, o próximo concurso…

Saiu um novo concurso público da Prefeitura de Portão, no Rio Grande do Sul, com…