Comentários às questões de Economia do ICMS/RJ

Olá caros(as) amigos(as),

Hoje, vamos comentar as questões da prova de Economia e Finanças Públicas do ICMS/RJ, aplicada pela FCC no último Domingo (19/01).

Das 18 questões, tivemos 09 de Economia e 09 de Finanças Públicas. Comentarei, aqui, as 09 questões de Economia e 01 questão de Finanças Públicas (sobre o tema Federalismo Fiscal, cuja aula acabei ministrando no curso de Finanças ministrado com o professor Sérgio Mendes).

Nesta prova, os assuntos mais cobrados foram:

Demanda, oferta e elasticidades – 03 questões

Tributação – 02 questões

A banca cobrou também 01 questão de Contas Nacionais, 01 de Balanço de Pagamentos, 01 de Conceitos Básicos (pouco usual de ser cobrada) e 01 questão de objetivos de Política Macroeconômica Brasileira (achei que, nesta questão, ela forçou um pouco a barra, já que o edital não fazia menção ao estudo de Economia Brasileira).

Achei algumas questões de Economia um pouco “bobinhas” … tivemos questões que não procuravam medir conhecimento, mas apenas “pentelhar” o candidato com trocas e invenções de nomes.

Das 10 questões que vou comentar, é interessante que o aluno que estudou bem a matéria tenha acertado pelo menos 7 ou 8. Isto é um ótimo resultado, dentro do universo de questões que vou comentar agora.

Bem, vamos às questões (estou comentando a prova Tipo 003):

13. Os formuladores de políticas públicas, muitas vezes, desejam influenciar a quantidade de cigarros consumidos pela população em função dos efeitos adversos do fumo sobre a saúde. A política por eles utilizada pode atingir esse objetivo de duas maneiras:

I. Comunicados públicos, alertas obrigatórios nas embalagens de cigarros e proibição de publicidade de cigarros na Televisão e em Rádio.

II. Elevação do imposto sobre fabricação e consumo dos cigarros.

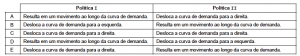

A Curva de Demanda terá, de acordo com as políticas I e II utilizadas, os comportamentos expressos em (clique na figura para ampliar):

Comentários:

Observe que o enunciado quer saber o que vai acontecer com a curva de demanda.

Pois bem, a política I vai atuar nos gostos e preferências dos consumidores, fazendo a curva de demanda ser deslocada por inteiro para a esquerda. Só por aí, já matávamos a questão. Gabarito: letra B.

A política II atua sobre a curva de oferta. O imposto deslocará a curva de oferta para cima e para a esquerda (e a curva de demanda vai ficar no mesmo lugar). Observe que, ao deslocarmos a curva de oferta, estamos também nos deslocando ao longo da curva de demanda. O ponto de equilíbrio vai mudar, se deslocando ao longo da curva de demanda.

Gabarito: B

14. De acordo com a teoria da ciência econômica, referem-se a conceitos econômicos, levados em conta nas decisões individuais:

I. O trade off entendido como termo que define uma situação de escolha conflitante, ou seja, quando uma ação econômica, visando à resolução de determinado problema acarreta, inevitavelmente, outros problemas.

II. O custo de oportunidade é aquilo que o agente econômico deve ter de recompensa para abrir mão de algum consumo.

III. A mudança marginal que é um pequeno ajuste incremental em um plano de ação não revestido de racionalidade econômica.

IV. O incentivo que é algo que induz os indivíduos a agir, tal como a perspectiva de uma punição ou recompensa.

Está correto o que se afirma em

(A) I, II, III e IV.

(B) I e II, apenas.

(C) II e III, apenas.

(D) I e IV, apenas.

(E) III e IV, apenas.

Comentários:

A assertiva II está errada pois um custo de oportunidade é o que se perde (ou o que se deixa de ganhar) em virtude de uma escolha.

Observe, portanto, que o custo de oportunidade não é uma recompensa, mas sim uma perda (ou algo que se deixa de ganhar). Ora, se é “custo” de oportunidade, não pode ser uma “recompensa”. Custo tem uma ideia oposto à de recompensa.

A assertiva III está errada pois a mudança marginal é um ajuste incremental em um plano de ação revestido de racionalidade econômica. Aliás, em todo o estudo da ciência econômica, a racionalidade é um princípio sempre levado em conta (partimos da premissa que os indivíduos são racionais, caso contrário, não seria possível sistematizar os comportamentos dos agentes econômicos).

Gabarito: D

15. Considere as seguintes assertivas relativas à elasticidade − preço da demanda:

I. A demanda é considerada elástica quando a elasticidade é maior que 1, o que significa que a quantidade varia proporcionalmente mais que o preço.

II. A demanda é considerada inelástica quando a elasticidade é menor que 1, o que significa que a quantidade varia proporcionalmente menos que o preço.

III. Quanto mais horizontal for uma curva de demanda que passa por determinado ponto, menor será a elasticidade-preço da demanda.

IV. Quanto mais vertical for uma curva de demanda que passa por determinado ponto, maior será a elasticidade-preço da demanda.

Está correto o que se afirma em

(A) I, II, III e IV.

(B) I e II, apenas.

(C) III e IV, apenas.

(D) I e III, apenas.

(E) II e IV, apenas.

Comentários:

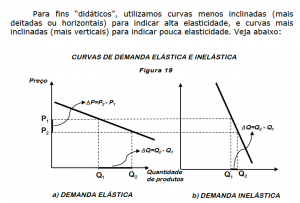

A assertiva III é errada, pois curvas mais horizontais indicam maior elasticidade preço da demanda. Abaixo, apresento um gráfico retirado da Aula 00 de nosso curso, onde isso é demonstrado (clique na figura para ampliar):

Por fim, a assertiva IV está errada, pois, quanto mais vertical é a curva de demanda, menor será elasticidade preço da demanda.

Gabarito: B

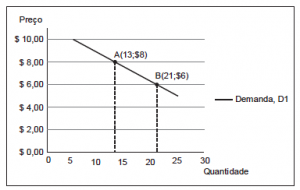

16. Considere o gráfico a seguir:

A inclinação da curva de demanda é um dos elementos matemáticos que afetam a elasticidade-preço de demanda, a qual expressa o quanto as compras respondem a mudanças de preços. O resultado do cálculo da inclinação da Curva de Demanda D1, entre os pontos

A e B, é:

(A) −3/4

(B) −1/3

(C) −1/4

(D) −2/3

(E) −2/4

Comentários:

Esta questão é bem mais de Matemática do que de Economia. É pedida a inclinação da curva de demanda (não é a elasticidade preço da demanda que está sendo pedido: elasticidade é diferente de inclinação). A inclinação do gráfico (que, no caso, é uma reta) é a tangente do ângulo entre os pontos A e B.

Essa tangente é o cateto oposto (preço de B menos preço de A) dividido pelo cateto adjacente (quantidade de B menos a quantidade de A). Assim:

Inclinação = (6 – 8) / (21 – 13)

Inclinação = -1/4

Gabarito: C

17. O Produto Interno Bruto − PIB a preços de mercado mede o total dos bens e serviços produzidos pelas unidades residentes que têm como destino um uso final (exclui consumo intermediário). Considerando-se a ótica de mensuração do PIB pela demanda, é correto afirmar que o seu cômputo é dado

(A) pela despesa de consumo final mais o total de impostos, líquidos de subsídios sobre a produção e a importação, mais a formação bruta de capital fixo, mais a variação de estoques, mais as exportações de bens e serviços, menos as importações de bens e serviços.

(B) pelo valor da produção menos o consumo intermediário, mais os impostos, líquidos de subsídios, sobre produtos não incluídos no valor da produção.

(C) pela remuneração dos empregados mais o total dos impostos, líquidos de subsídios, sobre a produção e a importação, mais o rendimento misto bruto, mais o excedente operacional bruto.

(D) pela despesa de consumo final mais a formação bruta de capital fixo, mais a variação de estoques, mais as exportações de bens e serviços, menos as importações de bens e serviços.

(E) pelo valor da produção menos o consumo intermediário, mais os impostos, líquidos de subsídios, sobre produtos não incluídos no valor da produção, mais as exportações de bens e serviços, menos as importações de bens e serviços.

Comentários:

Pela ótica da despesa (demanda), temos o seguinte:

PIBpm = C + G + I + X – M

ou, sabendo que: Cfinal = C + G; e que: I = FBKF + varE, então:

PIBpm = Cfinal + FBKF + varE + X – M

Assim, a alternativa correta é a letra D.

Seguem os erros das demais:

A) Não deveria ter sido feita a menção aos impostos líquidos dos subsídios.

B) Foi dada a formulação do PIB pela ótica do produto (e não pela ótica da despesa). Além disso, teríamos que somar os impostos sobre produtos incluídos no valor da produção.

C) Foi dada a formulação do PIB pela ótica da renda (e não pela ótica da despesa).

D) Misturou ótica do produto com ótica da despesa … está tão errada que é até difícil comentar .. rs

Gabarito: C

18. O regime de política macroeconômica prevalecente no Brasil é caracterizado pelo tripé macroeconômico. Assim, as políticas macroeconômicas possuem por meta

(A) a estabilidade do inflation target, o superávit primário do balanço de pagamentos e a estabilidade da dívida pública líquida do Governo Federal.

(B) a estabilidade da taxa de inflação, o equilíbrio do balanço de pagamentos e a estabilidade/redução da dívida pública como proporção do PIB.

(C) o superávit da balança comercial, a redução da taxa de inflação e a redução da dívida pública federal.

(D) a redução da dívida pública líquida federal, a estabilidade da taxa de inflação medida pelo IPCA e o superávit da balança comercial.

(E) o superávit do balanço de pagamentos, a redução da dívida pública interna e externa do Governo Federal e a redução da taxa de inflação medida pelo IPCA.

Comentários:

Acredito que, nesta questão, faltou aderência ao que foi cobrado no edital, uma vez que a banca, na exposição de conteúdo programático no edital, não pediu conhecimentos de Economia Brasileira (onde, aí sim, estuda-se o tripé macroeconômico adotado pela política macroeconômica do governo desde 1.999).

Bem… mesmo assim, vamos comentar a questão, baseado no que estudamos em livros de Economia Brasileira. O tripé da política macroeconômica do governo, adotado desde 1.999, é baseado em 03 elementos principais:

– Câmbio flutuante (visando ao equilíbrio do Balanço de Pagamentos e proteção a choques externos, tão comuns na década de 1990)

– Metas de superávit primário

– Metas (rígidas) de controle da inflação

A alternativa que mais se encaixa no tripé acima é a letra B.

Vale ressaltar que não são objetivos de política macroeconômica:

– Reduzir a inflação (se ela já estiver em uma patamar baixo, o objetivo é buscar a estabillidade ou controle da taxa de inflação);

– Superávit da balança comercial (na verdade, o objetivo é o equilíbro do balanço de pagamentos, e a balança comercial é um elemento dentro deste objetivo maior);

– Reduzir a dívida pública (na verdade, se o PIB aumenta mais que a dívida, o aumento de dívida não é algo ruim).

Gabarito: B

19. Grande parte do debate sobre a política tributária se estabelece em torno do fato de “se os ricos pagam uma parcela justa de impostos”. Uma das formas de se avaliar essa questão adequadamente é verificar quanto as famílias de diferentes níveis de renda pagam de tributos, em proporção à renda, no atual sistema tributário.

Nesse sentido, os sistemas tributários podem ser classificados em três tipos, a saber:

I. Um sistema tributário com imposto em que os contribuintes com altas rendas e aqueles com rendas menores pagam a mesma fração de sua renda.

II. Um sistema tributário com imposto em que os contribuintes com altas rendas pagam uma fração menor de sua renda que os contribuintes com rendas menores.

III. Um sistema tributário com imposto em que os contribuintes com altas rendas pagam uma fração maior de sua renda que aqueles com rendas menores.

Os sistemas tributários I, II e III contêm, respectivamente,

(A) equidade horizontal, equidade regressiva e equidade progressiva.

(B) imposto proporcional horizontal, imposto regressivo vertical e imposto progressivo vertical.

(C) imposto horizontal proporcional, imposto vertical regressivo e imposto vertical progressivo.

(D) imposto vertical, imposto horizontal e imposto gradual.

(E) imposto proporcional, imposto regressivo e imposto progressivo.

Comentários:

Quando se diz equidade, nós podemos apontar duas classificações: equidade horizontal e/ou vertical.

Quando se fala em imposto, nós podemos apontar, em uma das várias classificações possíveis, 03 tipos de impostos: progressivo, regressivo, proporcional.

Nas alternativas, a banca fez uma salada, misturando tudo, criando várias classificações não encontradas na doutrina. Nunca vi (nos livros mais tradicionais) classificações como: imposto vertical regressivo, ou progressivo vertical! Imposto gradual? Nunca vi …

Enfim, a única a alternativa que não “inventa” nada é a letra E, que é justamente o gabarito.

I. Imposto proporcional: Um sistema tributário com imposto em que os contribuintes com altas rendas e aqueles com rendas menores pagam a mesma fração de sua renda.

II. Imposto regressivo: Um sistema tributário com imposto em que os contribuintes com altas rendas pagam uma fração menor de sua renda que os contribuintes com rendas menores.

III. Imposto progressivo: Um sistema tributário com imposto em que os contribuintes com altas rendas pagam uma fração maior de sua renda que aqueles com rendas menores.

Gabarito: E

20. As características do sistema tributário de um país afetam a distribuição de renda da sociedade. A equidade entre os grupos de renda é um princípio importante no projeto de um sistema tributário.

Suponha que o governo utilizasse a seguinte fórmula para calcular quanto uma família teria como valor do imposto devido:

Impostos devidos = (1/3 da renda) − 10 mil

Diante dessa regra de tributação, considere as seguintes situações de renda familiar e valor de imposto devido:

I. Uma família com renda de $ 66 mil teria um imposto devido de $ 12 mil; uma família com renda de $ 105 mil teria um imposto devido de $ 25 mil; uma família com renda de $ 21 mil teria um imposto calculado de (−) $ 3 mil; assim, essa família receberia do governo um cheque de $ 3 mil, pois trata-se da política do imposto de renda negativo.

II. Uma família com renda de $ 96 mil teria um imposto devido de $ 22 mil; uma família com renda de $ 45 mil teria um imposto devido de $ 5 mil; uma família com renda de $ 18 mil teria um imposto calculado de (−) $ 4 mil; assim, essa família receberia do governo um cheque de $ 4 mil, pois trata-se da política do imposto de renda equitativo.

III. Uma família com renda de $ 117 mil teria um imposto devido de $ 29 mil; uma família com renda de $ 84 mil teria um imposto devido de $ 18 mil; uma família com renda de $ 24 mil teria um imposto calculado de (−) $ 2 mil; assim, essa família receberia do governo um cheque de $ 2 mil, pois trata-se da política do imposto de renda positivo.

Está correto o que se afirma APENAS em

(A) I.

(B) I e II.

(C) II e III.

(D) III.

(E) II.

Comentários:

Imagino que, durante a prova, todos ficaram fazendo as contas para ver em qual assertiva encontraríamos o erro de cálculo. Confesso que eu também perdi um tempo fazendo isso ;-)

Os erros nada têm a ver com os cálculos.

O imposto retratado na questão é do tipo progressivo. Se fosse uma mesma alíquota (1/3 da renda) para todo mundo teríamos um imposto proporcional. No entanto, temos o “-10 mil” no cálculo do valor do imposto.

Ou seja, quanto maior é a renda da pessoa, mais ela tem sua renda impactada pelo imposto. Quanto menor é a renda, menos a renda é impactada. Se a renda for muito baixa, o contribuinte pode até receber um cheque do governo (é um imposto ao contrário, ou o imposto negativo).

Observe que, neste modelo, uma pessoa que ganha 100 mil vai pagar de imposto o valor de 23 mil (33 mil – 10 mil). Ou seja, paga 23% da sua renda.

Já uma pessoa que ganha 50 mil vai pagar de imposto o valor de 6,6 mil (16,6 mil – 10 mil). Ou seja, paga 13,2% da sua renda.

Já uma pessoa que ganha 30 mil vai pagar de imposto um valor nulo (10 mil – 10 mil).

Ou seja, note que, à medida que a renda cai, o percentual de imposto pago também cai. Se a renda aumenta, o percentual de imposto pago também aumenta, de modo que temos um imposto progressivo.

A assertiva II está errada, pois o imposto de renda é progressivo (não é imposto de renda equitativo, o que, aliás, é uma classificação que nunca vi na doutrina).

A assertiva III está errada está errada, pois, quando a família recebe um cheque do governo (imposto ao contrário), o imposto é negativo (não é positivo).

Gabarito: A

21. Considere:

I. As Contas Capital e Financeira contemplam: Conta Capital, Investimentos Brasileiros no Exterior, Investimentos Estrangeiros no Brasil e Rendas Líquidas de Fatores de Produção Externos.

II. O Saldo em Transações Correntes contempla: Balança Comercial, Balança de Serviços, Rendas Líquidas de Fatores de Produção Externos e Transferências Unilaterais.

III. As Contas Capital e Financeira contemplam: Conta Capital, Investimentos Brasileiros no Exterior, Investimentos Estrangeiros no Brasil e Ativos de Reservas Internacionais.

IV. O Saldo em Transações Correntes contempla: Balança Comercial, Balança de Serviços, Ativos de Reservas Internacionais e Transferências Internacionais.

V. Caso o déficit em Transações Correntes seja superior ao superávit da Conta Capital e Financeira, haverá uma redução das Reservas Internacionais.

De acordo com a estrutura do Balanço de Pagamentos Brasileiro, está correto o que consta APENAS em

(A) III e IV.

(B) I e II.

(C) I e IV.

(D) II, III e V.

(E) III, IV e V.

Comentários:

A assertiva I está errada pois as Rendas Líquidas de Fatores Externos (o mesmo que Renda Líquida Recebida do Exterior, que é igual a RLRE = RRE – REE) estão no Saldo de Transações Correntes (e não na Conta Capital e Financeira).

PS: as rendas líquidas de fatores externos (ou RLRE) significam o saldo do balanço de rendas.

A assertiva IV está errada pois o Saldo de Transações Correntes não contempla os Ativos de Reservas Internacionais, nem as Transferências Internacionais (considerando que estas transferências internacionais sejam as transferências de patrimônio de migrantes internacionais, contabilizadas na conta capital).

PS: os ativos de reservas internacionais ficam contabilizados na conta financeira, enquanto a variação das reservas internacionais (que é igual ao saldo do BP com sinal trocado) é contabilizado em conta própria: variação das reservas internacionais.

Gabarito: D

23. Sobre as políticas e critérios de distribuição de receitas e encargos entre as esferas de governo no Brasil, considere:

I. A mobilidade da base tributável e a economia de escala na administração de tributos são critérios que justificam a inadequação da cobrança de impostos sobre a renda pelos municípios.

II. O Imposto sobre a Circulação de Mercadorias e Prestação de Serviços (ICMS), o Imposto sobre Transmissão de Bens Imóveis Inter vivos (ITBI) e o Imposto sobre a Propriedade de Veículos Automotores (IPVA) são de competência dos Estados.

III. A dependência dos municípios de pequeno porte por transferências financeiras intergovernamentais se deve ao desequilíbrio vertical.

IV. O critério da economia de escala deve ser considerado para a configuração de redes de atenção à saúde, justificando a não prestação de serviços de alta complexidade por todos os municípios.

Está correto o que se afirma APENAS em

(A) I e III.

(B) I e IV.

(C) II e III.

(D) I, III e IV.

(E) II e IV.

Comentários:

Esta é uma questão sobre Pacto Federativo ou Federalismo Fiscal.

ASSERTIVA I

A assertiva I é verdadeira. Explicamos isso na Aula 10 do curso de Finanças Públicas (feito em parceria com o prof. Sérgio Mendes). Segue passagem do tópico “mobilidade da base tributária”:

Mobilidade da base tributável

“Quanto mais móvel é a base tributável, mais difícil é a fiscalização por parte de um governo local. Por exemplo, o imposto de renda apresenta a base tributável extremamente móvel. É muito fácil para as pessoas mudarem de uma cidade para outra e, assim, mudar o local da base de tributação. Ao mesmo tempo, algumas empresas também podem mudar de local com alguma facilidade para fugir de impostos.

Nestes casos, em que temos impostos com alta mobilidade da base tributável, sua cobrança não se presta a governos subnacionais. O federalismo fiscal brasileiro segue essa regra. O imposto de renda, por exemplo, é de competência da União.”

Economias de escala na administração do tributo

“Impostos com alta mobilidade da sua base tributária podem ser administrados com muito mais facilidade, eficiência e redução de custos, por meio de uma administração centralizada.

Uma vez que indivíduos e empresas podem auferir rendimentos em diferentes municípios ou estados, dificilmente uma comunidade teria informações globais sobre o montante total a ser tributado, o que poderia levar à sonegação e perdas de eficiência na tributação.

Assim, quanto maior a amplitude e complexidade do tributo e de sua base tributária, maior a possibilidade de haver economias de escala em sua administração e, portanto, sua administração seria recomendada a um ente central.”

ASSERTIVA II

A assertiva II é errada porque o ITBI é imposto de competência dos municípios. Assertiva fácil, para quem está estudando para a área fiscal, e sabe Direito e Legislação Tributária aos montes ;-)

ASSERTIVA III

Esse tópico foi explicado também na aula de Federalismo Fiscal. Vou reproduzir algumas partes do tópico da mesma forma que está na Aula:

“1.3.3. Equalização Fiscal: os desequilíbrios verticais e horizontais; e as transferências intergovernamentais

Diversos serviços públicos são passíveis de descentralização, ao passo que o conjunto de tributos que pode ser arrecadado descentralizadamente é mais restrito. O resultado evidente é um desequilíbrio entre receitas e despesas desses entes descentralizados, que é chamado de desequilíbrio vertical.

Assim, um desequilíbrio vertical existe quando ocorrem consideráveis disparidades entre as fontes de receitas e obrigações de despesas funcionais entre os governos de uma Federação.

Nós temos também a figura do desequilíbrio horizontal! Ele ocorre quando há disparidades de receitas e despesas analisadas entre unidades federativas do mesmo nível (estados X estados; municípios X municípios). O problema do desequilíbrio horizontal resulta de consideráveis diferenças entre as áreas econômicas do país, da distribuição da renda e riqueza, bem como do volume das transações existentes.

Tais desequilíbrios (verticais e horizontais) devem ser corrigidos por meio da equalização fiscal (equalização vertical), em que ocorrem transferências financeiras intergovernamentais (ou intragovernamentais) que, geralmente, vão da União para estados e municípios, e dos estados para os municípios. Ao mesmo tempo, tais transferências servem para reduzir o problema das externalidades e para redistribuir os recursos entre as regiões com diferentes níveis de renda e de desenvolvimento.”

ASSERTIVA IV:

Assim como a economia de escala serve de critério para a repartição de competências tributárias (conforme visto na assertiva I), ela também serve como critério de repartição de encargos ou despesas.

Vamos citar, por exemplo, o caso da Educação:

Quando se trata da educação primária, a exigência de estrutura é muito menor. Ou seja, este tipo de educação exige poucas economias de escala, podendo, portanto, ser de responsabilidade de municípios de pequeno porte.

Entretanto, quando se trata da educação secundária e universitária, o critério da economia de escala cresce de importância e é preponderante na maioria dos países, uma vez que há menos estudantes nesses níveis e o custo de cada um deles é maior (pela existência de laboratórios, pesquisa, professores mais qualificados, etc). Por isso, em relação à educação secundária e universitária, há uma tendência a que este serviço seja centralizado no governo nacional ou em governos estaduais. O Brasil também segue essa tendência, conforme a CF/88.

Gabarito: D (só a assertiva II está errada)

Abraços!

Heber Carvalho